الملياردير Warren Buffett يبيع أسهماً بقيمة 184 مليار دولار خلال عام واحد فقط – هذا ما حدث في المرة الأخيرة التي خفّض فيها تعرضه للسوق

الملياردير Warren Buffett أنهى للتو دورة استمرت عامًا كاملاً من البيع المستمر في Berkshire Hathaway.

خلال الاثني عشر شهرًا الماضية، باع Buffett صافي إجمالي يزيد عن 184 مليار دولار من أسهم شركة التكتل القابضة.

المستثمر الأسطوري خرج تدريجيًا من حصص ضخمة في Apple (AAPL) وBank of America (BAC)، بالإضافة إلى Capital One Financial (COF)، Citigroup (C)، Nu Holdings (NU)، Nucor (NUE)، DaVita (DVA)، VeriSign (VRSN) وD.R. Horton (DHI).

تمتلك Berkshire الآن رقمًا قياسيًا من السيولة النقدية وسندات الخزانة قصيرة الأجل بقيمة 381 مليار دولار، وذلك وفقًا لآخر بيانات SEC بتاريخ 30 سبتمبر.

هذه ليست المرة الأولى التي يقوم فيها Buffett بتقليل تعرض Berkshire للسوق بشكل تدريجي.

جاء أول انسحاب ملحوظ له في أواخر الستينيات، عندما قام Buffett بحل شراكته الاستثمارية في عام 1969، وأعاد الأموال إلى الشركاء لأنه رأى أن سوق الأسهم كان مبالغًا فيه بشكل كبير وسط موجة من المضاربة.

أصدر تحذيرًا في رسالة ذلك العام.

“أنا فقط لا أرى أي شيء متاح يمنح أي أمل معقول لتحقيق سنة جيدة كهذه.”

وقد أثمرت هذه الخطوة في النهاية، عندما تجنب Buffett السوق الهابطة القاسية في 1973-1974، حيث هبط مؤشر Dow Jones بنسبة 45%.

كرر Buffett الحذر في أواخر التسعينيات خلال فقاعة الدوت كوم.

تجنبت Berkshire تمامًا أسهم التكنولوجيا، واحتفظت باحتياطيات نقدية ضخمة بدلاً من ذلك. بحلول عام 1999، سلطت رسالة Buffett للمساهمين لعام 1998 الضوء على تردده في الشراء بأسعار مرتفعة، مشيرًا إلى أن الأسواق لم تقدم الكثير من الصفقات الجيدة.

وقد حمت هذه الاستراتيجية Berkshire عندما انهار مؤشر Nasdaq بنسبة 78% من 2000 إلى 2002.

حدث مثال رئيسي آخر في 2005-2007، قبل الأزمة المالية الكبرى.

باع Buffett حصص Berkshire في البتروكيماويات وقطاعات دورية أخرى، مشيرًا إلى التقييمات المرتفعة. كما قلل من تعرضه للسلع الاستهلاكية مثل Procter & Gamble (PG) بعد الاستحواذ على Gillette، وقلص المراكز مع بلوغ الأسواق ذروتها.

ارتفعت السيولة النقدية لدى Berkshire إلى 44 مليار دولار بحلول عام 2007، مما وضعها في موقع جيد لشراء الأصول المتعثرة خلال انهيار 2008.

في 2018-2019، خفف Buffett مرة أخرى من استثماراته. باعت Berkshire أجزاء كبيرة من حصصها في IBM (IBM) وOracle (ORCL) بعد فترة وجيزة من شرائها، معترفًا بسوء تقديره لتقييمات التكنولوجيا.

كما قلص من أسهم شركات الطيران قبل الجائحة، لكنه خرج منها بالكامل في 2020 وسط اضطرابات COVID-19، محققًا خسائر لكنه حرر رأس المال.

على الرغم من أن النقاد يجادلون بأن هذه التحركات أحيانًا تفوت موجات الصعود الكبرى، فلا شك أن سجل Buffett الطويل الأمد يلمع.

نمت القيمة الدفترية لـ Berkshire بنسبة 18.3% سنويًا من عام 1965 حتى 2023.

الصورة المولدة: Midjourney

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

تأمل عميق: أضعت ثماني سنوات من حياتي في صناعة العملات المشفرة

في الأيام القليلة الماضية، أثارت مقالة بعنوان "أضعت ثماني سنوات من حياتي في صناعة العملات الرقمية" تفاعلاً واسعاً على تويتر مع أكثر من مليون قراءة، حيث سلطت الضوء بشكل مباشر على الطابع القَماري والميول العدمية في مجال العملات الرقمية. تقوم ChainCatcher الآن بترجمة هذه المقالة لتبادل الآراء والنقاش.

تتكدس صناديق ETF للـ altcoins في السوق، فلماذا لا تدفع أسعار العملات للأعلى؟

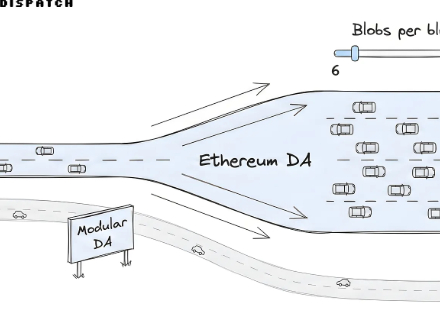

فجر "DA" لإيثريوم: كيف يجعل ترقية Fusaka كل من Celestia وAvail "زائدين عن الحاجة"؟

تناولت المقالة مفهوم سلسلة الكتل المعيارية، وعملية تعزيز أداء Ethereum من خلال ترقية Fusaka، كما حللت التحديات التي تواجه طبقة DA مثل Celestia، ومزايا Ethereum. ملخص من إنتاج Mars AI. تم إنشاء هذا الملخص بواسطة نموذج Mars AI، ولا تزال دقته واكتماله في مرحلة التحديث المستمر.

يشير ارتفاع مؤشر "liveliness" الخاص بـ Bitcoin إلى أن السوق الصاعدة قد تستمر: محللون