Aave Labs schlägt vor, das GHO-Stabilitätsmodul mit BlackRocks BUIDL zu integrieren

Kurze Zusammenfassung Aave Labs hat einen neuen Temperaturcheck vorgeschlagen, um das GHO-Stabilitätsmodul zu aktualisieren und BUIDL, einen tokenisierten Fonds von BlackRock, zu integrieren. Das GSM stellt sicher, dass Aaves nativer Stablecoin, GHO, eine 1:1-Konvertibilität mit einem anderen Vermögenswert beibehält.

Aave Labs hat einen Vorschlag zur Temperaturprüfung eingeführt, um das GHO Stability Module (GSM) zu aktualisieren und sein Stablecoin-System effizienter zu verwalten, indem BUIDL integriert wird, der tokenisierte Fonds von BlackRock, der traditionelle Vermögenswerte wie Bargeld und US-Staatsanleihen repräsentiert.

Dieser Vertrag ermöglicht die Umwandlung von zwei Token zu einem vorbestimmten Verhältnis. „Aave Labs schlägt vor, eine neue Instanz des GSM zu erstellen, die externe Integrationen und verwandte Kontrollmechanismen unterstützt, insbesondere die Unterstützung von BlackRocks BUIDL“, schrieb das Team auf dem Vorschlag. GSM existiert, um die 1:1-Konvertibilität von Aaves nativen Stablecoin GHO mit einem anderen Vermögenswert zu sichern, erklärte Aave.

Der Vorschlag zielt darauf ab, die 1:1-Fixkurs-Swaps zwischen USD Coin (USDC) und GHO zu ermöglichen und den übrig gebliebenen USDC von Nutzern zu nutzen, um BUIDL-Anteile zu prägen, die ebenfalls USD-äquivalent sind.

Dies könnte den Nutzern monatliche Dividenden in BUIDL geben, während Swap-Gebühren so gestaltet werden, dass sie im GHO-Stablecoin angesammelt werden.

„Mit dieser Implementierung kann GSM kapitaleffizienter sein, während die hohen Standards der Absicherung beibehalten werden, da USDC die GHO absichert“, sagte Aave Labs.

Aave prognostizierte, dass die BUIDL-Integration mit dem GSM auch die Optionen der Aave DAO eröffnen könnte, Ertragsquellen auf reale Vermögenswerte auszudehnen und zukünftige Partnerschaftsmöglichkeiten mit BlackRock, der weltweit führenden Finanzinstitution, zu schaffen.

Dieser Vorschlag befindet sich derzeit in der Temperaturprüfungsphase, was bedeutet, dass er noch Feedback von Aave-Governance-Mitgliedern erhält, bevor der Plan zur Abstimmung gestellt wird. Wenn die Gemeinschaft positives Feedback gibt, können AAVE-Token-Inhaber über die Umsetzung abstimmen.

In der Zwischenzeit hat BlackRocks tokenisierter Fonds BUIDL laut Daten von Etherscan zum Zeitpunkt der Veröffentlichung über 509 Millionen Dollar angesammelt. Sein Emittent, Securitize Markets, sagte letzten Monat , dass BUIDL der höchstbewertete tokenisierte Treasury-Fonds der Welt wurde, als er die 500-Millionen-Dollar-Marke überschritt.

Anfang dieses Jahres nutzten DeFi-Protokolle, darunter Mountain und Ondo, BUIDL für ihre Derivateprodukte.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Südkorea will Krypto-Börsen wie Banken behandeln

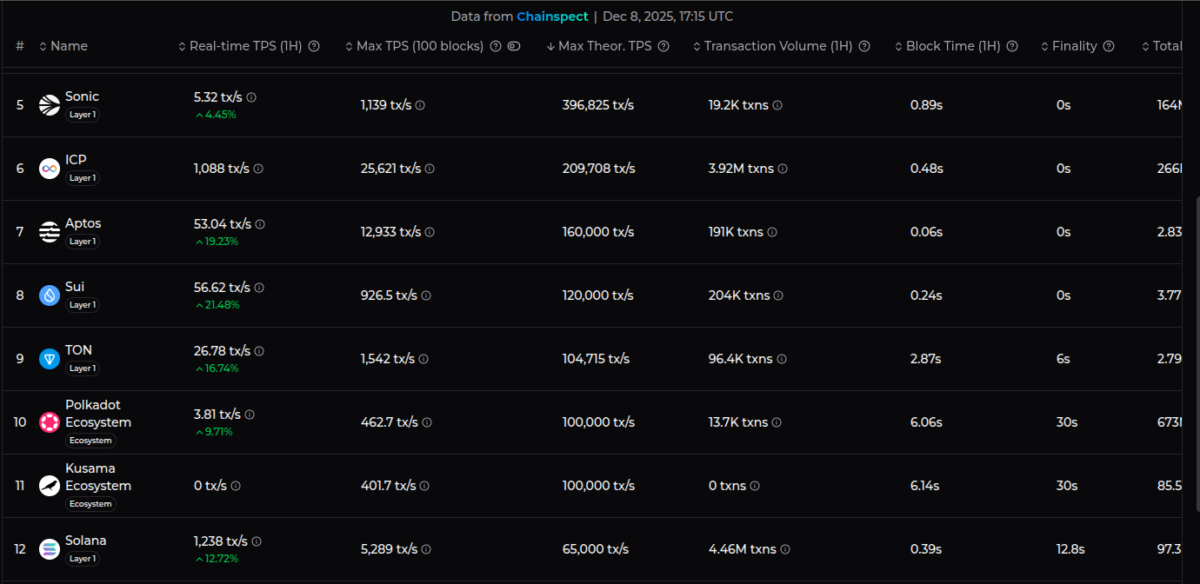

NEAR erreicht 1 Million Transaktionen pro Sekunde in einer geshardeten Testumgebung

Das NEAR Protocol erreichte in Benchmark-Tests mit 70 Shards eine Million Transaktionen pro Sekunde und demonstrierte damit das Skalierungspotenzial von Sharding, das weit über die Spitzenkapazität von Visa hinausgeht.

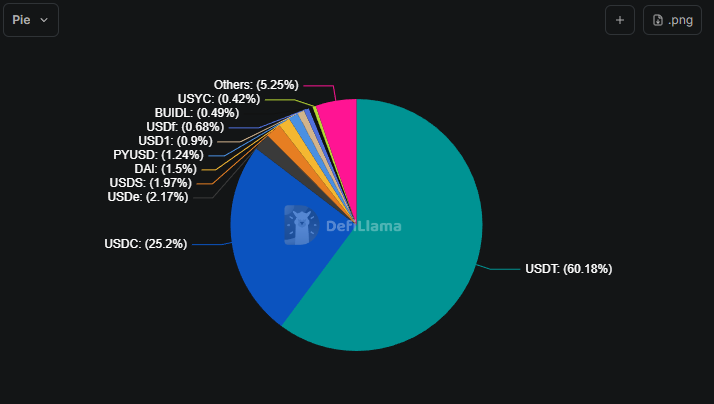

Tethers Stablecoin USDT erhält Multi-Chain-Regulierungsanerkennung im ADGM von Abu Dhabi

Der Abu Dhabi Global Market hat den USDT-Stablecoin von Tether offiziell auf mehreren Blockchains, darunter Aptos, TON und TRON, anerkannt und damit eine bedeutende regulatorische Ausweitung markiert.

Lass dich nicht vom Rebound täuschen! Bitcoin könnte jederzeit einen zweiten Rücksetzer erleben|Exklusive Analyse

Der Analyst Conaldo hat mithilfe eines quantitativen Handelsmodells die Bitcoin-Entwicklung der vergangenen Woche analysiert und dabei erfolgreich zwei kurzfristige Trades durchgeführt, die eine Gesamtrendite von 6,93 % erzielten. Für diese Woche prognostiziert er, dass Bitcoin in einer Seitwärtsbewegung verbleibt, und entwickelt entsprechende Handelsstrategien. Zusammenfassung erstellt von Mars AI. Diese Zusammenfassung wurde vom Mars AI-Modell generiert, dessen Genauigkeit und Vollständigkeit sich noch in der Weiterentwicklung befinden.