Bitcoin-Markzyklen werden in erster Linie durch Adoptionstrends, Marktstruktur und Liquiditätsdynamik angetrieben und nicht ausschließlich durch Halving-Events. Analyst James Check identifiziert drei Zyklen – Adoption, Adoleszenz, Reife –, in denen Einzelhandelsaktivität, Hebelwirkung und institutionelle Zuflüsse die Bullen- und Bärenphasen bestimmen.

-

Drei von der Adoption getriebene Zyklen: Adoption, Adoleszenz, Reife

-

Halvings beeinflussen das Angebot, aber Liquidität und institutionelle Zuflüsse bestimmen oft das Timing des Zyklus.

-

Glassnode und Marktanalysten signalisieren eine späte Zyklusphase mit erhöhtem Verkaufsdruck und Gewinnmitnahmen.

Bitcoin-Markzyklen erklärt: Adoption, Hebelwirkung und institutionelle Reife treiben die Trends stärker als Halvings – lesen Sie jetzt Expertenanalysen, Charts und wichtige Erkenntnisse.

Was sind Bitcoin-Markzyklen?

Bitcoin-Markzyklen sind mehrjährige Phasen der Marktexpansion und -kontraktion, die durch Adoption, Hebeldynamik und Liquiditätsbedingungen definiert werden. Diese Zyklen beschreiben Übergänge von einzelhandelsgetriebenen Booms zu durch Hebelwirkung verursachten Korrekturen und dann zur institutionellen Reife, wodurch Preisgipfel und -täler stärker geprägt werden als durch das Datum der Halvings.

Wie beeinflussen Halving-Events die Bitcoin-Zyklen?

Halving-Events reduzieren die Belohnungen für Miner und können angebotsseitige Engpässe schaffen, was oft mit bullischem Momentum einhergeht. Historisch folgten große Preisspitzen auf Halvings (Preisspitzen in 2013, 2017, 2021), aber Analyst James Check argumentiert, dass die Haupttreiber Adoptionstrends und Marktstruktur sind, nicht allein der Halving-Zeitplan.

Analyst James Check argumentierte, dass Bitcoin drei von Adoptionstrends getriebene Marktzyklen erlebt hat, anstatt – wie weithin angenommen – von Halving-Events getrieben zu werden.

Die Marktzyklen von Bitcoin sind laut Analyst James Check nicht um die Halving-Events herum verankert, wie weithin angenommen wird. Er sagt, dass andere Faktoren die Bullen- und Bärenzyklen antreiben.

„Meiner Meinung nach hat Bitcoin drei Zyklen erlebt, und sie sind nicht um die Halvings herum verankert“, sagte Check am Mittwoch in Bezug auf die Blockchain-Reduzierung der Mining-Belohnungen, die typischerweise alle vier Jahre stattfindet.

Er sagte, dass Marktzyklen um die „Trends in Adoption und Marktstruktur“ verankert sind, wobei der Markthöhepunkt 2017 und das Tief 2022 die Übergangspunkte darstellen.

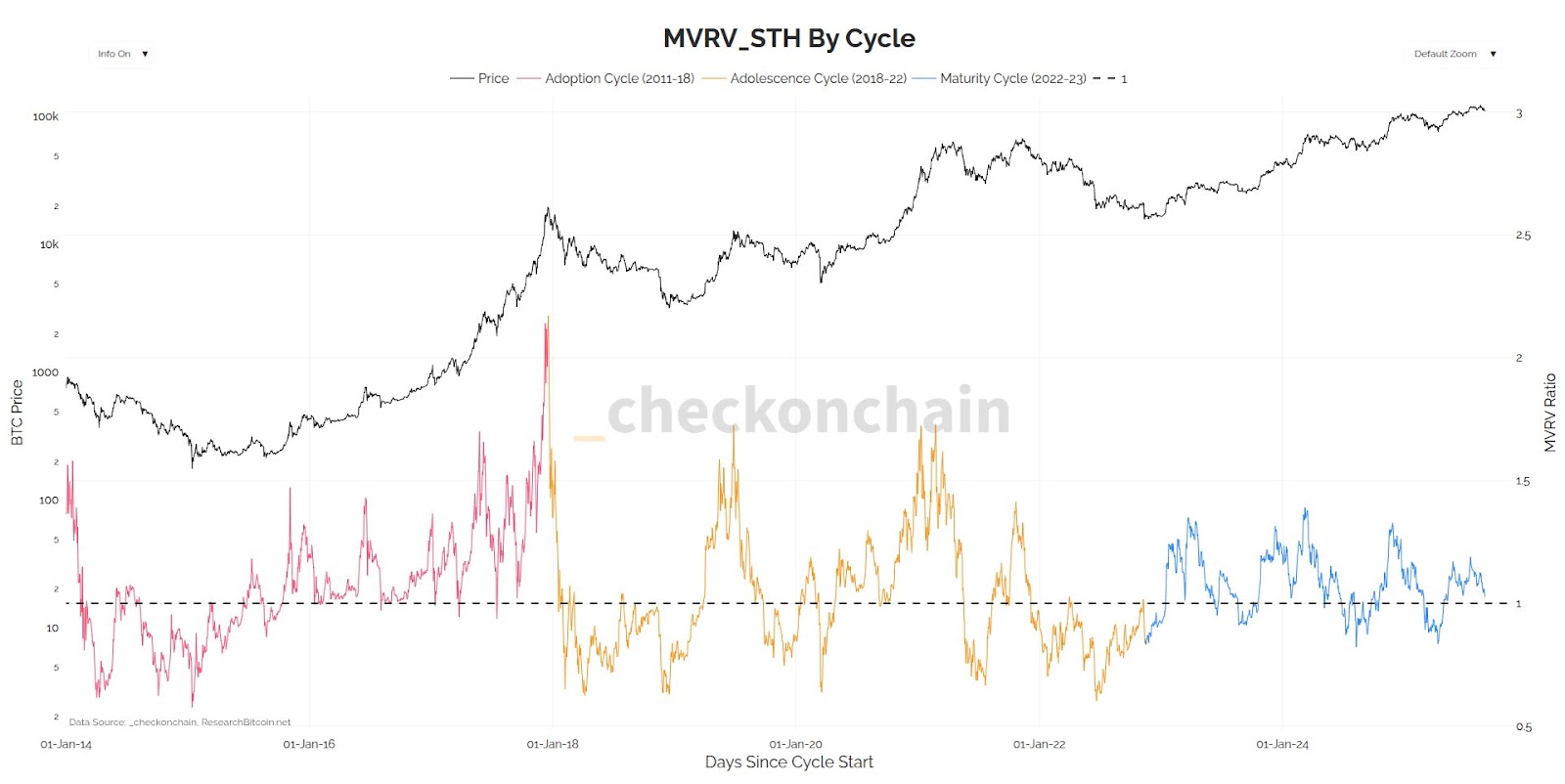

Check hob die drei vorherigen Zyklen hervor: einen „Adoptionszyklus“ von 2011 bis 2018, getrieben durch frühe Einzelhandelsadoption, einen „Adoleszenzzyklus“ von 2018 bis 2022, getrieben durch „Wildwest-Boom und -Bust mit Hebelwirkung“, und den aktuellen „Reifezyklus“ ab 2022, getrieben durch „institutionelle Reife und Stabilität“.

„Nach dem Bärenmarkt 2022 hat sich etwas verändert, und diejenigen, die davon ausgehen, dass sich die Vergangenheit wiederholt, verpassen wahrscheinlich das Signal, weil sie auf das historische Rauschen schauen“, sagte er.

Der Bitcoin-Preis (schwarz) im Vergleich zu James Checks Sichtweise auf die Marktzyklen der Kryptowährung. Quelle: James Check

Warum unterstützen einige Analysten weiterhin die Halving-Zyklus-Theorie?

Befürworter der Halving-Zyklus-Theorie verweisen auf wiederkehrende historische Muster, bei denen der Bullenmarktgipfel im Jahr nach einem Halving auftrat (z.B. 2013, 2017, 2021). Diese Beobachter argumentieren, dass Halvings einen vorhersehbaren Angebotsschock erzeugen, der in Kombination mit stabiler Nachfrage mehrjährige Zyklen erklärt. Doch aktuelle Kommentare deuten darauf hin, dass Liquidität, makroökonomische Bedingungen und ETF-Zuflüsse diese Phasen verlängern oder verkürzen können.

Wann könnte der aktuelle Zyklus enden?

Analysten bei Glassnode signalisierten am 20. August, dass Bitcoin weiterhin traditionellen Zyklusmustern folgt und dass jüngste Gewinnmitnahmen und Verkaufsdruck „darauf hindeuten, dass der Markt in eine späte Phase des Zyklus eingetreten ist“. Positionstrader Bob Loukas kommentierte, dass Zyklen fortlaufend sind: „Wir pumpen, bis es platzt, weil wir einfach mehr wollen. Dann fangen wir wieder von vorne an.“ Diese Ansichten deuten darauf hin, dass sich der aktuelle Reifezyklus einer Übergangsphase nähert, getrieben durch realisierte Gewinne und sich verändernde Liquidität.

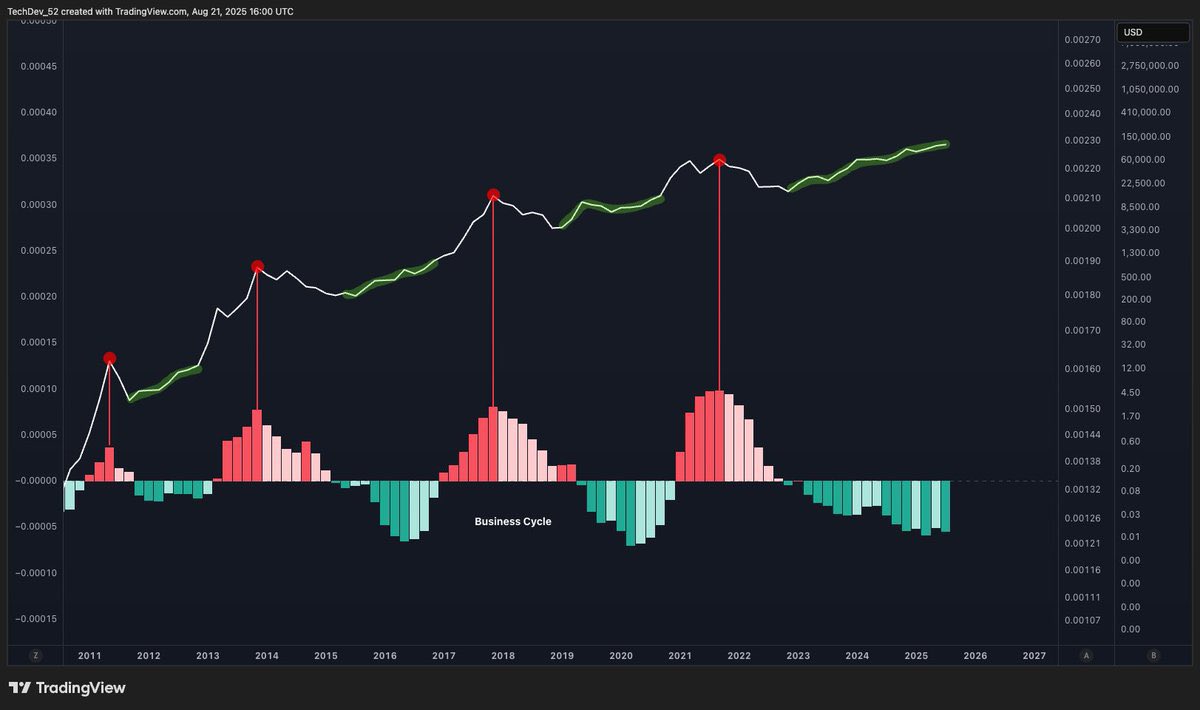

Makroökonomische Faktoren wie Dollar-Liquidität und ETF-Zuflüsse könnten die bullische Phase verlängert haben. Quelle: TechDev

Wie sollten Investoren Zyklussignale interpretieren?

-

Überwachen Sie Liquidität und Zuflüsse: ETF-Zuflüsse und Dollar-Liquidität bestimmen oft die Verlängerung von Zyklen.

-

Beobachten Sie On-Chain-Metriken und Börsenreserven auf Anzeichen von Verkaufsdruck (Analyse im Glassnode-Stil).

-

Unterscheiden Sie strukturelle Adoptionstrends von kurzfristigem Hype, um hebelgetriebene Zusammenbrüche zu vermeiden.

Häufig gestellte Fragen

Wie zuverlässig ist der vierjährige Bitcoin-Zyklus?

Der Vierjahreszyklus hat historische Präzedenzfälle, ist aber nicht unfehlbar. Marktstruktur, Liquidität, institutionelle Zuflüsse und makroökonomische Bedingungen können Zyklen verlängern oder verkürzen, sodass eine strikte Orientierung an einem kalenderbasierten Zyklus riskant ist.

Worauf sollten Trader im aktuellen Reifezyklus achten?

Trader sollten ETF-Zuflüsse, Börsenreserven, realisierte Gewinnmetriken und makroökonomische Liquidität überwachen. Diese Indikatoren signalisieren Phasenübergänge besser als das Datum des letzten Halvings.

Wichtige Erkenntnisse

- Adoption zählt: Adoption und Marktstruktur, nicht allein Halvings, verankern langfristige Zyklen.

- Liquidität bestimmt das Timing: ETF-Zuflüsse, Dollar-Liquidität und Hebelwirkung bestimmen Länge und Intensität der Zyklen.

- Messen, nicht annehmen: Verwenden Sie On-Chain- und Makroindikatoren, um Signale für späte Phasen zu erkennen und Risiken zu steuern.

Fazit

Das Framework von Analyst James Check betrachtet Bitcoin-Markzyklen als Phänomene von Adoption und Liquidität, nicht als rein Halving-getriebene Ereignisse. Die Kombination von On-Chain-Daten, makroökonomischen Liquiditätsmessungen und Analysen institutioneller Zuflüsse verbessert die Interpretation der Zyklen. Überwachen Sie diese Signale und passen Sie Ihre Allokationen an, wenn der Markt in die nächste Phase übergeht.