Rechtliche Rahmenbedingungen und Silberbewertung: Wie unternehmerische Transparenz die Anlegerstimmung und risikobereinigte Renditen beeinflusst

- Rechtliche Rahmenbedingungen im Common Law und im Zivilrecht beeinflussen die Bewertung von Silber durch unterschiedliche Standards in der Unternehmenstransparenz. - Zivilrechtliche Märkte (EU, Kanada) mit durchsetzbaren ESG-Offenlegungsvorschriften verringern die Volatilität und stärken das Vertrauen der Anleger im Vergleich zu fragmentierten Common-Law-Systemen. - Silberproduzenten in transparenten Rechtsordnungen sichern sich 8-12 % niedrigere Kapitalkosten, während intransparente Unternehmen in Krisenzeiten stärkere Bewertungskorrekturen hinnehmen müssen. - Strategische Investoren bevorzugen zivilrechtliche Märkte mit standardisierten Regeln.

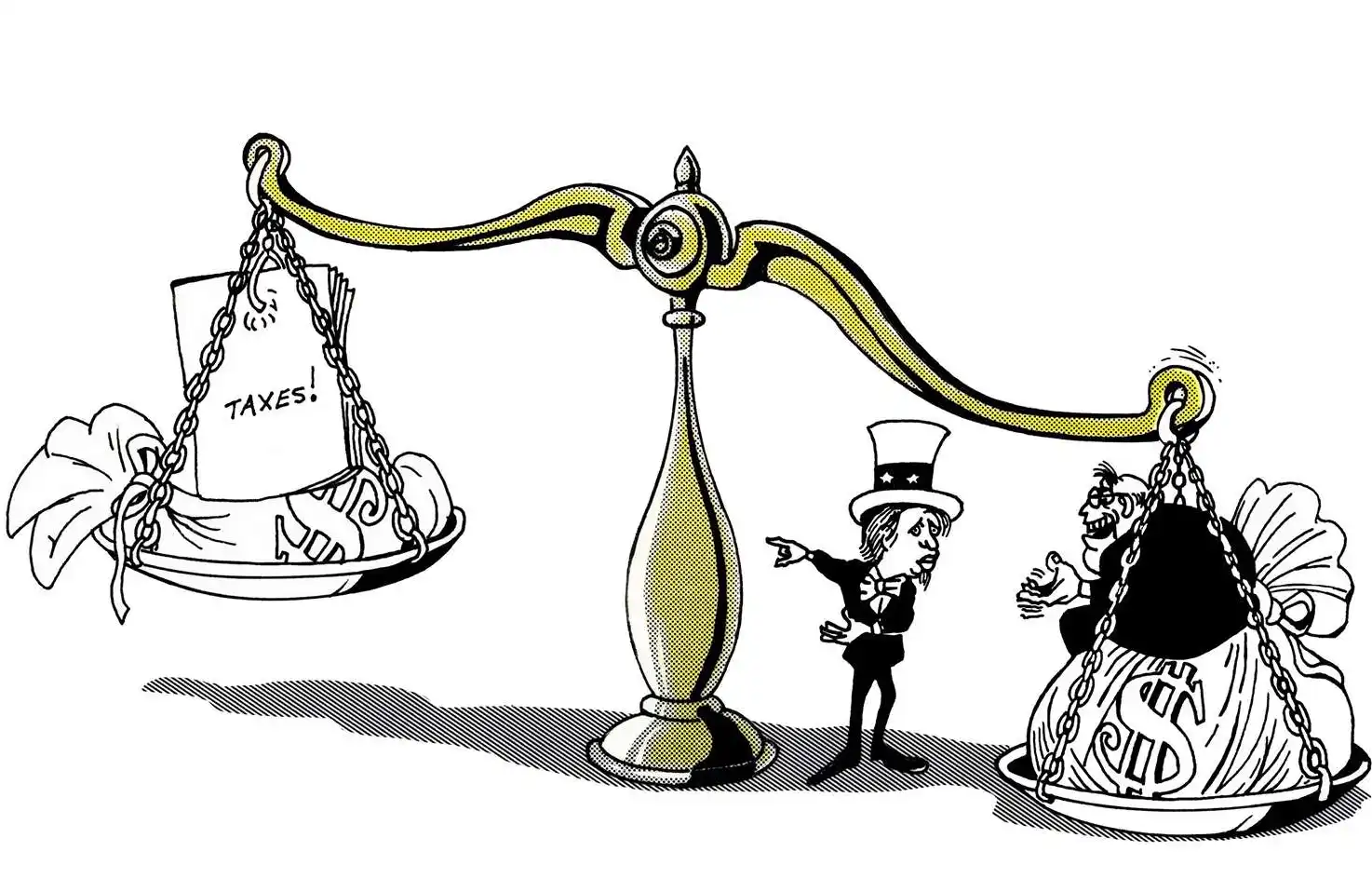

Die Bewertung von Rohstoffen wie Silber ist selten eine einfache Funktion von Angebot und Nachfrage. Stattdessen ist sie eng mit den rechtlichen Rahmenbedingungen für die Unternehmenstransparenz in den Ländern verknüpft, in denen Rohstoffunternehmen tätig sind. In den letzten fünf Jahren haben empirische Studien eine deutliche Kluft zwischen Common Law- und Civil Law-Systemen in Bezug auf die Offenlegung von Geschäftsmodellen aufgezeigt – mit tiefgreifenden Auswirkungen auf die Anlegerstimmung, Preisdynamik und risikoadjustierte Renditen im Rohstoffsektor. Für Silber – einen Rohstoff, der sowohl Industrie- als auch Investmentmärkte bedient – sind diese rechtlichen Unterschiede nicht nur akademisch; sie sind für Investoren, die Volatilität navigieren und unterbewertete Chancen nutzen wollen, von praktischer Bedeutung.

Rechtssysteme und Unternehmenstransparenz: Eine Geschichte von zwei Systemen

Common Law-Gerichtsbarkeiten wie die Vereinigten Staaten und das Vereinigte Königreich arbeiten mit adversatorischen Rechtssystemen, die umfangreiche Offenlegungspflichten vorschreiben. Unternehmen in diesen Märkten sind oft verpflichtet, eine breite Palette von Dokumenten – auch solche, die ihren Interessen zuwiderlaufen – im Rahmen von Gerichtsverfahren oder behördlicher Prüfung vorzulegen. Dies schafft eine Kultur der Transparenz, jedoch zu hohen Kosten, sowohl in Bezug auf Compliance-Ausgaben als auch auf operative Komplexität. Im Gegensatz dazu verfolgen Civil Law-Gerichtsbarkeiten – wie sie in weiten Teilen Europas, Lateinamerikas und Teilen Asiens zu finden sind – inquisitorische Systeme, in denen Gerichte eine aktive Rolle bei der Sachverhaltsaufklärung spielen. Hier ist die Offenlegung begrenzter, wobei Gerichte oder bestellte Sachverständige bei Bedarf gezielt bestimmte Dokumente anfordern. Während dies die Belastung vor Gerichtsverfahren verringert, kann es auch dazu führen, dass wichtige Informationen für Investoren verborgen bleiben.

Für Silberproduzenten zeigen sich diese Unterschiede darin, wie Unternehmen Reserven, Umweltpraktiken und Governance-Strukturen berichten. In Civil Law-Märkten wie der Europäischen Union standardisieren durchsetzbare Transparenzgesetze wie die EU Corporate Sustainability Reporting Directive (CSRD) die ESG-(Environmental, Social, and Governance)-Berichterstattung. Diese Konsistenz verringert Informationsasymmetrien, fördert das Vertrauen der Investoren und stabilisiert die Bewertungen. Im Gegensatz dazu verlassen sich Common Law-Märkte oft auf freiwillige oder fragmentierte Offenlegungen, was zu einer größeren Variabilität bei ESG-Ratings und einer erhöhten Anfälligkeit für stimmungsgetriebene Preisschwankungen führt.

Anlegerstimmung und der Silbermarkt: Eine rechtliche Perspektive

Das Zusammenspiel zwischen Rechtssystemen und Anlegerverhalten zeigt sich besonders deutlich am Silbermarkt. Eine Studie aus dem Jahr 2025 im The British Accounting Review ergab, dass Unternehmen in Civil Law-Gerichtsbarkeiten mit robusten Transparenzrahmen 15–20 % geringere Volatilität bei ESG-Scores aufwiesen als ihre Pendants im Common Law. Diese Stabilität führt zu einer besser vorhersehbaren Anlegerstimmung, wie etwa in der Tschechischen Republik, wo die Mehrwertsteuerpolitik auf physische Silberkäufe Kleinanleger traditionell abgeschreckt hat. Im Gegensatz dazu hat Gold – das in denselben Ländern oft steuerbefreit ist – überproportional Investitionen angezogen und so die Marktdynamik verzerrt.

Darüber hinaus prägt das rechtliche Umfeld die Risikowahrnehmung der Investoren. In Common Law-Märkten, in denen die ESG-Berichterstattung weniger standardisiert ist, sehen sich Unternehmen mit intransparenten Praktiken bei Reputationsereignissen schärferen Kurskorrekturen ausgesetzt. So zeigte der Zusammenbruch der Litigation-Finance-Firma Burford Capital (BTBT) im Jahr 2019, wie spekulative Bewertungen in unregulierten Märkten zu abrupten Anlegerabgängen führen können. Silberproduzenten in ähnlichen Rechtssystemen könnten vergleichbaren Risiken ausgesetzt sein, insbesondere da ESG-Kriterien zunehmend im Mittelpunkt der Kapitalallokation stehen.

Risikoadjustierte Renditen: Der Fall für strategische Offenlegung

Unternehmen mit informativeren Offenlegungen – oft jene in Civil Law-Gerichtsbarkeiten – bieten tendenziell überlegene risikoadjustierte Renditen. Eine Analyse von Kupferaktien aus dem Jahr 2023 zeigte, dass kanadische Produzenten (die zwar unter Common Law, aber mit starker ESG-Governance agieren) 8–12 % niedrigere Kapitalkosten erzielten als ihre chilenischen Pendants, wo regulatorische Unsicherheit und inkonsistente Durchsetzung das Vertrauen der Investoren untergruben. Dieses Muster dürfte sich auch auf Silber übertragen, dessen industrielle Nachfrage aufgrund seiner Rolle in erneuerbaren Energien und Elektronik steigt.

Investoren sollten Unternehmen in Ländern mit kodifizierten Transparenzrahmen, wie der EU oder Kanada, bevorzugen, wo die ESG-Berichterstattung mit globalen Standards übereinstimmt. Beispielsweise könnten Unternehmen, die die Copper Mark-Zertifizierung – einen Standard für nachhaltige Kupferproduktion – einhalten, Bewertungsprämien erzielen, wenn die Nachfrage nach „grünem“ Silber wächst. Im Gegensatz dazu erfordern Unternehmen in Civil Law-Märkten mit schwacher Governance, wie der Demokratischen Republik Kongo, eine besonders sorgfältige Due Diligence, um politische und regulatorische Risiken zu mindern.

Strategische Investitionsmaßnahmen

- Übergewichtung von Civil Law-Gerichtsbarkeiten mit starker Transparenz: Allokieren Sie Kapital an Silberproduzenten in der EU oder Kanada, wo durchsetzbare ESG-Standards und stabile rechtliche Rahmenbedingungen die Volatilität verringern.

- Absicherung der Common Law-Volatilität: Diversifizieren Sie Ihr Engagement in US- oder britischen Silberunternehmen, indem Sie diese mit Civil Law-Pendants mit Governance-Reformen kombinieren. Beispielsweise könnten chilenische Unternehmen, die die Copper Mark-Zertifizierung übernehmen, langfristiges Potenzial bieten.

- Nutzung von Terminmärkten für Stabilität: Verwenden Sie auf US-Dollar lautende Silber-Futures, die an kanadische Produzenten gekoppelt sind, um sich gegen regulatorische Schocks in Civil Law-Märkten abzusichern.

- Beobachtung von Rechtsreformen: Verfolgen Sie Governance-Reformen in Civil Law-Gerichtsbarkeiten, wie etwa die jüngste Standardisierung der Umweltverträglichkeitsprüfung in Chile, die auf eine Bewertungsangleichung hindeuten könnte.

Fazit

Das Rechtssystem, auf dem die Tätigkeit eines Rohstoffunternehmens basiert, ist nicht nur ein Hintergrundfaktor – es bestimmt die Marktergebnisse. Für Silber, wo industrielle Nachfrage und ESG-Kriterien zusammenlaufen, müssen Investoren die Spannung zwischen rechtlicher Transparenz und regulatorischem Risiko navigieren. Indem sie Unternehmen in Ländern mit robusten Offenlegungsrahmen priorisieren und sich gegen Volatilität in weniger transparenten Märkten absichern, können Investoren überlegene risikoadjustierte Renditen erzielen. Mit der Beschleunigung der Energiewende werden jene Unternehmen erfolgreich sein, die sich an die rechtlichen und Governance-Standards von morgen anpassen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Bitcoin droht eine Rückkehr in den niedrigen 80.000-Dollar-Bereich, da ein Trader sagt, dass der Rückgang „Sinn macht“

Bitcoin „Risk-off“-Signale trotz der Ansicht von Tradern, dass BTC unter 100.000 $ ein Schnäppchen ist

Bitcoins Jahresend-Rallye auf $100K hängt stark von den Ergebnissen des Fed-Pivot ab

Politische Divergenz zwischen den USA und Japan: Japans Zinserhöhung um 80 % umgesetzt, globale Marktströme verschieben sich?

Japan hebt die Zinssätze an, die Fed senkt die Zinsen, das Ende der Bilanzreduzierung – wohin wird das globale Kapital fließen?