Navigieren durch den $15 Milliarden Bitcoin-Optionsverfall: Strategischer Einstieg und Risikomanagement in einem volatilen Markt

- Der Ablauf der Bitcoin-Optionen am 29. August 2025 umfasst einen nominalen Wert von 11,6 bis 14,6 Milliarden US-Dollar und schafft ein volatiles Schlachtfeld zwischen institutionellen und privaten Händlern. - Ein Put/Call-Verhältnis von 1,31 und ein Max-Pain-Level von 116.000 US-Dollar deuten auf eine bärische Tendenz hin, aber Liquiditätsanbieter könnten die Preise in Richtung dieses Levels treiben, um Verluste zu minimieren. - Institutionelles Hedging über inverse ETFs und makroökonomische Faktoren wie Inflation und die Politik der Fed erhöhen die Komplexität, indem technische Signale mit breiteren Marktdynamiken in Einklang gebracht werden.

Der Ablauf der Bitcoin-Optionen am 29. August 2025 stellt eines der bedeutendsten Derivate-Ereignisse in der Geschichte der Kryptowährungen dar, mit einem Nominalwert von 11.6–14.6 Milliarden US-Dollar [1][3]. Dieser Verfall ist nicht nur ein technischer Meilenstein, sondern ein Schlachtfeld für institutionelle und private Händler, auf dem sich Optionspositionierungen, makroökonomische Signale und algorithmische Strategien vereinen, um die Preisentwicklung zu beeinflussen. Für Investoren ist das Verständnis des Zusammenspiels von Put/Call-Verhältnissen, Max-Pain-Levels und Open-Interest-Clustern entscheidend, um die Volatilität zu navigieren – und möglicherweise davon zu profitieren.

Die bärische Tendenz und Max-Pain-Dynamik

Das Put/Call-Verhältnis von 1,31 für den August-Verfall unterstreicht eine ausgeprägte bärische Tendenz, wobei Puts sich auf Strike-Preise von 108.000 und 112.000 US-Dollar konzentrieren – Niveaus knapp unter dem aktuellen Bitcoin-Preis von 110.000 US-Dollar [1]. Dieses Ungleichgewicht spiegelt eine erhöhte Nachfrage nach Absicherung gegen Kursverluste wider, da Händler sich gegen eine mögliche Korrektur absichern. Das „Max Pain“-Level von 116.000 US-Dollar führt jedoch eine kontraintuitive, gravitative Anziehungskraft ein: Wenn Bitcoin sich diesem Preis nähert, würden die meisten Optionen wertlos verfallen, was Liquiditätsanbieter dazu motiviert, den Preis in diese Richtung zu bewegen, um Verluste zu minimieren [1].

Diese Dynamik schafft ein Paradoxon. Während die put-lastige Positionierung einen kurzfristig bärischen Ausblick nahelegt, fungiert das Max-Pain-Level als technische Unterstützung, die kurzfristige Erholungen auslösen könnte, falls Bitcoin unter 116.000 US-Dollar fällt. Händler, die Short Strangles in der Nähe des Max-Pain-Levels oder Gamma-Scalping in put-lastigen Zonen einsetzen, könnten von diesen Schwankungen profitieren, obwohl das Risiko schneller Umkehrungen hoch bleibt [1].

Institutionelle Stimmung und makroökonomische Einflüsse

Institutionelle Aktivitäten verkomplizieren das Bild zusätzlich. Im dritten Quartal 2025 gab es einen Anstieg der Absicherung über inverse ETFs wie BITI und REKT, da institutionelle Investoren ihre Portfolios schützen wollen, ohne Bitcoin direkt zu shorten [2]. Gleichzeitig signalisiert das Call/Put-Verhältnis von 3,21x (für breitere institutionelle Positionierungen) Vertrauen in die makroökonomische Rolle von Bitcoin als Absicherung gegen Inflation und geopolitische Unsicherheit [2]. Regulatorische Rückenwinde, darunter die CLARITY- und GENIUS-Gesetze, haben zudem 43 Billionen US-Dollar an Altersvorsorgevermögen für Bitcoin-Engagement freigesetzt, was die Liquidität und die On-Chain-Nachfrage verstärkt [2].

Doch diese bullischen Kräfte stehen vor einer entscheidenden Bewährungsprobe. Die geldpolitischen Signale der Federal Reserve nach Jackson Hole und Trends im KI-Sektor könnten die von Derivaten getriebene Preisentwicklung überlagern und ein Tauziehen zwischen bärischer Optionspositionierung und makrogetriebenem Optimismus erzeugen [1]. Beispielsweise könnte bei einer restriktiveren Geldpolitik der Fed die bärische Tendenz bei den Optionen dominieren und Bitcoin in Richtung des Max-Pain-Levels drücken. Im Gegensatz dazu könnte eine lockerere Haltung eine Short-Covering-Rally auslösen und konträre Long-Positionen belohnen.

Strategischer Einstieg und Risikominderung

Für Investoren ergeben sich aus dem Verfall zwei Hauptstrategien:

1. Konträre Longs: Kauf von Calls in der Nähe des Max-Pain-Levels von 116.000 US-Dollar, in der Erwartung einer Erholung, falls Liquiditätsanbieter den Preis nach oben treiben, um Massenverfälle zu vermeiden.

2. Short Strangles: Verkauf von aus dem Geld liegenden Puts und Calls in der Nähe von 108.000 und 120.000 US-Dollar, um von begrenzten Preisschwankungen zu profitieren und das Abwärtsrisiko zu begrenzen [1].

Diese Strategien erfordern jedoch ein striktes Risikomanagement. Open-Interest-Cluster in der Nähe von 108.000 und 112.000 US-Dollar deuten darauf hin, dass selbst ein moderater Preisrückgang Kaskadenliquidationen auslösen und die Volatilität verstärken könnte [1]. Händler sollten zudem das Ethereum-Expiry von 3,2 Milliarden US-Dollar im Auge behalten, da Korrelationen zwischen den Assets auf die Preisentwicklung von Bitcoin übergreifen könnten [4].

Fazit

Der Verfall am 29. August ist ein Lehrstück für optionsgetriebene Preismanipulation. Während das Put/Call-Verhältnis und das Max-Pain-Level eine bärische Tendenz nahelegen, sorgen institutionelle Absicherung und makroökonomische Faktoren für Unsicherheit. Investoren müssen technische Signale mit den breiteren Marktgrundlagen abwägen und den Verfall als Gelegenheit nutzen, um Einstiegszeitpunkte zu optimieren und Risiken in einem volatilen Umfeld zu managen. Wie immer liegt der Schlüssel in der Anpassungsfähigkeit – der Bereitschaft für die gravitative Anziehungskraft des Max-Pain-Levels ebenso wie für die unvorhersehbaren Kräfte makroökonomischer Veränderungen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

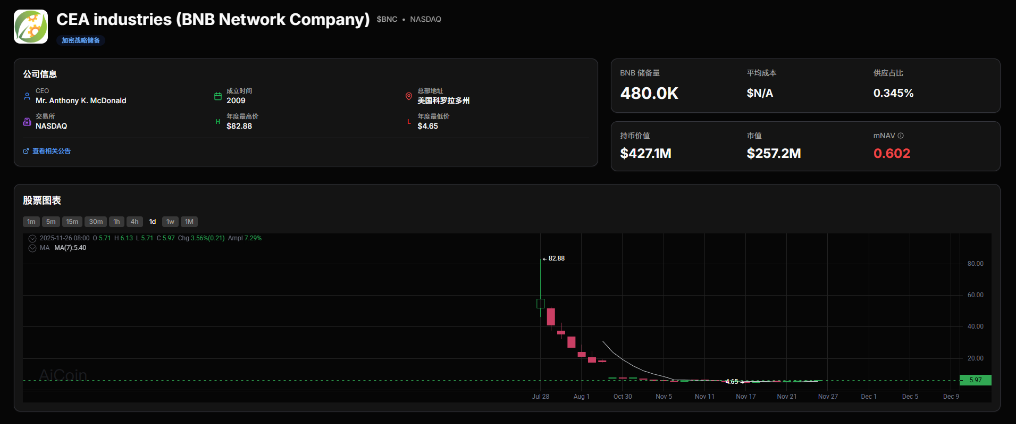

Aktionärsaufstand: YZi Labs setzt den BNC-Vorstand unter Druck

Das Halving ist nicht mehr das Hauptthema: ETF schreibt den Bitcoin-Bullenmarktzyklus neu.

Der Kryptomarkt unter Liquiditätsmangel: Die doppelte Bewährungsprobe durch ETF und Hebelwirkung

Bitcoin an der Wall Street wird nach einer stillen Bewegung der Nasdaq nie mehr dasselbe sein