Beherrschung des Risikos in einer volatilen Ära: Wie gehebelte BTC-Händler im Jahr 2025 überleben und erfolgreich sein können

- Die Volatilität von Bitcoin für das Jahr 2025 stieg im August über den 100-Tage-Durchschnitt, angetrieben durch makroökonomische Auslöser wie die US-PCE-Daten, obwohl das Niveau niedriger war als vor den ETF-Benchmarkwerten. - Die institutionelle Akzeptanz und die Spot-ETFs reduzierten die Volatilität von BTC bis August auf 30 %, aber Analysten warnen vor wiederauflebenden Schwankungen, da das Preisniveau von 110,000 US-Dollar die Fragilität verschleiert. - Trader mit Hebelwirkung sind durch übermäßige Hebelung (Positionen mit 50x-1000x führten im August 2025 zu Verlusten von 343 Millionen US-Dollar) Liquidationsrisiken ausgesetzt und müssen Stop-Loss-Orders, Positionsobergrenzen und Absicherungsstrategien anwenden.

Der Kryptowährungsmarkt im Jahr 2025 hat sich zu einem Schauplatz der Extreme entwickelt. Die 30-Tage-implizite Volatilität von Bitcoin, gemessen an Indizes wie Volmex’s BVIV und Deribit’s DVOL, stieg im August über ihren 100-Tage-Durchschnitt und signalisiert damit eine Rückkehr zu erhöhter Unsicherheit [2]. Diese Volatilität, die historisch niedriger ist als vor der ETF-Einführung (durchschnittlich 4,56% im Jahr 2025), bleibt für gehebelte Trader ein zweischneidiges Schwert [5]. Mit makroökonomischen Katalysatoren wie den US-Kern-PCE-Inflationsdaten steht der Markt vor heftigen Schwankungen. Für gehebelte BTC-Trader besteht die Herausforderung nicht nur darin, zu überleben, sondern in diesem Umfeld auch zu gedeihen.

Das Volatilitätsparadox: Stabilität und Sturm

Die Volatilität von Bitcoin ist in den letzten Monaten paradoxerweise gesunken, von 60% zu Beginn des Jahres 2025 auf 30% im August, angetrieben durch institutionelle Akzeptanz und Spot-ETFs [3]. Doch diese Ruhe ist trügerisch. Analysten warnen, dass das Preisniveau von 110.000 $ – eine psychologische Marke – eine zugrunde liegende Fragilität verschleiern könnte. Während sich die makroökonomischen Bedingungen ändern und die Stimmung der Privatanleger wandelt, wird erwartet, dass die Volatilität wieder ansteigt [4]. Diese Dualität schafft ein einzigartiges Risikoprofil für gehebelte Trader: Geringere Volatilität verschafft Luft zum Atmen, aber plötzliche Ausschläge können Kaskadenliquidationen auslösen.

Risikomanagement: Die Rüstung der Trader

Gehebelte BTC-Trader müssen ein mehrschichtiges Risikomanagement-Framework anwenden, um diese Volatilität zu meistern.

Stop-Loss-Orders: Die erste Verteidigungslinie

Automatisierte Stop-Loss-Orders sind entscheidend, um Verluste bei schnellen Kursrückgängen zu begrenzen. Ein Trader, der beispielsweise eine Long-Position bei 110.000 $ eingeht, könnte einen 5%-Stop-Loss bei 104.500 $ setzen und so potenzielle Verluste begrenzen [3]. Trailing-Stop-Loss-Strategien, die sich dynamisch an Kursbewegungen anpassen, bieten zusätzliche Flexibilität. Während des Ethereum-Abschwungs im August 2025 konnten Trader mit Trailing-Stops Gewinne während Rallyes sichern und gleichzeitig vorzeitige Ausstiege vermeiden [6].Positionsgröße und Hebelbegrenzung

Übermäßiger Hebel bleibt eine Hauptursache für Liquidationen. Trader sollten den Hebel auf 5–10x begrenzen und nicht mehr als 1–2% des Gesamtkapitals auf eine einzelne Position setzen [2]. Im August 2025 löste eine Liquidationskrise von 343 Millionen $ durch 50x–1000x gehebelte Positionen aus, wodurch innerhalb von 24 Stunden 852 Millionen $ ausgelöscht wurden [1]. Im Gegensatz dazu schafft eine konservative Hebelnutzung einen Puffer gegen Margin Calls.Hedging: Das Gleichgewicht halten

Hedging-Techniken wie Krypto-Optionen und Futures bieten Versicherung gegen Abwärtsrisiken. Der Kauf von Put-Optionen oder das Shorten korrelierter Assets (z. B. Ethereum) kann die Volatilität von Bitcoin ausgleichen [5]. Institutionelle Akteure nutzen zudem dynamisches Hedging, indem sie Hedge-Ratios in Echtzeit auf Basis von Funding Rates und makroökonomischen Signalen anpassen [2].

Fallstudien: Lektionen von der Front

Die Liquidationsereignisse im August 2025 bieten eindrückliche Lektionen. Als Ethereum um 15% einbrach, wurden 343 Millionen $ in gehebelten Positionen liquidiert, wobei DeFi-Plattformen die Krise durch automatisierte Zwangsverkäufe verschärften [1]. Ein Trader, der 100x Hebel auf Ethereum eingesetzt hatte, sah sein Kapital von 740.000 $ innerhalb weniger Stunden auf 140.000 $ schrumpfen [2]. Im Gegensatz dazu behielten Trader, die den Hebel auf 10x begrenzten und Stop-Loss-Orders nutzten, 60–70% ihres Kapitals im selben Zeitraum [1].

Strategische Empfehlungen für 2025

Um in dieser volatilen Landschaft erfolgreich zu sein, sollten Trader:

- Exponierung diversifizieren: Kapital auf BTC, Altcoins und Derivate verteilen, um Einzelrisiken zu mindern [4].

- Funding Rates überwachen: Perpetual-Futures-Funding-Rates können in Seitwärtsmärkten Gewinne schmälern; Positionen entsprechend anpassen [2].

- Dollar-Cost Averaging (DCA) anwenden: Für langfristige Anleger glättet DCA die Volatilität und reduziert emotionales Trading [5].

- Informiert bleiben: Makroökonomische Ereignisse (z. B. PCE-Daten) und regulatorische Updates erfordern proaktive Positionsanpassungen [4].

Fazit

Der Kryptomarkt 2025 ist ein Test für Disziplin und Anpassungsfähigkeit. Während die Volatilität von Bitcoin Chancen für gehebelte Gewinne bietet, erfordert sie auch rigoroses Risikomanagement. Durch die Kombination von Stop-Loss-Orders, vorsichtigem Hebel und Hedging-Strategien können Trader den Sturm meistern, ohne ihm zu erliegen. Während sich der Markt weiterentwickelt, werden diejenigen, die Widerstandsfähigkeit über Leichtsinn stellen, als wahre Gewinner dieser volatilen Ära hervorgehen.

Quelle:

[1] Lessons from a $343 Million Liquidation Crisis - Crypto

[2] Bitcoin Volatility Comes Alive Ahead of PCE Inflation Data

[3] Bitcoin Price 'Too Low' as Volatility Dips, Institutional Interest

[4] Bitcoin Volatility In 2025: Why $110K Feels Like The Calm

[5] Case Studies on Stop Loss Strategies in Crypto Trading

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Coinpedia Digest: Die Krypto-News-Highlights dieser Woche | 29. November 2025

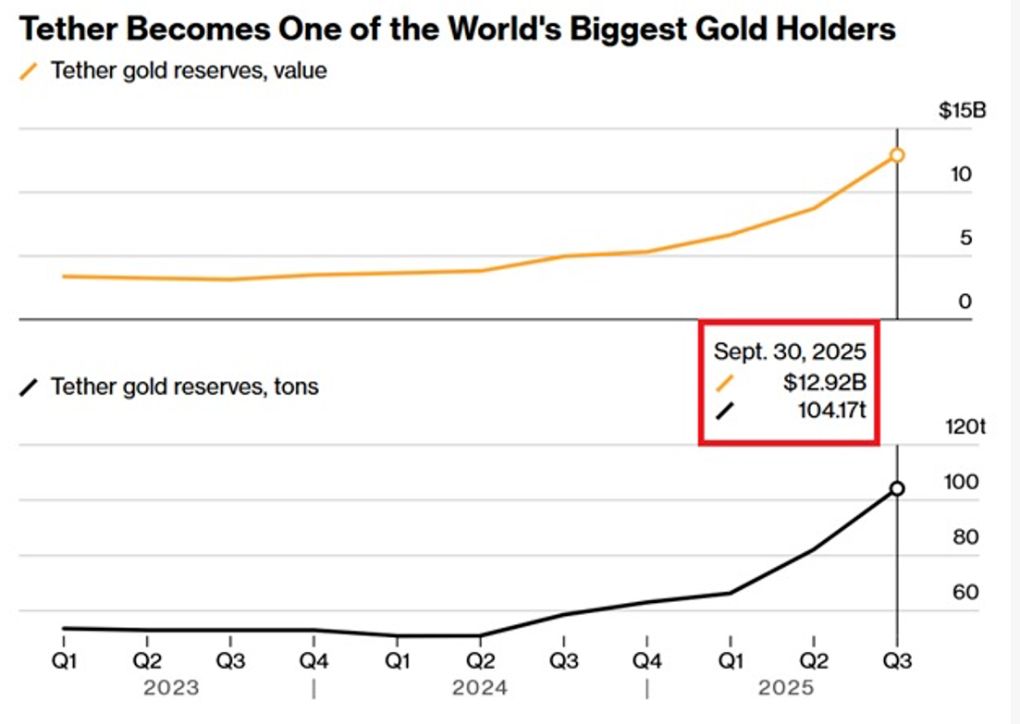

Der digitale Dollar hortet Gold, Tether-Tresor ist erschreckend!

Das Krypto-Blutbad stoppt: Ist ein Boden erreicht?