Warum die Wall Street mit der realen Wirtschaft „aus dem Takt“ ist

Die Finanzmärkte steigen weiter, doch ein Blick unter die Oberfläche zeigt ein viel riskanteres Bild für die kommenden Monate. Viele Investoren warnen nun, dass die Wall Street die wachsenden Risse auf dem US-Arbeitsmarkt und in der Realwirtschaft ignoriert – eine Diskrepanz, die schon früher zu großen Problemen geführt hat.

Warum die Wall Street so aus dem Takt geraten ist

Die Geschichte zeigt ein hartnäckiges Muster. Wie EndGame Macro betonte, steigt der Aktienmarkt oft weiter, wenn die Zahl der offenen Stellen sinkt und die Arbeitslosigkeit steigt – bis die Realität einsetzt.

In den Jahren 2001, 2008 und erneut 2020 blieben die Aktienkurse in der Hoffnung auf eine Rettung durch die Fed oder „neue Ära“-Narrative hoch, nur um dann stark zu fallen, als schwächere Arbeitsmarktdaten die Unternehmensgewinne belasteten. Typischerweise kam dieses „Nachziehen nach unten“ innerhalb von 6-12 Monaten und:

„Es war nicht sanft; es kam mit einem scharfen Einbruch und einer Rezession.“

Wir sehen heute das gleiche Szenario. Die Arbeitsmarktdaten für August waren deutlich schwächer als erwartet, mit nur 22.000 neuen Arbeitsplätzen und einer Arbeitslosenquote von 4,3 %.

Unterdessen bleibt der S&P 500 nahe an seinen Rekordhochs. Der Optimismus an der Wall Street basiert auf Erwartungen von baldigen Zinssenkungen durch die Fed, lockerer Liquidität und unaufhaltsamem Momentum bei Technologiewerten.

Die Märkte „kaufen Zeit“ in dem Glauben, dass die Zentralbanker alles lösen werden, doch der Arbeitsmarkt verliert bereits an Boden.

Unternehmen stellen weniger ein, und die Langzeitarbeitslosigkeit steigt. Sobald schwächere Arbeitsmarktdaten die Unternehmensgewinne treffen, passt sich die Wall Street in der Regel schnell an – und diese Anpassung fällt meist heftig aus.

Diese Kluft zwischen dem Optimismus der Wall Street und der Realität auf dem Arbeitsmarkt ist nicht nachhaltig. Wenn die Zinssenkungen der Fed kommen, könnten sie die Landung abfedern oder sogar kurzfristige Rallyes auslösen.

Doch die Geschichte zeigt, dass sich verschlechternde Arbeitsmarktdaten letztlich durchsetzen und die Aktienkurse nach unten ziehen, wenn Analysten ihre Gewinnprognosen senken.

Das Risiko: eine plötzliche Korrektur

Die aktuelle Rallye an der Wall Street wird von Liquiditätserwartungen angetrieben, nicht von starken Fundamentaldaten. In früheren Zyklen führten solche Diskrepanzen zu schmerzhaften Korrekturen, wenn die Märkte schließlich zur wirtschaftlichen Realität „nachziehen“.

Über Aktien hinaus haben Bitcoin und die breiteren Kryptomärkte schnell auf diese makroökonomischen Signale reagiert. Anfang September, als schwache Arbeitsmarktzahlen Hoffnungen auf Zinssenkungen schürten, stieg Bitcoin auf über 113.000 $.

Mit PPI- und CPI-Daten, die diese Erwartungen in dieser Woche bestätigten, liegt die Wahrscheinlichkeit einer Zinssenkung bei der nächsten Sitzung der Federal Reserve bei über 90 %. Die Märkte preisen die Erwartung von mehr Liquidität im System ein, wobei der Bitcoin-Preis zum Zeitpunkt des Schreibens über 116.000 $ und Ethereum über 4.700 $ liegt.

Digitale Vermögenswerte handeln die makroökonomische Erzählung; wenn die Realwirtschaft schwächelt und die Zentralbanken lockern, setzen Trader auf Risiko- und Inflationsabsicherungen wie Bitcoin.

Wenn sich die Geschichte wiederholt, könnte eine plötzliche Aktienkorrektur mehr Investoren zu Bitcoin und Krypto treiben – sowohl als Absicherung als auch als spekulative Wette auf geldpolitische Lockerungen.

Ein schwächerer Arbeitsmarkt, mehr Fed-Stimulus und anhaltende Dollarrisiken schaffen einen Hintergrund, in dem digitale Vermögenswerte zu attraktiven Alternativen zu Aktien werden.

Der Fokus der Investoren könnte sich von Technologiewerten hin zur Suche nach Zuflucht in „hartem Geld“ wie Bitcoin und Gold verschieben, wenn Rezessionsrisiken real werden.

Eines ist sicher: Wall Street und Main Street driften auseinander. Aktien könnten noch einige Monate hoch bleiben, aber schwächere Arbeitsmarktdaten und negative Beschäftigungstrends haben in der Vergangenheit die Markteuphorie umgekehrt.

Trader, die auf Unterstützung durch die Fed setzen, sehen das Problem vielleicht nicht sofort – aber wenn sich die Diskrepanz schließt, kann es schnell gehen.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

Stacks' Nakamoto-Upgrade

STX fehlt nie, wenn es um Spekulationen rund um das BTC-Ökosystem geht, aber die früheren Hypes wirkten eher wie Luftschlösser ohne Fundament. Nach dem Nakamoto-Upgrade wird Stacks dem Markt durch höhere Leistung und sBTC höhere Erwartungen bieten.

CZ und Kiyosaki rufen zum Kauf von Kryptowährungen auf, da der Markt in eine „ruhige Gleichgewichtsphase“ eintritt

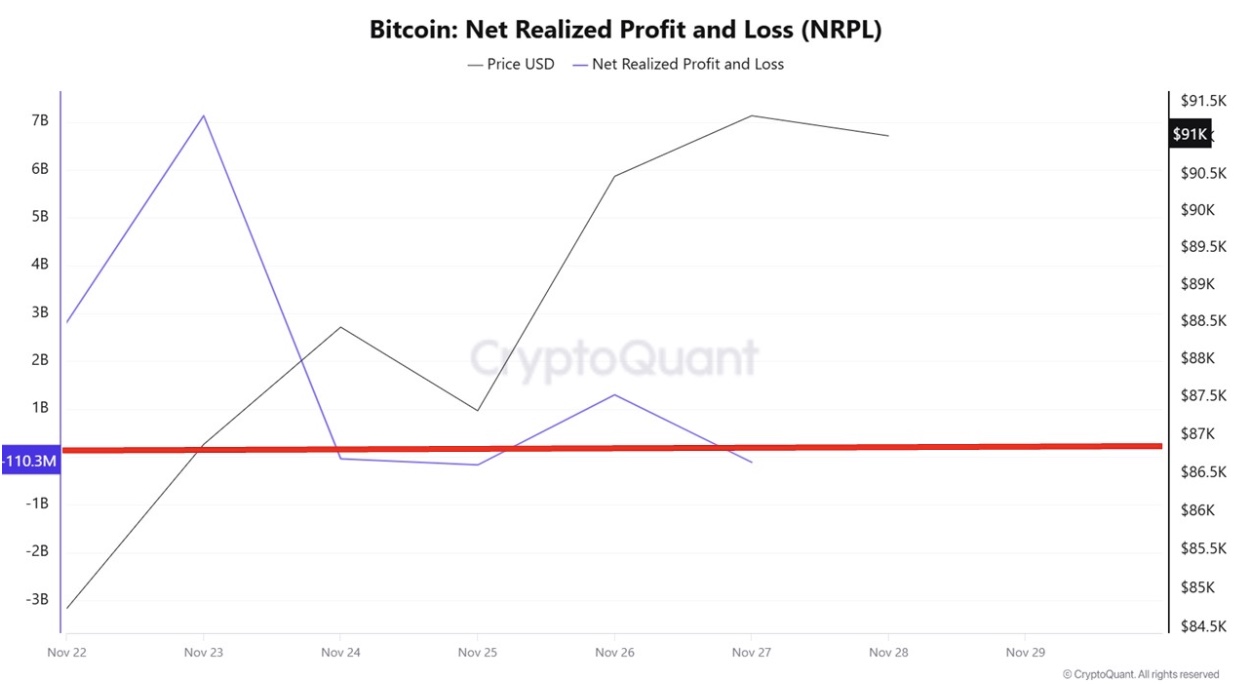

Der Kryptomarkt ist in das, was Analysten als „ruhiges Gleichgewicht“ bezeichnen, abgerutscht – eine Phase, in der die Angst groß ist, aber der Verkaufsdruck nachlässt.

Dogecoin (DOGE) ETF sammelt 2 Millionen Dollar ein: Zwei wichtige Niveaus treten hervor

Dogecoin verzeichnete gerade seine größte Erholung seit Wochen, während die neuen ETFs leise fast 2 Millionen US-Dollar an Zuflüssen verzeichneten.

Monad könnte um 99 % abstürzen, sagt Arthur Hayes, trotz der jüngsten Rallye

Arthur Hayes warnte, dass Monad um bis zu 99 % einbrechen könnte, da die Struktur mit hohem FDV und geringem Umlaufvolumen das Risiko für Privatanleger erhöhe.