Riesgos bajistas de Bitcoin y estrategias tácticas de salida: un análisis crítico del objetivo de precio de $75K de Peter Schiff

La reciente volatilidad de Bitcoin ha reavivado los debates sobre su viabilidad a largo plazo como reserva de valor. Peter Schiff, un crítico vocal de las criptomonedas, ha vuelto a llamar la atención con su predicción bajista de que Bitcoin podría caer a $75,000 para finales de 2025. Este objetivo de precio, aunque pronunciado, no es arbitrario: refleja una confluencia de fragilidad macroeconómica, posiciones apalancadas y debilidades estructurales en el mercado cripto. Tanto para inversores institucionales como para traders minoristas, comprender la mecánica detrás de este pronóstico—y cómo navegarlo—es fundamental.

La lógica detrás del objetivo de $75K

El argumento de Schiff se basa en tres pilares: desequilibrios estructurales del mercado, exposición institucional y vientos macroeconómicos en contra.

- Debilidades estructurales: Una reciente venta masiva de 24,000 BTC ($2.7 billions) por parte de una ballena provocó un flash crash, exponiendo la fragilidad del libro de órdenes de Bitcoin. Este evento coincidió con la ruptura de Bitcoin por debajo de soportes técnicos clave, incluyendo la media móvil de 100 días y la nube Ichimoku. Tales rupturas suelen preceder correcciones prolongadas, ya que las posiciones apalancadas son liquidadas, amplificando la presión bajista.

- Exposición institucional: Las tenencias de Bitcoin de MicroStrategy (MSTR), con un promedio de $115,829 por moneda, representan un nivel psicológico crítico. Una caída a $75,000 borraría casi el 30% del valor de la cartera de MSTR, lo que podría obligar a la empresa a vender para cubrir pérdidas. Esto crea una profecía autocumplida: la caída de precios desencadena ventas forzadas, lo que deprime aún más los precios.

- Riesgos macroeconómicos: El ciclo de endurecimiento de la Reserva Federal de EE.UU. y las restricciones de liquidez global están exacerbando la fragilidad del mercado. Se revela una relación inversa creciente, lo que sugiere que el atractivo de Bitcoin como “refugio seguro” está disminuyendo en un entorno de altas tasas de interés.

Estrategias tácticas de salida: ¿Vender caro, comprar barato?

La estrategia de Schiff de “vender caro, comprar barato” asume que los precios actuales ofrecen un punto de salida táctico. Para los inversores que poseen Bitcoin a más de $110,000, asegurar ganancias ahora y reingresar a $75,000 podría generar un beneficio del 22%. Sin embargo, este enfoque conlleva riesgos:

- Incertidumbre en el timing: La volatilidad de Bitcoin significa que un rebote podría ocurrir antes de alcanzar los $75,000, dejando a los vendedores expuestos a ganancias perdidas.

- Restricciones de liquidez: Libros de órdenes poco profundos en niveles de precios más bajos podrían dificultar la reentrada, especialmente si las ventas institucionales se aceleran.

- Sesgos conductuales: Los traders minoristas pueden entrar en pánico y vender durante una corrección, solo para reingresar a precios más altos más tarde.

Para las instituciones, el cálculo es diferente. La reciente cartera de Bitcoin de $69.6 billions de MicroStrategy demuestra confianza en el valor a largo plazo del activo. Sin embargo, si los precios caen por debajo de $115,829, el balance de la empresa podría verse afectado, obligándola a priorizar la liquidez sobre la acumulación estratégica.

La sostenibilidad de la compra institucional

La sostenibilidad de la compra institucional depende de dos factores: disponibilidad de capital y sentimiento del mercado.

- Disponibilidad de capital: Empresas como MicroStrategy dependen de financiamiento mediante deuda para comprar Bitcoin. El aumento de las tasas de interés incrementa los costos de endeudamiento, limitando su capacidad para financiar nuevas compras. Se observa un margen cada vez más estrecho, lo que sugiere rendimientos decrecientes en tales estrategias.

- Sentimiento del mercado: La demanda institucional suele estar impulsada por el fervor especulativo. Si el precio de Bitcoin cae a $75,000, la narrativa de “oro digital” podría erosionarse, desalentando a nuevos compradores. Por el contrario, un rebote por encima de $120,000 podría reavivar el interés, pero solo si las condiciones macroeconómicas se estabilizan.

Preparándose para nuevas correcciones

El mercado de Bitcoin es inherentemente especulativo, pero el entorno actual amplifica los riesgos. Así es como los inversores pueden prepararse:

- Cobertura de posiciones: Estrategias con opciones, como puts de protección, pueden limitar el riesgo a la baja sin sacrificar el potencial alcista.

- Diversificación: Asignar una parte de las tenencias cripto a activos menos volátiles (por ejemplo, oro o stablecoins) puede mitigar la exposición a las oscilaciones de Bitcoin.

- Precaución con el apalancamiento: Los traders minoristas con posiciones apalancadas deberían reducir su exposición a medida que Bitcoin se acerca a niveles clave de soporte.

Conclusión: Un enfoque prudente en un mercado frágil

El objetivo de $75K de Peter Schiff no es una certeza, pero destaca un escenario plausible en un mercado propenso a cambios repentinos. Para los inversores, la clave es equilibrar salidas tácticas con una estrategia a largo plazo. Vender en los niveles actuales puede proteger el capital, pero requiere disciplina para evitar reingresar prematuramente. Mientras tanto, las instituciones deben sopesar los riesgos de ventas forzadas frente a sus objetivos estratégicos.

En un mundo donde la incertidumbre macroeconómica y las fragilidades propias del cripto chocan, la prudencia—no el pánico—debe guiar las decisiones. A medida que el mercado pone a prueba sus límites, la capacidad de adaptarse separará a quienes prosperan de quienes fracasan.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

La recarga sigilosa de la altseason: ¿Las altcoins golpeadas del crypto planean un regreso glorioso?

Las 5 señales que realmente mueven Bitcoin ahora—y cómo afectan a tu portafolio

El FC Barcelona se distancia de su patrocinador cripto en medio de la polémica

Barcelona generó controversia al asociarse con Zero-Knowledge Proof, una startup de blockchain registrada en Samoa que lanzó su propia criptomoneda pocos días después del acuerdo.

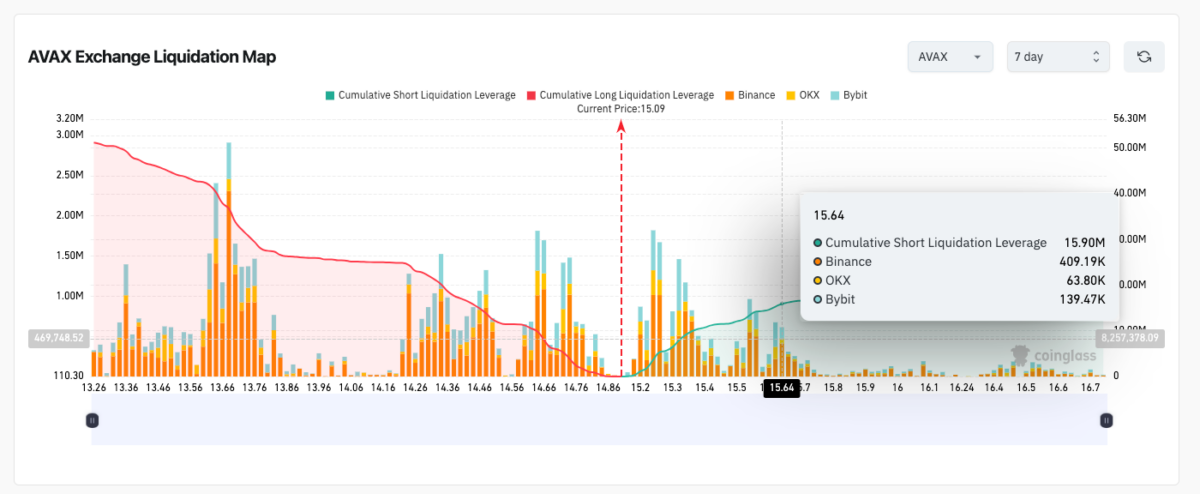

Avalanche (AVAX) supera los $15 mientras Securitize lanza una plataforma de trading regulada por la UE

Avalanche supera los $15 después del anuncio de Securitize sobre una plataforma de trading paneuropea impulsada por AVAX, aprobada bajo el régimen piloto de DLT de la UE para su lanzamiento en 2026.