Los desafíos políticos y estratégicos para las fusiones y adquisiciones bancarias europeas: un barómetro para la futura integración financiera europea

- Los bancos europeos enfrentan un aumento en las fusiones y adquisiciones, impulsado por la necesidad de escala y el apoyo regulatorio, pero las intervenciones políticas y la resistencia de los accionistas complican los acuerdos. - Las reglas de “poder dorado” en Italia y las restricciones a las fusiones en España resaltan la fragmentación regulatoria, generando disputas legales y erosionando las sinergias de los acuerdos. - La resistencia de los accionistas crece a medida que los bancos más pequeños rechazan las ofertas hostiles, obligando a los compradores a negociar descuentos y aumentando los riesgos de valoración. - Ahora, los inversores priorizan la alineación regulatoria y el contexto político.

El sector bancario europeo en 2025 se encuentra en una encrucijada, con un récord de 27 mil millones de dólares en acuerdos de fusiones y adquisiciones (M&A) anunciados desde principios de año—casi el doble de la cifra de 2024—impulsados por la necesidad de escala, diversificación estratégica y apoyo regulatorio [1]. Sin embargo, este aumento en la consolidación está cada vez más opacado por intervenciones políticas y la resistencia de los accionistas, factores que están remodelando el panorama de la integración financiera europea. Para los inversores, la pregunta ya no es si los bancos se consolidarán, sino cómo estas dinámicas determinarán la viabilidad a largo plazo de las acciones bancarias europeas en un entorno regulatorio fragmentado.

Las intervenciones gubernamentales, como las reglas de “poder dorado” de Italia, han surgido como un factor crítico e impredecible. La imposición por parte del gobierno italiano de condiciones estrictas en la adquisición de Banco BPM por parte de UniCredit por 22.2 mil millones de dólares—including la obligación de desinvertir préstamos en el sur de Italia y la congelación de la relación préstamo-depósito durante cinco años—ha desencadenado un enfrentamiento legal y político con la Comisión Europea [2]. La advertencia de la UE de que tales medidas pueden violar el principio de libre circulación de capitales subraya una tensión más amplia: los gobiernos nacionales están priorizando cada vez más los intereses económicos domésticos por encima de la integración paneuropea [3]. Esta tendencia no es aislada. En España, la propuesta de fusión de BBVA con Banco Sabadell por 13 mil millones de euros enfrentó un mandato de separación operativa de tres años, erosionando las sinergias de costos proyectadas y provocando una caída del 20% en el precio de las acciones de BBVA [4]. Estos casos destacan cómo la fragmentación regulatoria y la extralimitación política pueden retrasar o frustrar acuerdos, generando incertidumbre en la valoración para los inversores.

La resistencia de los accionistas complica aún más la ecuación. A medida que los bancos europeos acumulan capital excedente—más de 600 mil millones de dólares desde 2022—los directorios de los bancos objetivo se muestran más firmes en rechazar ofertas no solicitadas. El rechazo de Mediobanca a una oferta de 13.3 mil millones de euros de Banca Monte dei Paschi di Siena, enmarcado como una defensa de la autonomía estratégica, ejemplifica esta tendencia [5]. Los bancos más pequeños, ahora más rentables (el 85% de los miembros del EURO STOXX Banks Index superan el 10% de retorno sobre el capital tangible), son menos propensos a aceptar adquisiciones hostiles [5]. Este cambio ha obligado a los oferentes a negociar directamente con los accionistas, a menudo con descuento, y ha incrementado el riesgo de escenarios de “maldición del ganador”, donde pagar de más por los objetivos conduce a la destrucción de valor [6].

Para los inversores, las implicancias son claras. Las fusiones y adquisiciones bancarias europeas ya no son un camino directo hacia la escala. Los acuerdos que carecen de claridad regulatoria o respaldo político enfrentan retrasos, descuentos en la valoración o colapso. La fusión UniCredit-Banco BPM, por ejemplo, ahora depende de la resolución de disputas legales con la UE, mientras que el acuerdo de BBVA con Sabadell permanece en un limbo regulatorio [2]. Estas incertidumbres se reflejan en el desempeño bursátil: las acciones bancarias europeas han subido un 18% en lo que va de 2025, pero la volatilidad sigue siendo alta mientras los inversores sopesan los riesgos de extralimitación regulatoria y tensiones geopolíticas [7].

El camino a seguir para las acciones bancarias europeas depende de cómo se naveguen estos desafíos. Los bancos que tengan éxito serán aquellos que alineen sus estrategias de M&A con los intereses nacionales, demuestren una clara creación de valor y construyan capital político. Por ejemplo, la consolidación doméstica en Italia, el Reino Unido y la región nórdica ofrece un camino regulatorio más claro que los acuerdos transfronterizos, que siguen siendo vulnerables a la interferencia política [1]. Además, áreas estratégicas como la gestión de patrimonios y el financiamiento respaldado por activos—donde los bancos europeos están buscando asociaciones y adquisiciones—pueden ofrecer retornos más predecibles [8].

Sin embargo, persisten los riesgos estructurales más amplios. La implementación de Basilea IV y los marcos regulatorios divergentes entre jurisdicciones crearán condiciones desiguales, mientras que las tensiones geopolíticas y la fragmentación comercial amenazan con complicar aún más la integración transfronteriza [9]. La defensa por parte del Banco Central Europeo de un sector bancario más integrado contrasta con la realidad de los gobiernos nacionales actuando como guardianes, una dinámica que podría retrasar la creación de un mercado financiero europeo verdaderamente unificado.

En conclusión, las fusiones y adquisiciones bancarias europeas en 2025 son un arma de doble filo. Si bien la consolidación ofrece potencial para sinergias de costos y mejores retornos, los obstáculos políticos y regulatorios son formidables. Los inversores deben abordar este panorama con cautela, priorizando acuerdos con fuerte alineación regulatoria, propuestas de valor claras y respaldo político. El futuro de la integración financiera europea—y la viabilidad a largo plazo de las acciones bancarias—dependerá de si estos desafíos pueden reconciliarse con la necesidad estratégica de escala.

Fuente:

[1] European Banking M&A Surges In 2025

[2] EU challenges Italy's use of 'golden power' rules for ...

[3] Political meddling changes euro-bank M&A playbook

[4] The High Stakes of European Banking M&A: Navigating ...

[5] Hostile EU bank M&A raises risk of winner's curse

[6] European banking integration: harnessing the benefits ...

[7] European Banks at a Crossroads: Sustaining the Sweet Spot in a High-Yield, High-Risk Era

[8] 2025 banking and capital markets outlook

[9] The 2025 European Banking Puzzle: Risks, Rewards, and ...

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Resumen de Coinpedia: Lo más destacado de las noticias cripto de esta semana | 29 de noviembre de 2025

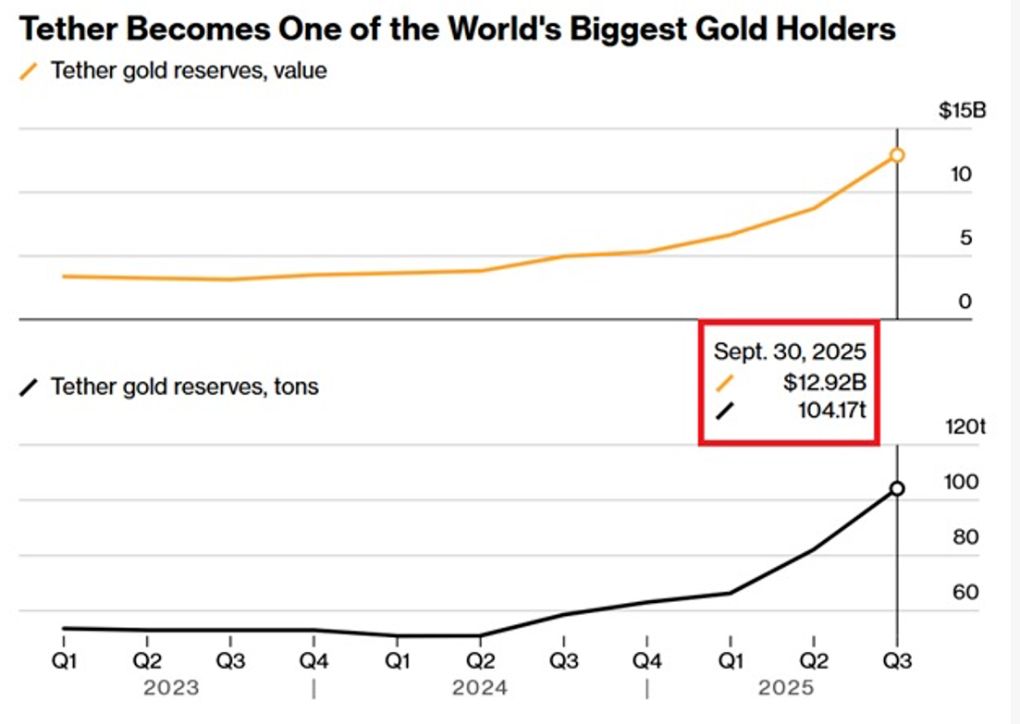

El dólar digital acumula oro, ¡la bóveda de Tether es asombrosa!

La masacre cripto se detiene: ¿ya tocamos fondo?