¿Arbitrum (ARB) recuperará los 2 dólares para 2031? Un análisis profundo sobre su valor a largo plazo y los catalizadores del mercado

- Arbitrum (ARB) apunta a un objetivo de $2 para 2031, dependiendo de las mejoras en la L2 de Ethereum, tendencias macroeconómicas y el crecimiento en la adopción. - Sus fortalezas técnicas incluyen un TVL de $2.5B, costos de transacción de $0.006 después de EIP-4844, y el testnet BOLD para validación descentralizada. - Vientos macroeconómicos como recortes de tasas de la Fed y mayor claridad regulatoria podrían aumentar la liquidez, mientras que la competencia de Base/Op y la dilución en el suministro de tokens representan riesgos. - Las proyecciones de precio oscilan entre $1.60 y $5.29 para 2030, con $2 siendo alcanzable si el mainnet de Ethereum enfrenta dificultades.

La posibilidad de que Arbitrum (ARB) recupere los $2 para 2031 depende de una delicada interacción entre la innovación técnica, los cambios macroeconómicos y la adopción más amplia de la infraestructura Layer 2 (L2) de Ethereum. A agosto de 2025, ARB cotiza a $0,49, muy lejos de su máximo histórico de 2024 de $2,40 [1]. Sin embargo, la convergencia de las actualizaciones de Ethereum en 2025, los vientos macroeconómicos favorables y las fortalezas on-chain de Arbitrum sugieren un camino plausible hacia los $2, siempre que se gestionen riesgos como la incertidumbre regulatoria y la competencia.

Catalizadores técnicos y on-chain

La base técnica de Arbitrum es una piedra angular de su propuesta de valor a largo plazo. El TVL de la plataforma ha aumentado a $2.5 mil millones, con costos promedio de transacción cayendo a $0,006—una reducción del 98% tras EIP-4844 [2]. Estas métricas subrayan las mejoras de eficiencia de Arbitrum, impulsadas por los hard forks Fusaka y Pectra de Ethereum, que redujeron drásticamente los costos de datos L2 y permitieron un rendimiento de transacciones 10 veces mayor [3]. Para ponerlo en contexto, el diseño modular de Ethereum ahora soporta más de 100 millones de transacciones diarias a través de L2s como Arbitrum y Base, consolidando su papel como columna vertebral de las finanzas descentralizadas (DeFi) [4].

La hoja de ruta de Arbitrum refuerza aún más su posición. El testnet Bounded Liquidity Delay (BOLD), diseñado para descentralizar la validación de transacciones, y su integración con protocolos impulsados por IA como Buildwithedwin, podrían atraer liquidez institucional [5]. Además, la asignación de $14 millones de la Arbitrum Foundation para auditorías de seguridad de proyectos ha fomentado la confianza en su ecosistema, que ahora alberga 276 proyectos que abarcan DeFi, gaming y tokenización de activos del mundo real (RWA) [6].

Vientos macroeconómicos favorables

El panorama macroeconómico ofrece tanto obstáculos como oportunidades. Los recortes de tasas proyectados por la Reserva Federal en 2025—destinados a reducir la inflación al 2%—podrían inyectar liquidez en los mercados cripto, históricamente impulsando los rallies de altcoins [7]. Las tasas de interés más bajas reducen el costo de oportunidad de mantener activos volátiles como ARB, lo que podría aumentar la demanda.

La claridad regulatoria es otro factor crítico. Si bien la Securities and Exchange Commission (SEC) de EE.UU. aún no ha emitido un marco definitivo para las criptomonedas, el enfoque de Arbitrum en infraestructura de nivel institucional y adopción de RWA lo posiciona para beneficiarse de una eventual normalización regulatoria [8]. Por ejemplo, el crecimiento del TVL de Arbitrum y los $20 mil millones en RWAs tokenizados señalan su potencial para conectar las finanzas tradicionales y blockchain [9].

Riesgos de mercado y proyecciones realistas

A pesar de estos aspectos positivos, los riesgos siguen siendo significativos. La competencia de L2s como Base y Optimism sigue siendo feroz, con ambas plataformas aprovechando las actualizaciones de Ethereum para captar cuota de mercado [10]. La tokenómica también representa un desafío: los desbloqueos continuos de suministro de ARB han diluido su valoración, contribuyendo a la volatilidad del precio [11].

Las proyecciones de precio varían ampliamente. Las estimaciones conservadoras sugieren que ARB podría alcanzar $1,60 para 2030, dependiendo de las actualizaciones de Ethereum en 2025 y la adopción sostenida [12]. Sin embargo, los pronósticos más agresivos proyectan entre $4,49 y $5,29 para 2030, asumiendo que no haya grandes retrocesos regulatorios [13]. Un objetivo de $2 para 2031 es factible bajo un escenario alcista en el que la mainnet de Ethereum tenga dificultades para escalar, obligando a los inversores a migrar hacia L2s [14].

Conclusión

El camino de Arbitrum hacia los $2 para 2031 no está garantizado, pero tampoco es inverosímil. Sus fortalezas técnicas, junto con las continuas actualizaciones de Ethereum y condiciones macroeconómicas favorables, crean un caso convincente para el crecimiento a largo plazo. Sin embargo, los inversores deben mantenerse atentos a los riesgos regulatorios, la dinámica de suministro de tokens y las presiones competitivas. Para quienes tienen un horizonte de inversión a varios años, el papel de Arbitrum en la narrativa de escalabilidad de Ethereum—y su demostrada resiliencia on-chain—lo convierten en una apuesta de alta convicción.

Fuente:

[1] Arbitrum Price, ARB Price, Live Charts, and Marketcap

[2] Will Arbitrum (ARB) Reach $1.60 by 2030? Assessing the ...

[3] Arbitrum's Ecosystem Expansion: Scaling Ethereum , DeFi ...

[4] Layer 2 Scaling Stats: Arbitrum, Optimism, and zk-Rollup ...

[5] Arbitrum price prediction 2025 - 2031: Will ARB recapture...

[6] Arbitrum (ARB) Price Prediction 2025–2030

[7] The impact of macroeconomic factors on the crypto market

[8] THE FUTURE OF GLOBAL BANKING

[9] Arbitrum (ARB) Price Prediction 2025–2030: Market Trends ...

[10] Arbitrum (ARB) Price Prediction 2025–2030

[11] Arbitrum (ARB) Price Prediction 2025–2030: Will ARB Hit ...

[12] Arbitrum (ARB) Price Prediction 2025–2030

[13] Arbitrum price prediction 2025 - 2031: Will ARB recapture...

[14] Arbitrum (ARB) Price Prediction 2025–2030

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Resumen de Coinpedia: Lo más destacado de las noticias cripto de esta semana | 29 de noviembre de 2025

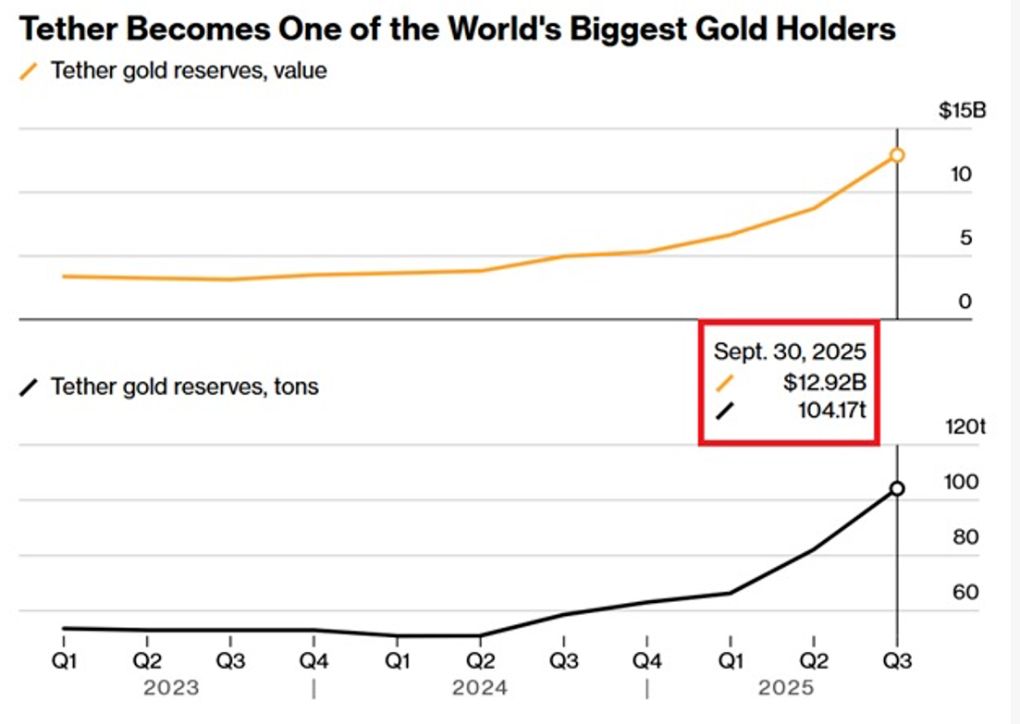

El dólar digital acumula oro, ¡la bóveda de Tether es asombrosa!

La masacre cripto se detiene: ¿ya tocamos fondo?