Acumulación institucional de Ethereum y perspectiva alcista del precio en medio de la actividad de las ballenas

- La actividad de inversores institucionales y ballenas impulsó el precio de Ethereum por encima de los $4,000, con un 3,8% del ETH en circulación en staking y $4.16B acumulados en 30 días. - La clasificación de commodity por parte de la SEC de EE. UU. y la mejora en métricas on-chain (MVRV Z-score, NVT ratio) indican confianza institucional en la capacidad de Ethereum para capturar valor. - Los rendimientos de staking, las quemas deflacionarias y los fondos corporativos (por ejemplo, los $867M en ETH de SharpLink Gaming) refuerzan el rol de Ethereum como activo de reserva. - Los patrones de bandera alcista sugieren un objetivo potencial de $7,000–$10,000.

La trayectoria reciente del precio de Ethereum ha sido impulsada por una confluencia de adopción institucional y una reasignación de capital liderada por whales, lo que crea un caso convincente para un impulso alcista sostenido. Entre el segundo y el tercer trimestre de 2025, los inversores institucionales movieron el 3,8% del ETH en circulación hacia wallets optimizadas para staking y DeFi, señalando un cambio estratégico hacia la generación de rendimiento y la captura de valor a largo plazo [1]. Esta tendencia está alineada con vientos macroeconómicos favorables más amplios, incluida la clasificación informal de Ethereum como commodity por parte de la SEC de EE. UU., una aclaración regulatoria que ha eliminado barreras críticas para la participación institucional [3].

El aumento en la demanda institucional se ve amplificado aún más por métricas on-chain. El MVRV Z-score, una medida del sentimiento del mercado basada en el valor realizado, ha tendido hacia territorio de sobrecompra, lo que indica que una parte significativa del ETH ahora se mantiene con ganancias. Mientras tanto, la relación Network Value to Transactions (NVT) se ha normalizado después de años de volatilidad, lo que sugiere que la capa de utilidad de Ethereum se está estabilizando como un activo fundamental [2]. Estas señales, combinadas con una tasa de quema deflacionaria y rendimientos crecientes por staking, han posicionado a Ethereum como un activo de reserva para empresas públicas. Por ejemplo, SharpLink Gaming ahora posee 280.706 ETH (867 millones de dólares) en su tesorería, con casi todo en staking para generar ingresos pasivos [3].

La actividad de las whales ha reforzado aún más esta narrativa. En los últimos 30 días, entidades desconocidas e instituciones han acumulado 1,035 millones de ETH (4,167 billones de dólares) a través de exchanges y mesas OTC [4]. La compra en un solo día de BitMine de 106.485 ETH (470,5 millones de dólares) ejemplifica los flujos de capital agresivos que están remodelando la estructura del mercado de Ethereum [5]. Tal acumulación ha coincidido con un aumento del 54% en el precio, llevando a ETH por encima de los 4.000 dólares y validando patrones técnicos como la formación de bull flag [2].

Sin embargo, los backtests históricos de patrones similares de bull flag revelan resultados mixtos. Una estrategia de compra y retención de 30 días de trading basada en formaciones de bull flag entre 2022 y 2025 arrojó un retorno promedio de 0,24% por operación, pero enfrentó una caída máxima del 73,9% y un retorno total negativo de -45,4% durante todo el período [6]. Estos resultados subrayan la volatilidad inherente en la acción del precio de Ethereum, incluso cuando las condiciones actuales on-chain y macroeconómicas sugieren una base más sólida para un impulso alcista sostenido en comparación con ciclos anteriores.

La interacción entre la adopción institucional y la demanda liderada por whales sugiere que Ethereum está en una trayectoria hacia los 7.000–10.000 dólares. La claridad regulatoria, los vientos macroeconómicos favorables y las métricas de eficiencia on-chain forman colectivamente una base sólida para esta perspectiva. A medida que el capital continúa fluyendo hacia el ecosistema de Ethereum, el papel del activo como reserva de valor descentralizada—y su utilidad en staking y DeFi—probablemente consolidará su dominio en el panorama cripto institucional.

Fuente:

[1] Decoding On-Chain Signals in Bitcoin and Ethereum Markets

[2] Ethereum's Whale Accumulation and Institutional Inflows Signal $7,000+ Breakout

[3] Why Ethereum Is Surging: Expert Forecasts, Whale Buying, and the Future of ETH in 2025

[4] Whales Scoop Up $4.16-B Of Ethereum Tokens In Past 30 Days

[5] BitMine, Mystery Whale Snap Up $882M in Ether Amid Institutional Demand Surge

[6] Backtest: Bull Flag ETH Strategy (2022–2025)

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Resumen de Coinpedia: Lo más destacado de las noticias cripto de esta semana | 29 de noviembre de 2025

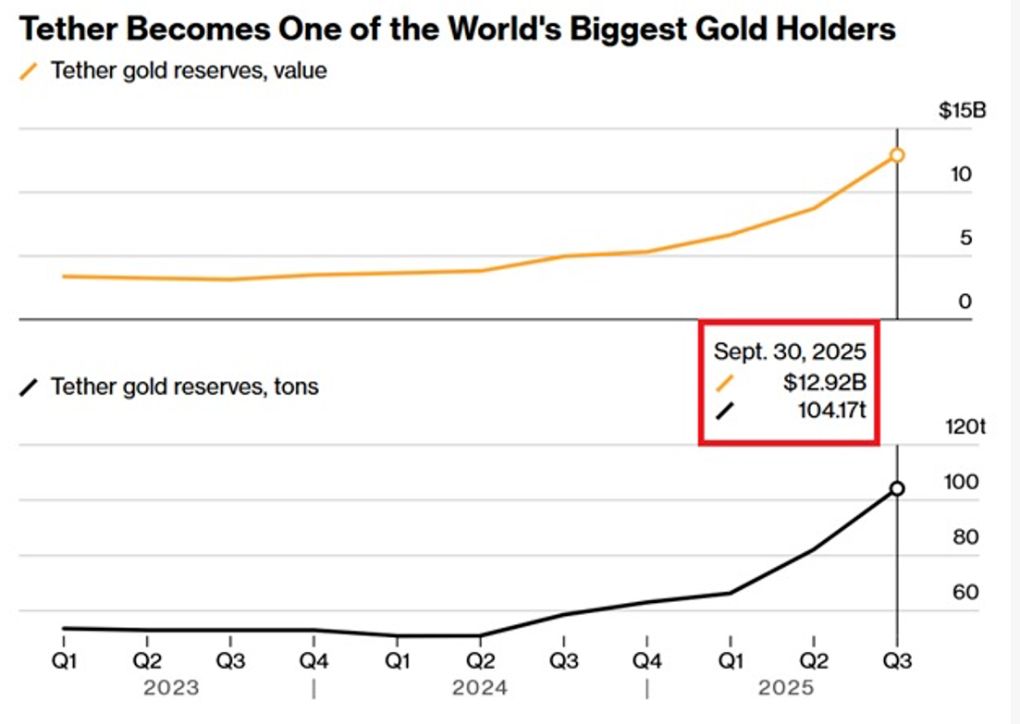

El dólar digital acumula oro, ¡la bóveda de Tether es asombrosa!

La masacre cripto se detiene: ¿ya tocamos fondo?