Internet está construyendo un sistema financiero nativo, pero el éxito o fracaso todavía depende de la experiencia del usuario.

Ahora tenemos un nuevo sistema operativo financiero, llamado servicios financieros en la nube nativos de Internet, pero la mayoría de las personas aún no puede acceder a él.

Ahora tenemos un nuevo sistema operativo monetario, al que llamamos servicios financieros en la nube nativos de Internet, pero la mayoría de las personas aún no pueden acceder a él.

Escrito por: Ignas Survila

Traducción: AididiaoJP, Foresight News

El dinero está atravesando su propio “momento Internet”.

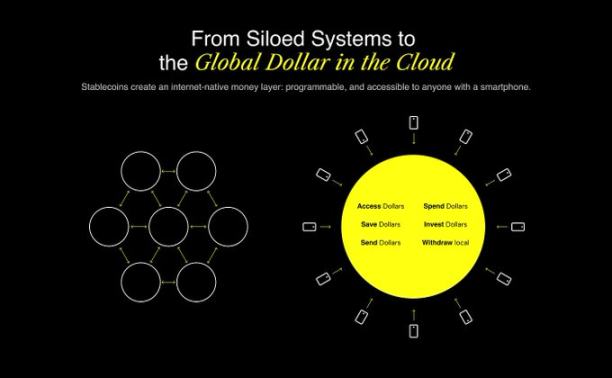

La red ya contaba con sistemas de comunicación (correo electrónico), plataformas de publicación (blogs, redes sociales) y sistemas comerciales (Stripe, Shopify). Ahora está construyendo su propio sistema financiero. Este sistema es programable por naturaleza, abierto por defecto y, desde el primer día, sin fronteras. Este sistema se está construyendo sobre el protocolo subyacente de las stablecoins.

Pero lo clave es: aunque la infraestructura está surgiendo, todavía carecemos de una experiencia de usuario fundamental. Y la historia nos dice que es aquí donde se coronan los mayores ganadores.

La infraestructura lo hace posible, la experiencia del usuario lo gana todo

Cada revolución tecnológica impresionante comienza con la infraestructura, pero nadie recuerda los protocolos, todos recuerdan los productos que los hicieron utilizables.

En 1982, el Protocolo Simple de Transferencia de Correo (SMTP) hizo posible el correo electrónico. Sin embargo, no fue hasta 2004, cuando Gmail se lanzó con su producto sencillo, almacenamiento masivo y filtros efectivos de spam, que el correo electrónico realmente se popularizó.

Los motores de búsqueda existían mucho antes de Google. AltaVista, Archie, Lycos. Pero Google simplificó todo: era más rápido, más simple, más inteligente.

Skype no inventó el protocolo de voz sobre Internet (VoIP), WhatsApp no inventó la mensajería instantánea, pero ellos hicieron que estas tecnologías fueran accesibles para la gente común.

Estamos en el mismo punto de inflexión para el desarrollo del dinero

Las stablecoins están ayudando a crear un sistema financiero nativo de Internet.

Y esto no es teoría, ya está en funcionamiento.

- En 2024, las stablecoins liquidaron más de 15.6 trillones de dólares en la cadena.

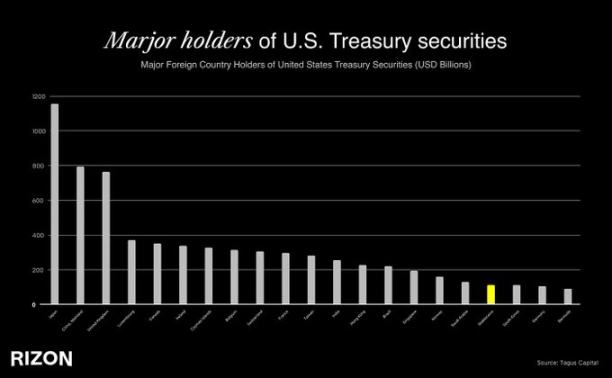

- Tether es ahora el 18º mayor tenedor de bonos del Tesoro de Estados Unidos en el mundo, superando a países como Corea del Sur, Emiratos Árabes Unidos e incluso Alemania. En otras palabras, la cuarta economía más grande del mundo ahora posee menos deuda estadounidense que un emisor de stablecoins.

- Sin embargo, a pesar de su escala, las stablecoins en circulación solo suman 263 mil millones de dólares, mientras que la oferta monetaria M2 de Estados Unidos es de 22 trillones de dólares, con una penetración que apenas alcanza el 1%.

- Hoy en día, menos del 5% de la población mundial utiliza stablecoins, pero se espera que en los próximos cinco años la tasa de adopción alcance el 7-10%, desatando una nueva ola de inclusión financiera a gran escala.

- En regiones como América Latina, Medio Oriente y el norte de África, y el sudeste asiático, las stablecoins ya funcionan como economías paralelas en dólares, y la gente depende de ellas a diario para escapar de la inflación, los controles de capital o el colapso de los sistemas bancarios locales.

Nunca hemos visto una infraestructura financiera expandirse tan rápido, especialmente a nivel transfronterizo. Las stablecoins ya han llegado a millones de usuarios en todo el mundo. Y hay buenas razones para ello: son rápidas, sin fronteras, denominadas en dólares y funcionan sobre protocolos abiertos. En un mundo donde 1.4 mil millones de personas no tienen acceso adecuado a servicios financieros, y aún más están sujetas a controles de capital o monedas locales volátiles, las stablecoins ofrecen algo revolucionario: una interfaz para acceder a la red global de dólares, accesible desde cualquier lugar con solo un smartphone.

Pero el problema es: si hoy intentás usar stablecoins, rápidamente te vas a topar con obstáculos. La experiencia de pago es torpe, el proceso de inicio es confuso, y todo está envuelto en jerga, billeteras, tarifas de gas, redes y puentes entre cadenas.

Ahí es donde está la brecha: tenemos un nuevo sistema operativo monetario, llamado nube financiera nativa de Internet, pero la mayoría de las personas aún no pueden acceder a él.

Es como recibir un volante de PS2 en Navidad, pero no tener una PlayStation para conectarlo. Hay una oportunidad enorme frente a nosotros: hacer que todo esto se sienta normal, invisible, fluido.

¿Por qué la experiencia del usuario es una barrera de entrada?

En el sector fintech, tener usuarios significa tener la relación con ellos. Es donde se construye la confianza, donde se forman los hábitos y donde se crea el valor a largo plazo.

Aunque en las reuniones estratégicas la experiencia del usuario rara vez es el argumento más fuerte, en fintech lo es todo. Porque esto no es solo software, es dinero. Y el dinero requiere confianza.

Mirá los casos más exitosos de la nueva banca: Revolut, Cash App, Nubank. Estas empresas operan en diferentes mercados, pero todas siguen la misma estrategia: ofrecer una experiencia de usuario de clase mundial.

A medida que las stablecoins entran en su próxima etapa de adopción, los verdaderos ganadores serán las marcas en las que la gente confía para enviar dinero a sus familias, las tarjetas que usan instintivamente para pagar el almuerzo y las apps que silenciosamente reemplazan a sus bancos locales. Serán aquellas que hagan que las stablecoins sean invisibles, que se sientan como dinero común. Común, pero global.

¿Por qué ahora?

Lo que hace que este momento sea tan urgente y emocionante es la combinación de tres fuerzas:

La infraestructura ya está lista

- Las stablecoins son líquidas y se están integrando profundamente.

- Plataformas de billetera como servicio (como Privy) y rampas de entrada integradas (como Bridge) están resolviendo los desafíos técnicos de la experiencia de usuario.

- Emisión de tarjetas de crédito, cumplimiento como servicio y proveedores de KYC, todo esto ya ha sido probado en el campo.

La regulación está alcanzando el ritmo

- Hong Kong lanzó legislación sobre stablecoins en 2024.

- La ley GENIUS del Departamento del Tesoro de Estados Unidos traza el camino para el uso regulado y escalable de stablecoins.

La base de usuarios está creciendo rápidamente

- En América Latina y África subsahariana, las stablecoins ya están reemplazando a los bancos a pasos agigantados.

- Todavía hay 1.4 mil millones de personas en el mundo sin acceso adecuado a servicios financieros. Pero tienen smartphones.

- La Generación Z es nativa de las finanzas digitales.

Esto no es un ciclo especulativo de hype. Es la maduración de la infraestructura, la regulación allanando el camino y un enorme mercado de consumo esperando ser atendido. Miles de millones de personas aún carecen de acceso a herramientas y servicios financieros modernos, pero tienen smartphones, acceso a Internet y cada vez están más familiarizados con las stablecoins. El protocolo subyacente finalmente está listo. Ahora es una carrera para construir esa capa de experiencia que lo haga todo vibrante.

Se están escribiendo los estándares de las stablecoins

Creemos que la iniciativa más subestimada en fintech hoy es construir una experiencia con stablecoins que se sienta como Apple Pay: una experiencia que se integre en el fondo, que simplemente funcione, que gane por ser obvia, confiable y globalmente aceptada.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Cripto: La recaudación de fondos explota un 150% en un año

Bitcoin cae $8 mil millones en interés abierto: ¿Fase de capitulación?