Escrito por: Matt Hougan, Director de Inversiones de Bitwise

Traducción: Luffy, Foresight News

En los memorandos habituales de un director de inversiones, suelo intentar dar mi opinión sobre la dinámica del mercado. Por ejemplo, la semana pasada escribí por qué ahora es la “temporada de Solana” y predije que el principal competidor de Ethereum tendría un fuerte desempeño hacia fin de año. Desde entonces, SOL subió un 7,72%, lo cual no está nada mal.

Pero hoy en día, observar el mercado de criptomonedas es como ver el programa previo al Super Bowl. Debido a los recortes de tasas, el aumento masivo de flujos de fondos hacia ETP, la creciente preocupación por el dólar y el fuerte impulso de la tokenización y las stablecoins, el mercado está preparado para un gran repunte hacia fin de año. Sin embargo, como inversores, en su mayoría estamos a la espera, ¿por qué?

En primer lugar, históricamente, agosto y septiembre son los dos peores meses del año para las criptomonedas. Pero la razón más importante es que los avances significativos —como la reciente aprobación de los principales brokers para los ETP de bitcoin, o el progreso de nueva legislación en el Congreso— suelen tardar en dar frutos.

Así que, mientras esperamos, quiero contarte cómo está la situación de la SEC de Estados Unidos respecto a la aprobación de ETP de criptomonedas. En mi opinión, la SEC se está preparando para abrir completamente este mercado.

Estándares generales de cotización

Actualmente, los ETP de criptomonedas spot son aprobados caso por caso por la SEC. Si querés lanzar un ETP de criptomonedas spot basado en un nuevo activo en Estados Unidos (por ejemplo, un ETP de Solana o un ETP de Chainlink), tenés que presentar una solicitud especial ante la SEC, pidiendo permiso para hacerlo.

En tu solicitud, tenés que demostrar ciertas condiciones del mercado: que hay suficiente liquidez para soportar el ETP, que el mercado no está manipulado, etc.

No es exagerado decir que esto lleva tiempo. El proceso de revisión de la SEC para cada solicitud puede durar hasta 240 días, y aun así no hay garantía de aprobación. La primera solicitud para un ETP de bitcoin spot se presentó en 2013, pero recién en 2024 la SEC aprobó productos relacionados. Solicitar ha sido siempre una tarea costosa y riesgosa.

Pero, mientras hablamos, la SEC está trabajando en la creación de “estándares generales de cotización” para los ETP de criptomonedas. La idea es: bajo estos estándares, siempre que una solicitud cumpla ciertos requisitos claramente establecidos, la SEC casi con certeza la aprobará. Y además, será rápido: la aprobación llegaría en 75 días o menos.

¿Cuáles son los requisitos?

La SEC todavía está estudiando este tema y escuchando a la industria cripto. Actualmente, la mayoría de las propuestas sostienen que, siempre que el activo subyacente tenga contratos de futuros negociados en una bolsa de futuros regulada en Estados Unidos, el emisor debería poder lanzar un ETP de criptomonedas spot. Las bolsas de futuros elegibles incluyen gigantes como CME y Cboe, pero también podrían incluir plataformas de derivados menos conocidas como Coinbase Derivatives Exchange y Bitnomial. Suponiendo que se apruebe una lista más amplia, los criptoactivos que podrían obtener rápidamente un ETP incluyen Solana, XRP, Chainlink, Cardano, Avalanche, Polkadot, Hedera, Dogecoin, Shiba Inu, Litecoin y Bitcoin Cash, entre otros. A medida que se lancen más contratos de futuros, probablemente esta lista crecerá.

¿Qué nos dice la historia?

Es posible que los estándares generales de cotización se aprueben tan pronto como en octubre, y su adopción podría traer una gran cantidad de nuevos ETP de criptomonedas. Esto es fácil de imaginar, y la historia de los ETF lo respalda.

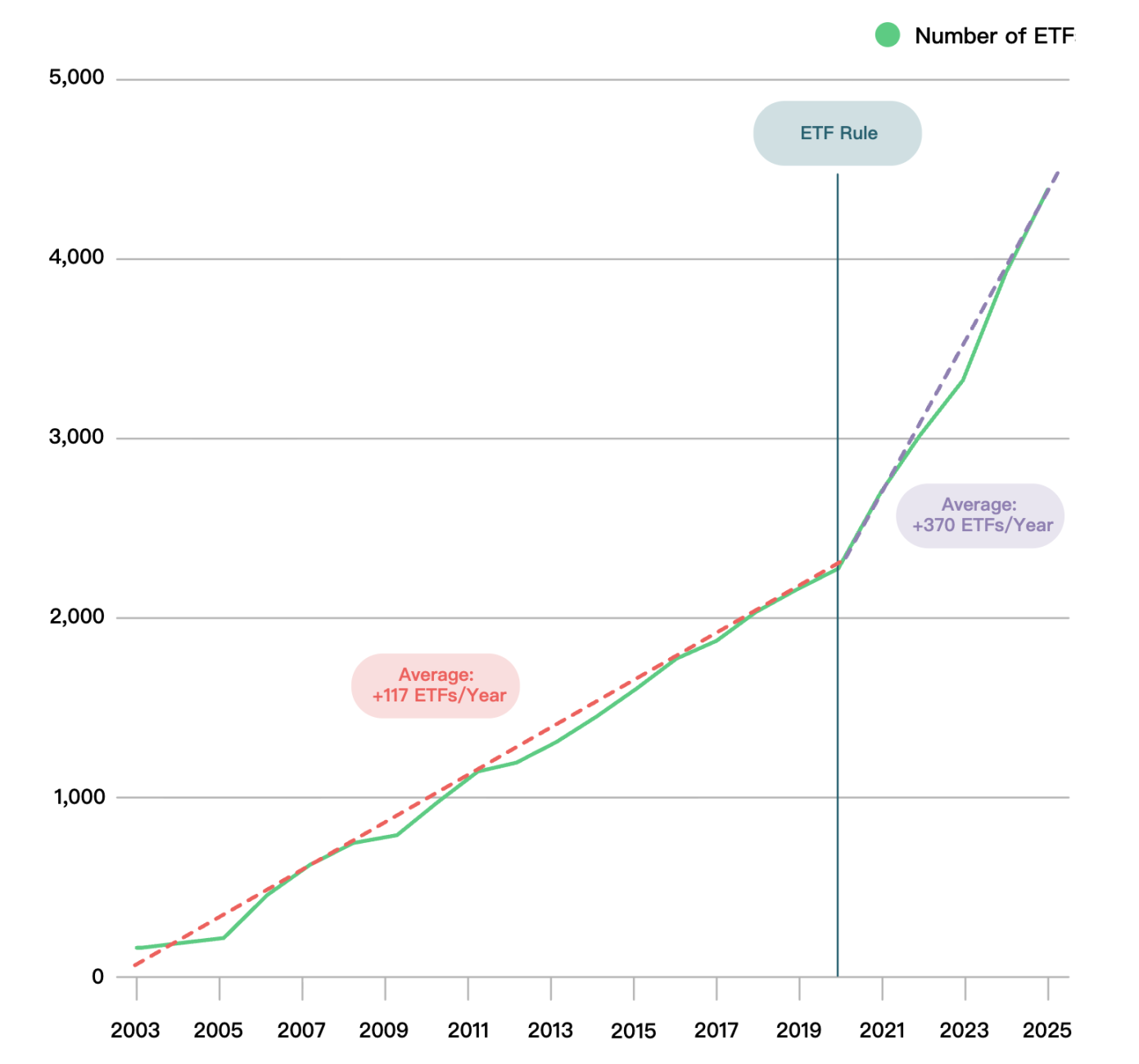

Hasta finales de 2019, todos los ETF seguían el mismo proceso regulatorio de aprobación individual que hoy siguen los ETP de criptomonedas. Pero en 2019, la SEC aprobó la “regla ETF”, estableciendo estándares generales de cotización para los ETP de acciones y bonos. Después de eso, el número de ETF lanzados se disparó.

El siguiente gráfico de ETFGI muestra la cantidad de ETF listados cada año en Estados Unidos. Antes de la regla ETF, en promedio se lanzaban 117 nuevos ETF al año. Desde que la regla entró en vigor, ese número se triplicó, llegando a 370 por año.

Fuente: Bitwise, ETFGI

A medida que aumentó el número de ETF, también creció considerablemente la cantidad de emisores de ETF, ya que para las empresas lanzar un ETF se volvió mucho más sencillo.

Espero que ocurra lo mismo en el sector cripto. Deberíamos ver decenas de ETP de criptomonedas de un solo activo y el surgimiento de ETP de criptomonedas basados en índices, y veremos a muchos gestores de activos tradicionales lanzando también ETP de criptomonedas spot.

¿Qué significa esto para los precios de los criptoactivos?

Los inversores pueden malinterpretar fácilmente el impacto en el mercado. El simple hecho de que existan ETP de criptomonedas no garantiza grandes flujos de capital. Es necesario que haya un interés fundamental en el activo subyacente.

Por ejemplo, los ETP de Ethereum spot se lanzaron en junio de 2024, pero no fue hasta abril de 2025, cuando comenzó a crecer el interés por las stablecoins, que realmente empezaron a atraer fondos. Del mismo modo, sospecho que los ETP basados en activos como Bitcoin Cash tendrán dificultades para atraer flujos de capital, a menos que el propio activo muestre novedades.

Sin embargo, el valor de los ETP radica en que, si los fundamentos mejoran, el activo tiene más posibilidades de subir significativamente. La mayor parte del dinero en el mundo está controlado por inversores tradicionales, y cuando existen ETP, es mucho más fácil para estos inversores asignar fondos al sector cripto.

Hay otro punto más grande, quizás más difícil de cuantificar: los ETP eliminan el misterio de las criptomonedas. Hacen que las criptomonedas sean menos intimidantes para el inversor promedio, más visibles y más accesibles. Para los nativos cripto que tienen una docena de direcciones de wallet, Chainlink, Avalanche y Polkadot ya no suenan como tokens extraños; son códigos bursátiles que cualquiera puede comprar en su cuenta de broker. Esto hace que la gente preste más atención a las criptomonedas y a sus múltiples casos de uso en la vida real. Es más probable que noten artículos sobre la colaboración de Chainlink con Mastercard para pagos, sobre Wyoming usando Avalanche para emitir stablecoins, o sobre Standard Chartered explorando el uso de la tecnología de Ripple para pagos transfronterizos.

La adopción de estándares generales de cotización por parte de la SEC es un momento de “madurez” para las criptomonedas, una señal de que hemos entrado en la corriente principal, pero esto es solo el comienzo.