La valorisation des tokens reste floue, Artemis propose une offre intelligente de supply circulant inspirée de l'expérience des marchés boursiers.

L'introduction des normes doubles de "l'offre en circulation" et de "l'offre intelligente en circulation" vise à améliorer la transparence de l'évaluation des actifs cryptographiques.

Auteur original : Artemis

Traduction : Odaily

Note de l’éditeur : Le monde des cryptomonnaies souffre depuis longtemps d’une confusion dans les systèmes d’évaluation — un même token présente des données d’offre très différentes selon les plateformes, ce qui fausse le calcul de la capitalisation boursière et induit en erreur les décisions d’investissement. Alors que les marchés boursiers traditionnels utilisent depuis longtemps des indicateurs standardisés comme les actions en circulation, l’évaluation on-chain reste encore à un stade exploratoire rudimentaire. Récemment, Artemis et Pantera Capital ont proposé le cadre de “l’offre en circulation”, introduisant le concept mature d’actions en circulation du marché boursier dans le domaine crypto, en excluant les tokens non circulants détenus par le protocole, afin d’offrir à l’industrie une référence de valeur comparable à la finance traditionnelle. Cette transformation pourrait devenir une infrastructure clé pour l’entrée de capitaux institutionnels et pourrait même remodeler le paradigme d’évaluation de l’ensemble des actifs cryptographiques.

Note de l’éditeur : Le monde des cryptomonnaies souffre depuis longtemps d’une confusion dans les systèmes d’évaluation — un même token présente des données d’offre très différentes selon les plateformes, ce qui fausse le calcul de la capitalisation boursière et induit en erreur les décisions d’investissement. Alors que les marchés boursiers traditionnels utilisent depuis longtemps des indicateurs standardisés comme les actions en circulation, l’évaluation on-chain reste encore à un stade exploratoire rudimentaire. Récemment, Artemis et Pantera Capital ont proposé le cadre de “l’offre en circulation”, introduisant le concept mature d’actions en circulation du marché boursier dans le domaine crypto, en excluant les tokens non circulants détenus par le protocole, afin d’offrir à l’industrie une référence de valeur comparable à la finance traditionnelle. Cette transformation pourrait devenir une infrastructure clé pour l’entrée de capitaux institutionnels et pourrait même remodeler le paradigme d’évaluation de l’ensemble des actifs cryptographiques.

Voici le texte intégral, traduit par Odaily :

Résumé

Actuellement, les fournisseurs de données crypto affichent de grandes divergences dans les indicateurs d’offre pour un même token, ce qui affecte gravement le calcul de la capitalisation boursière ou des multiples d’évaluation (comme le ratio capitalisation/revenus). Artemis et Pantera Capital proposent conjointement un cadre simple nommé “offre en circulation”, calculé comme l’offre totale moins la détention totale du protocole. Ce modèle est similaire au concept d’“actions en circulation” en bourse (c’est-à-dire le nombre total d’actions émises moins les actions détenues en réserve). Notre objectif est de permettre aux investisseurs de comparer plus clairement tokens et actions lors des évaluations.

Introduction

Lors de l’achat d’actions, les investisseurs prêtent généralement attention à plusieurs données clés pour comprendre le nombre d’actions :

- Actions autorisées — le nombre maximal d’actions qu’une société peut légalement émettre ;

- Actions émises — le nombre total d’actions effectivement émises par la société ;

- Actions en circulation — le nombre total d’actions détenues par tous les investisseurs (hors actions détenues en réserve par la société) ;

- Actions flottantes — le nombre d’actions effectivement disponibles pour le trading public.

Pourquoi ces données sont-elles cruciales ?

Parce que ces indicateurs aident les investisseurs à clarifier :

- Propriété — la part des droits économiques de la société correspondant aux actions achetées par l’investisseur ;

- Risque d’offre — le nombre d’actions supplémentaires susceptibles d’entrer sur le marché à l’avenir ;

- Liquidité — le degré auquel les actions peuvent être échangées sans affecter significativement le prix.

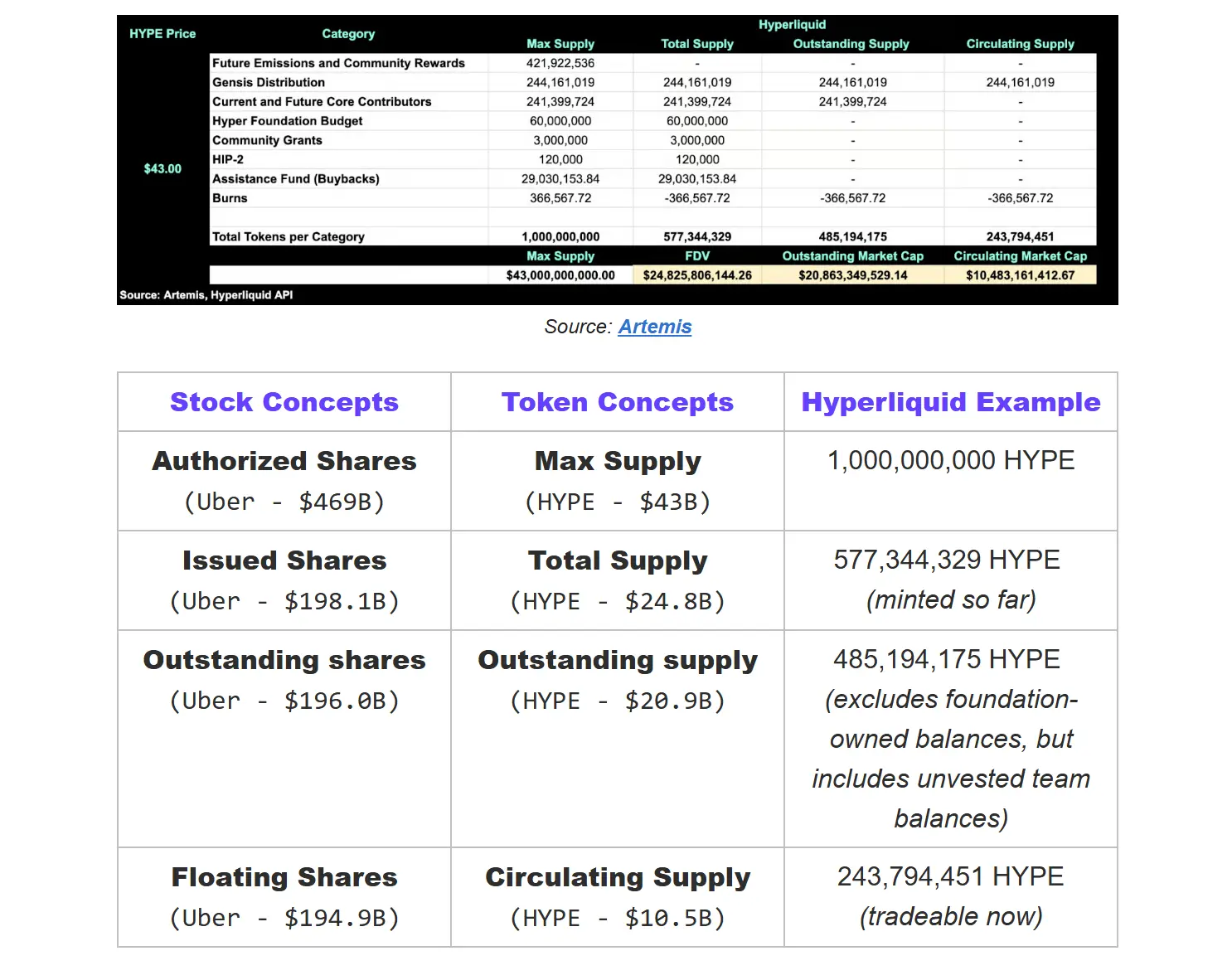

Source : Artemis

Analysons Uber comme exemple :

- Actions autorisées : 5 milliards d’actions → le plafond légal d’actions qu’Uber peut émettre. Les investisseurs du marché public ne tiennent presque jamais compte des actions autorisées ;

- Actions émises : environ 2,1 milliards d’actions → le nombre total d’actions effectivement émises par Uber ;

- Actions en circulation : environ 2,09 milliards d’actions → le nombre d’actions actuellement détenues par les investisseurs d’Uber. C’est ce chiffre qui intéresse réellement les investisseurs du marché public ;

- Actions flottantes : environ 2,07 milliards d’actions → le nombre d’actions effectivement négociables sur le marché.

Imaginez : si l’on évaluait Uber sur la base des actions autorisées, sa capitalisation atteindrait 469 milliards de dollars, avec un PER attendu de 70 — ce qui est manifestement absurde. Les actions autorisées n’ont jamais été utilisées par les investisseurs comme base d’évaluation d’une entreprise, car “actions autorisées × prix de l’action” ne reflète pas la véritable valeur économique.

En réalité, les investisseurs évaluent Uber sur la base des actions en circulation (environ 2,09 milliards d’actions). Au 17 août 2025, sa capitalisation boursière est d’environ 195,9 milliards de dollars, avec un PER attendu de 30. Les actions en circulation reflètent fidèlement la répartition de la propriété économique de la société.

Problèmes actuels des indicateurs d’offre de tokens

Dans le domaine crypto, les investisseurs se réfèrent principalement à l’“offre en circulation” (Circulating Supply), c’est-à-dire le nombre de tokens négociables sur le marché public. Mais cet indicateur présente de graves défauts :

- Certaines statistiques incluent les tokens verrouillés, d’autres les excluent ;

- Parfois, les avoirs des portefeuilles de trésorerie sont inclus, parfois exclus ;

- Les critères de déduction des tokens brûlés varient ;

- Les équipes de projet libèrent parfois des tokens sans divulgation claire.

Parallèlement, le FDV (Fully Diluted Valuation) couramment utilisé par les investisseurs pose aussi problème : FDV = prix du token × offre totale. C’est comme calculer la capitalisation d’Uber sur la base des actions autorisées — en supposant que toutes les actions sont immédiatement en circulation, on obtient une capitalisation fictive de 469 milliards, ce qui ne correspond pas à la réalité économique.

Les investisseurs se retrouvent donc face à un dilemme : soit choisir un FDV biaisé (incluant toute l’offre potentielle), soit utiliser une “offre en circulation” à la définition confuse et non standardisée (le principal défaut étant l’exclusion fréquente des tokens émis mais non déverrouillés).

Pourquoi l’“offre en circulation” est-elle le meilleur compromis ?

L’“offre en circulation” (Outstanding Supply) comptabilise tous les tokens générés, tout en excluant les soldes détenus par le protocole (fondation, trésorerie, laboratoires ou autres actifs non circulants), ce qui en fait l’équivalent crypto des “actions en circulation”.

- Comparé au FDV : reflète mieux la réalité économique ;

- Comparé à l’offre en circulation traditionnelle : définition plus claire, standard plus uniforme ;

- Cet indicateur est ancré dans la substance économique et offre aux investisseurs une référence fiable.

Exemple concret de token — Hyperliquid

Pourquoi l’indicateur d’offre en circulation est-il crucial ?

Depuis longtemps, le secteur crypto utilise par défaut le FDV (Fully Diluted Valuation) = offre maximale × prix pour l’évaluation. C’est comme calculer la capitalisation d’Uber sur la base de ses 5 milliards d’actions autorisées, ce qui donnerait une valorisation d’environ 469 milliards de dollars, au lieu des quelque 196 milliards généralement affichés sur Google Finance.

Ensuite, l’industrie s’est tournée vers l’évaluation basée sur l’offre totale, mais cela surestime encore la valeur réelle — car l’offre totale inclut tous les tokens détenus par le protocole. Prenons Hyperliquid : sur ses 1 milliard de tokens HYPE, 6 % (60 millions) sont détenus par la Hyper Foundation. Ces tokens sont des actifs contrôlés par le protocole, pouvant servir à l’exploitation, au financement de l’écosystème ou à l’incitation des équipes, et leur nature économique diffère fondamentalement de celle des tokens détenus par les investisseurs.

Source : Mint Ventures

Ainsi, la valorisation basée sur l’offre en circulation d’Hyperliquid (environ 2,08 milliards de dollars) est la plus proche de la capitalisation réelle. C’est similaire au concept d’actions en circulation en bourse — le total des tokens effectivement détenus par les investisseurs après exclusion des actions en réserve.

En comparaison, la valorisation basée sur l’offre circulante (environ 1,05 milliard de dollars) reflète mieux la quantité de tokens effectivement négociables, à l’image des actions flottantes en bourse.

Ces indicateurs d’offre sont essentiels car les multiples d’évaluation tels que le PER ou le PSR calculés sur la base du FDV sont artificiellement gonflés — ce qui pénalise en fait les projets comme Hyperliquid qui détiennent une grande quantité de tokens non libérés, les plaçant en position de faiblesse dans les comparaisons sectorielles.

Note : notre définition de l’offre totale diffère de celle de CoinGecko. CoinGecko comptabilise tous les tokens (quelle que soit leur propriété), tandis que nous déduisons les tokens définitivement brûlés et non générés, afin que l’offre totale reflète fidèlement le nombre de tokens existants impactant la valorisation.

Pourquoi les données actuelles sont-elles contradictoires ?

Actuellement, lorsqu’un investisseur consulte le token HYPE, il constate que différentes plateformes de données affichent des chiffres très différents :

DefiLlama affiche un FDV en circulation de 2,78 milliards de dollars. En se basant sur un prix de token de 43 dollars, cela suppose une offre circulante d’environ 647 millions de tokens — ce qui dépasse même l’offre générée actuelle de 577 millions.

L’évaluation basée sur l’offre circulante de CoinGecko est de 1,45 milliard de dollars, ce qui implique une offre circulante d’environ 337 millions de tokens.

Mais ce chiffre est probablement surestimé, car CoinGecko n’exclut pas tous les portefeuilles détenus par le protocole (tels que la Hyper Foundation, le fonds communautaire et le fonds d’aide). En réalité, une grande partie de ces tokens n’est pas encore entrée sur le marché, et l’offre circulante réelle devrait être plus faible.

Le problème est que ces différences entraînent des écarts de valorisation de plusieurs milliards de dollars. En l’absence de normes unifiées, la perception de l’ampleur d’un même token varie considérablement d’un investisseur à l’autre.

C’est précisément pourquoi nous devons promouvoir les standards de “l’offre en circulation” et de “l’offre circulante intelligente”. Ces standards améliorent non seulement la transparence, mais permettent aussi une comparabilité horizontale avec les systèmes d’évaluation boursiers.

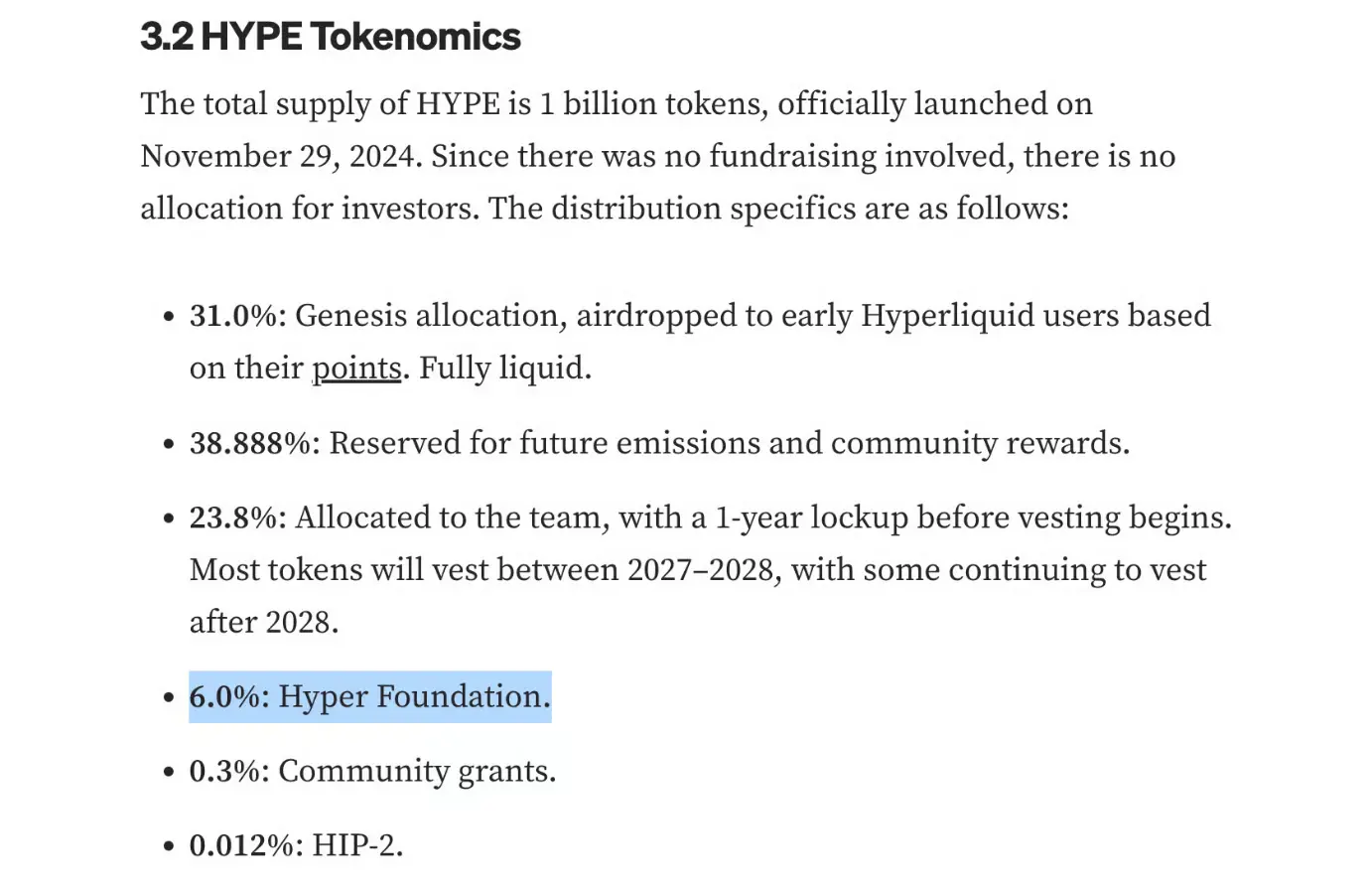

Solution Artemis : lancement de nouveaux standards pour l’offre en circulation et l’offre circulante intelligente

Offre totale

Définition : le nombre total de tokens générés (mintés), moins ceux brûlés. Comparable aux “actions émises” en bourse.

Formule de calcul : Offre totale = Offre maximale - Tokens non générés - Tokens brûlés

Offre en circulation (nouvel indicateur)

Définition : parmi tous les tokens existants, exclusion de ceux détenus par le protocole lui-même (fondation, DAO, laboratoires ou contrats de distribution verrouillés). L’exclusion des tokens détenus par le protocole est similaire à l’exclusion des actions en réserve en bourse — ces tokens existent mais n’appartiennent pas à des investisseurs externes. Seuls les tokens détenus par des tiers reflètent la véritable propriété, liquidité et valeur de marché. Comparable aux “actions en circulation” en bourse.

Source : Artemis

Formule de calcul : Offre en circulation = Offre totale - Détention totale du protocole

La détention totale du protocole inclut :

- Détention DAO/fondation — tokens détenus par les entités responsables de la gouvernance ou du développement de l’écosystème ;

- Détention laboratoires — tokens détenus par des laboratoires assurant la gestion du protocole en l’absence de fondation indépendante (fonds écosystème, gestionnaires de distribution, etc.) ;

- Contrats de distribution programmée — smart contracts libérant automatiquement des tokens dans l’écosystème selon des règles prédéfinies ;

- Fonds inactifs — tokens non encore déployés dans des fonds on-chain gérés par des validateurs (nécessitant un vote décentralisé pour être libérés) ;

- Réserves de rachat (non brûlées) — tokens rachetés par le protocole mais non encore brûlés.

Offre circulante intelligente (indicateur optimisé)

Définition : le nombre de tokens immédiatement négociables. Exclusion des tokens verrouillés, des avoirs internes/équipe non déverrouillés et des portefeuilles de trésorerie non liquides. Comparable aux “actions flottantes” en bourse.

Source : Artemis

Formule de calcul : Offre circulante = Offre en circulation - Tokens verrouillés

Pourquoi deux indicateurs sont-ils nécessaires ?

- Transparence — distinction claire entre tokens générés et tokens effectivement négociables ;

- Évaluation des risques — anticipation de l’offre potentielle susceptible d’entrer sur le marché ;

- Standardisation — élimination des ambiguïtés statistiques entre projets ;

- Capitalisation réelle — une offre circulante précise permet une évaluation plus juste ;

- Comparabilité — standardisation des comparaisons inter-projets.

Conclusion :

Le marché boursier n’a pas à deviner le nombre d’actions ou l’offre potentielle, cette clarté construit la confiance du marché.

Le secteur crypto devrait en faire autant. Si l’industrie souhaite gagner la confiance des institutions, elle doit offrir un niveau de transparence institutionnel. Grâce aux standards de l’offre en circulation et de l’offre circulante intelligente, les investisseurs bénéficieront enfin d’une expérience de transparence équivalente à celle des marchés financiers traditionnels.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Le chef de l’OCC rejette le double standard pour les banques crypto et les actifs numériques

Les étapes clés de Robinhood pour la crypto en 2025 : nouveaux outils et nouvelles régions

Découvrez comment Robinhood a transformé l'expérience crypto en 2025 grâce à de nouvelles fonctionnalités et une disponibilité élargie.

Avec une valorisation de 1 milliard de dollars, pourquoi Farcaster n'a-t-il pas réussi à créer un "Twitter décentralisé" ?

Farcaster reconnaît que les réseaux sociaux décentralisés rencontrent des difficultés à passer à l’échelle et réoriente sa stratégie, passant d’une approche « social-first » à une activité centrée sur les portefeuilles.