Après Plasma et Falcon, comment participer à USD.AI, le « prochain super mineur » tant attendu ?

Cette année, Framework a mené deux projets de stablecoins : l’un est Plasma, qui a déjà dépassé les 100 millions, et l’autre est USD.AI.

Titre original : « Après Plasma et Falcon, USD.AI deviendra-t-il la prochaine mine miraculeuse ? »

Auteur original : Azuma, Odaily

Après les lancements successifs de Plasma et Falcon en un court laps de temps, avec des FDV respectives de plusieurs dizaines et centaines de milliards de dollars, les capitaux ont commencé à chercher la prochaine « mine miraculeuse » à haut rendement. Grâce à des labels attractifs tels que « AI + stablecoin », « Investissement de YZi Labs », « Partenaire de Plasma », « 500 millions de quota difficile à obtenir », USD.AI est déjà devenu le choix numéro un pour de nombreux utilisateurs.

La combinaison de l’IA et des stablecoins

USD.AI se positionne comme un protocole de stablecoin synthétique en dollar, visant à fournir des financements pour les infrastructures physiques de l’intelligence artificielle et d’autres secteurs émergents.

Le 14 août, USD.AI a annoncé avoir levé 13 millions de dollars lors d’un tour de financement de série A, mené par Framework Ventures, avec la participation de Bullish, Dragonfly, Arbitrum, etc. ; puis, le 26 août, YZi Labs a également annoncé un investissement dans USD.AI, le montant exact n’ayant pas encore été dévoilé ; ensuite, le 28 août, USD.AI a annoncé un partenariat avec Plasma, devenant l’un des premiers déploiements lors du lancement du mainnet de Plasma.

Selon USD.AI, les principaux canaux de financement de l’industrie émergente de l’IA restent aujourd’hui les produits financiers traditionnels, tels que les prêts, les obligations et les actions privilégiées convertibles. Cependant, il existe un écart évident entre cette forme de financement et la demande du marché. Le protocole souhaite donc construire une couche financière sur mesure autour du cycle de l’IA pour combler ce fossé.

Concrètement, USD.AI permet aux entités ayant des besoins de financement d’utiliser leur matériel comme garantie de prêt, de restructurer les risques associés en actifs standardisés et investissables, et d’en tirer des revenus — en d’autres termes, il accepte que les entreprises d’IA utilisent du matériel GPU comme collatéral pour obtenir des prêts, puis distribue les revenus de ces prêts aux utilisateurs qui déposent et stakent.

Le fonctionnement du protocole USD.AI repose sur trois rôles : premièrement, les déposants (Depositors), qui peuvent obtenir le stablecoin USDai en déposant des fonds, puis le staker en sUSDai pour gagner des revenus du protocole ; deuxièmement, les emprunteurs (Borrowers), généralement des PME d’IA qui ne peuvent pas satisfaire leurs besoins de financement via les canaux traditionnels ; troisièmement, les curateurs (Curators), un rôle particulier chargé de fournir le capital de première perte, d’en tirer une prime correspondante, et d’isoler le risque entre le capital et l’opérateur via la tokenisation.

Comme mentionné ci-dessus, USD.AI propose actuellement deux types de stablecoins : premièrement, le stablecoin entièrement collatéralisé USDai, indexé sur le dollar (actuellement avec une prime), qui peut être racheté à tout moment ; deuxièmement, la version stakée sUSDai, qui permet de partager les revenus du protocole (taux de rendement actuel de 13,22 %), dont le prix augmente progressivement avec l’accumulation des revenus, avec une période de déblocage de 30 jours.

Programme de points — Choix entre deux droits

Dès son lancement, USD.AI a introduit un programme de points (Allo™), qui peuvent être utilisés pour la distribution future des droits, et dont la valeur potentielle est la principale raison de l’attractivité du protocole auprès des utilisateurs.

Cependant, il est important de noter que les droits associés aux points USD.AI ne peuvent être choisis que parmi deux options différentes — si vous choisissez d’obtenir des points via USDai, cela correspond à un type de droit (70 % des tokens au total), nécessitant une vérification KYC et une souscription ; si vous choisissez d’obtenir des points via sUSDai, cela correspond à un droit d’airdrop (30 % des tokens au total), sans besoin de KYC ni de souscription.

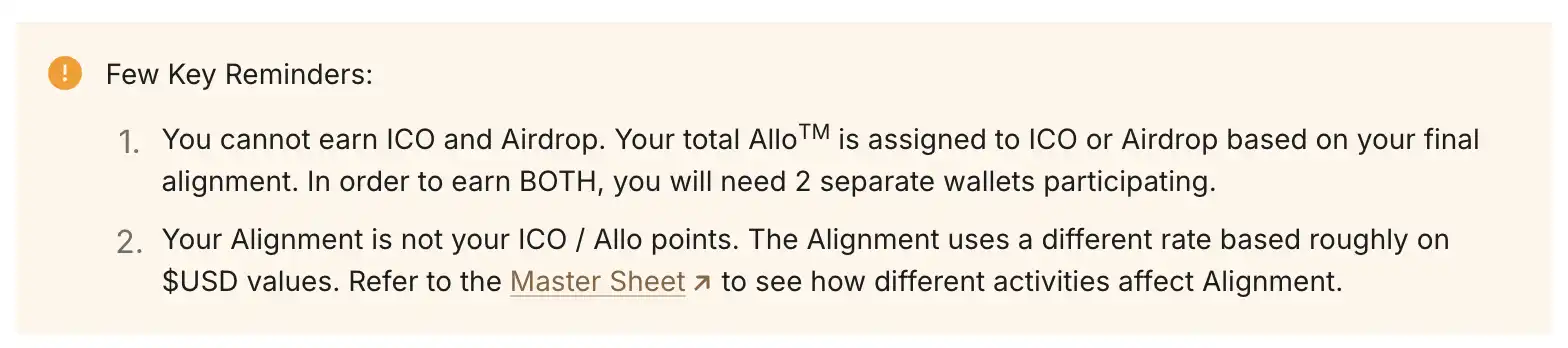

USD.AI a clairement indiqué qu’une même adresse ne peut pas obtenir les deux types de droits simultanément. Le montant total alloué à l’utilisateur sera déterminé par la valeur finale de sa contribution en points et attribué à l’un des deux droits. Pour bénéficier des deux, il faut utiliser deux portefeuilles distincts pour participer au programme de points.

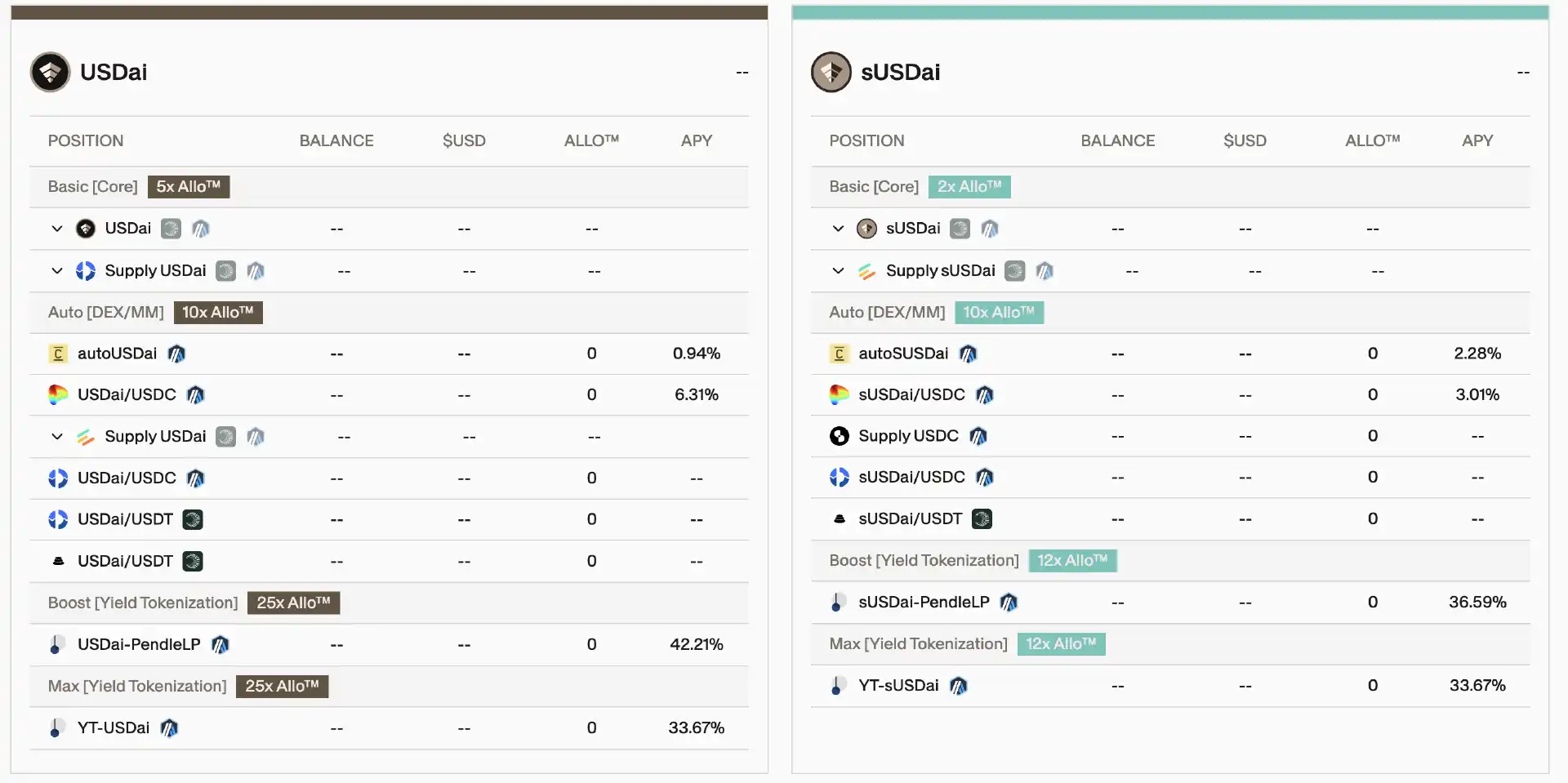

Comme illustré ci-dessous, les canaux permettant d’obtenir des points via USDai et sUSDai (avec les taux de rendement et les multiplicateurs de points correspondants) sont présentés ci-dessous, la colonne de gauche USDai correspondant au premier type de droit, celle de droite sUSDai au second.

On constate facilement que, que ce soit avec USDai ou sUSDai, fournir de la liquidité sur Pendle ou acheter du YT sont actuellement les moyens offrant le multiplicateur de points le plus élevé (attention, seule la partie SY du LP est prise en compte), et que le LP offre également un rendement annualisé attractif (42,21 %, 36,59 %) — mais il ne faut surtout pas se précipiter pour entrer maintenant, car le plafond de mint de USD.AI est déjà atteint, il n’est possible d’obtenir du USDai qu’en l’achetant avec une prime sur le marché secondaire (environ 1,03 $), ce qui entraîne une perte d’entrée trop importante pour le moment ; il vaut mieux attendre la prochaine augmentation du plafond de mint.

Est-ce vraiment intéressant à farmer ?

Alors que la popularité de USD.AI ne cesse de croître, certaines voix FUD se font entendre autour du protocole, et le marché semble divisé à son sujet.

Les optimistes estiment que USD.AI combine les deux narratifs populaires « stablecoin » et « IA », ce qui en fait une excellente cible de spéculation, indépendamment de ses fondamentaux ; de plus, Framework, le principal investisseur de USD.AI, a récemment connu de grands succès (étant également le principal investisseur de Plasma), et l’investissement de YZi Labs alimente les attentes d’une cotation sur Binance, ce qui élargit encore le champ des possibles pour USD.AI ; par ailleurs, les précédentes augmentations du plafond de dépôt de USD.AI ayant été rapidement épuisées rappellent fortement le cas de Plasma.

Les sceptiques, en revanche, estiment que le modèle de prêt introduit par USD.AI n’a pas encore été suffisamment testé par le marché, et que le fait de cibler principalement des entreprises d’IA incapables d’obtenir un financement suffisant via les canaux traditionnels constitue un désavantage ; la viabilité à long terme de ce mécanisme reste donc incertaine. En outre, le KOL « 加密无畏(@cryptobraveHQ) » a révélé que l’équipe de USD.AI serait composée des anciens membres du projet NFT MetaStreet, qui aurait rug, ce qui pourrait constituer un passif…

En ce qui concerne ma propre stratégie, après le lancement de USD.AI fin août, j’ai déposé quelques fonds dans le LP USDai sur Pendle, mais avec une allocation limitée ; par la suite, j’envisage d’acheter du sUSDai YT avec un autre compte si le prix baisse encore un peu.

Pour les utilisateurs qui souhaitent encore participer à USD.AI, je recommande personnellement d’opérer autant que possible autour de Pendle, dans la limite du risque acceptable (même si ce n’est que pour le rendement de base du LP, l’APY reste très attractif), mais il n’est vraiment pas conseillé d’entrer actuellement avec une prime — sauf si vous pensez que les gains d’ici la prochaine ouverture du plafond compenseront la perte de près de 3 %. Quant au choix du type de droit, cela dépendra des préférences de chacun.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Les ETF bitcoin au comptant enregistrent une sortie de 1,2 milliard de dollars pour la quatrième semaine consécutive

Les ETF au comptant sur le bitcoin aux États-Unis ont enregistré 1,22 milliard de dollars de sorties nettes la semaine dernière, portant les sorties cumulées sur quatre semaines à 4,34 milliards de dollars. L’IBIT de BlackRock a connu 1,09 milliard de dollars de sorties sur la semaine, soit sa deuxième plus importante sortie hebdomadaire jamais enregistrée.

Le bitcoin rebondit à 87 500 $ dans une structure de marché « fragile » : selon les analystes

Bitcoin s'est redressé autour de 87 500 dollars dans ce que les analystes décrivent comme un « rebond post-flush ». La structure du marché reste fragile et, selon les analystes, bitcoin devrait se consolider dans une fourchette étroite de 85 000 à 90 000 dollars.

Ou l'indice Or risque-t-il d'être radié ? La stratégie prise dans la crise du "quadruple coup dur"

La Stratégie fait face à plusieurs pressions, notamment une contraction significative de la prime du mNAV, une réduction de l'accumulation de coins, des ventes d'actions par les dirigeants et un risque de retrait de l'indice, mettant à rude épreuve la confiance du marché.

Perspectives de la semaine : BTC revient à 86 000, Trump affronte les grands vendeurs à découvert dans un duel du siècle, la macroéconomie vient de traverser une période de turbulences.

Après une panique macroéconomique sur les marchés mondiaux la semaine dernière, le marché s’est redressé et le bitcoin a rebondi à 86 861 dollars. Cette semaine, le marché se concentrera sur les nouvelles politiques en matière d'IA, la confrontation entre les positions courtes et longues, les données PCE et les événements géopolitiques, ce qui intensifiera la spéculation. Résumé généré par Mars AI. Ce résumé a été produit par le modèle Mars AI, dont l’exactitude et l’exhaustivité sont toujours en phase de mise à jour itérative.