"Signal d’alarme" : après un krach crypto de 500 milliards de dollars, les analystes avertissent que la réinitialisation du marché expose les risques liés à l’effet de levier

Résumé rapide : Les dernières menaces de tarifs du président Trump contre la Chine ont provoqué une chute de 10 % du marché des crypto-monnaies à l’approche du week-end. « Cette liquidation est un signal d’alarme pour les traders : un effet de levier élevé est un jeu très dangereux sur un marché aussi illiquide et aussi proche d’un sommet de cycle », a déclaré Lucas Kiely, PDG de Future Digital Capital Management.

Alors que les marchés traditionnels étaient fermés pour le week-end, les traders crypto ont assisté à une vente massive vendredi soir. Après que le président américain Donald Trump a confirmé qu'il imposerait une taxe de 100% sur les importations en provenance de Chine, plus d'un demi-trillion de dollars ont été effacés, avec une chute de plus de 10% du marché crypto total.

Les liquidations crypto ont rapidement atteint 10 milliards de dollars et ont approché les 20 milliards plus tard dans la soirée, et beaucoup estiment que les données complètes pourraient être jusqu'à quatre fois supérieures. Un trader a déclaré que la baisse de vendredi était, en termes de dollars, le plus grand événement de liquidation de l'histoire de la crypto. Les marchés ont commencé à se stabiliser au cours du week-end, bien que certains affirment que cette chute rappelle que, à mesure que le marché crypto mûrit, les risques sont amplifiés.

"L'arrivée des ETF crypto spot et l'intérêt institutionnel ont plongé les investisseurs dans un faux sentiment de sécurité, mais cela reste le seul marché qui se négocie après les heures normales," a déclaré Nic Puckrin, analyste crypto et cofondateur de The Coin Bureau. "Dans cet environnement, la faible liquidité, le surendettement et l'implication de gros acteurs créent un cocktail toxique."

Le plus grand choc, selon Puckrin, a été que les traders ont été forcés de sortir même de positions rentables en raison de l'auto-désendettement (ADL) sur les plateformes d'échange. L'ADL est un mécanisme de gestion des risques qui mérite certainement un examen approfondi alors que les plateformes examinent cet événement massif de liquidation. "Au minimum, les traders doivent être plus conscients de ce risque avant de s'engager dans des trades à effet de levier ou en position longue/courte," a déclaré l'analyste.

Lucas Kiely, PDG et fondateur du gestionnaire de patrimoine d'actifs numériques Future Digital Capital Management, a noté que l'événement de liquidation massive a révélé l'ampleur de l'effet de levier sur le marché.

"Prévoir les mouvements du marché lors d'un flash crash comme celui-ci revient à lire les feuilles de thé pour prédire sa fortune. Lorsque la volatilité explose comme vendredi, la meilleure approche d'investissement est défensive," a déclaré Kiely. "Avec les whales contrôlant désormais une grande partie de la liquidité crypto, le risque d'événements de liquidation massive a augmenté. Cette vente est un signal d'alarme pour les traders : un effet de levier élevé est un jeu très dangereux sur un marché aussi illiquide et aussi proche d'un sommet de cycle."

L'ampleur des liquidations suggère une implication potentielle de plus grands acteurs institutionnels ou de market makers dont les positions importantes ont pu amplifier l'effet de cascade, selon The Block Research.

"Lorsque des positions longues sont fermées de force, elles deviennent effectivement des ordres de vente au marché, créant une pression supplémentaire à la baisse sur les prix. Cela est particulièrement prononcé sur les marchés crypto en raison d'une liquidité relativement plus faible par rapport aux actifs traditionnels," a écrit l'équipe dans sa newsletter hebdomadaire. "À mesure que les prix baissent et déclenchent plus de liquidations, chaque vague de ventes forcées pousse les prix plus bas, déclenchant des seuils de liquidation supplémentaires dans un cycle auto-renforcé unique au trading crypto à effet de levier."

Perspectives

Après avoir failli passer sous le niveau des 100,000 dollars, le prix du bitcoin se situe autour de 114,400 dollars tandis qu'Ethereum est remonté à environ 4,100 dollars selon les données de prix de The Block. Plusieurs altcoins se négocient également plus haut au cours des dernières 24 heures, récupérant presque leurs pertes de vendredi soir.

L'indice Fear & Greed, qui mesure le sentiment du marché crypto sur une échelle de 0 (Peur extrême) à 100 (Avidité extrême) avec un accent sur Bitcoin, est tombé à son niveau le plus bas depuis avril, ce qui pourrait indiquer une opportunité d'achat, contrairement à une valeur plus élevée qui suggère une correction potentielle du marché. Les analystes restent optimistes à court et moyen terme.

"La bonne nouvelle est que cela a nettoyé l'effet de levier excessif et réinitialisé le risque sur le marché, pour l'instant," a déclaré Puckrin. "Cependant, Bitcoin fait maintenant face à une nouvelle bataille difficile pour franchir des niveaux de résistance clés qui lui permettraient d'atteindre un nouveau sommet historique significatif cette année."

Le marché pourrait continuer à subir une pression baissière et de la volatilité alors qu'il digère ces risques géopolitiques en plus des nouveaux tarifs, a déclaré Kevin Lee, directeur commercial de Gate, mais la baisse de taux prévue par la Réserve fédérale à la fin octobre est un facteur d'atténuation crucial.

"Ce changement monétaire accommodant, associé à des flux institutionnels soutenus et à un resserrement de l'offre on-chain, soutient une vision prudemment optimiste des fondamentaux crypto à moyen et long terme," a déclaré Lee. "Malgré la turbulence, le rôle de la crypto comme couverture contre l'inflation et classe d'actifs alternative devient de plus en plus pertinent dans un contexte d'incertitudes mondiales accrues."

Les investisseurs doivent s'attendre à des fluctuations à court terme jusqu'à la réunion de la Fed des 28-29 octobre, selon Lee.

Jeremy Siegel, professeur émérite de finance à la Wharton School of Business et économiste en chef de WisdomTree, affirme que la crypto n'est toujours pas un bon outil de diversification face aux risques géopolitiques et commerciaux.

"L'or a tenu bon, les bons du Trésor ont même augmenté. Si vous cherchez un outil de diversification à court terme contre le risque, bitcoin présente de nombreux atouts," a déclaré Siegel lundi sur CNBC. "Il rebondira, mais pour ceux qui réfléchissent à la meilleure façon de diversifier contre le risque à court terme, bitcoin n'est toujours pas la solution."

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Bank of America soutient une limite d'allocation crypto de 4 %, met fin aux restrictions pour les conseillers et ajoute la couverture des ETF bitcoin : rapport

Bank of America permettra désormais aux clients de Merrill, Private Bank et Merrill Edge d’allouer entre 1 % et 4 % de leurs portefeuilles aux crypto-monnaies. La banque commencera également à couvrir les ETF Bitcoin au comptant de BlackRock, Bitwise, Fidelity et Grayscale dans les analyses du CIO à partir du 5 janvier. Ce changement de direction chez BoA met fin à une politique de longue date qui empêchait plus de 15 000 conseillers de recommander de manière proactive des produits liés aux crypto-monnaies.

La FDIC s'apprête à appliquer un nouveau règlement américain sur les stablecoins dans le cadre du GENIUS Act

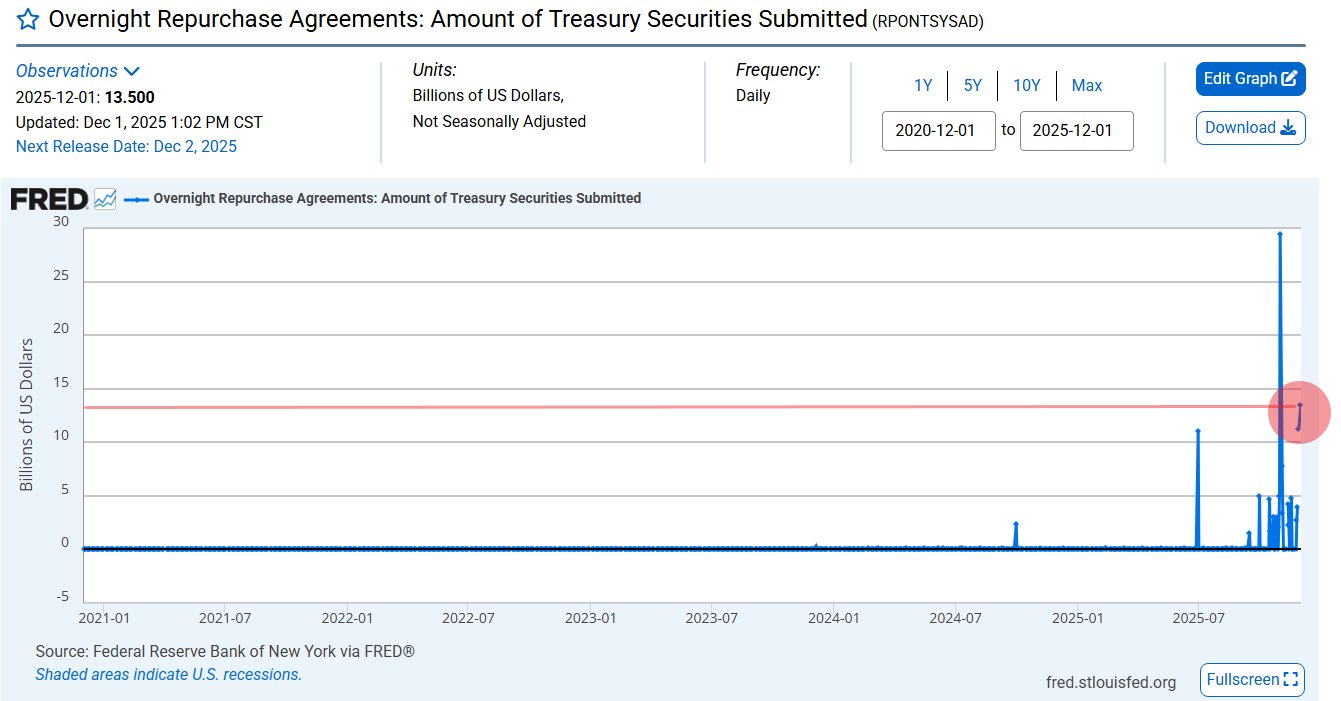

La Fed américaine met fin au QT avec une injection de liquidités de 13,5 milliards de dollars, un rallye du marché crypto à venir ?

La Réserve fédérale américaine a mis fin à la restriction quantitative le 1er décembre et a injecté 13,5 milliards de dollars dans le système bancaire via des prises en pension au jour le jour, suscitant l'espoir d'une hausse du marché des crypto-monnaies.

La stratégie de Bitcoin et de Saylor en danger : la capitalisation boursière de MSTR tombe en dessous de ses avoirs en BTC

La chute du Bitcoin sous les 90 000 dollars a entraîné une baisse de l’action de Strategy en dessous de la valeur de ses réserves de BTC.