Les obligations ont de nouveau pris le rôle principal dans les portefeuilles d'investissement

Perspectives du matin

Abonnez-vous à la newsletter du matin de Yahoo Finance pour recevoir des mises à jour quotidiennes dans votre boîte de réception, comprenant :

- Principales tendances du marché que nous surveillons

- Lectures recommandées

- Derniers rapports économiques et annonces de résultats

Changement d’attitude envers les obligations

Il est compréhensible que de nombreux investisseurs en âge de travailler aient réduit ou éliminé les obligations de leurs portefeuilles. Pendant longtemps, maintenir une allocation minimale en obligations semblait être une décision audacieuse, même si elle était prise discrètement derrière un écran d’ordinateur.

Le portefeuille classique 60/40 – un mélange de 60% d’actions et 40% d’obligations – paraissait autrefois dépassé.

Après la crise financière mondiale, les banques centrales ont abaissé les taux d’intérêt, rendant les obligations moins attrayantes. La position agressive de la Federal Reserve contre l’inflation pendant la pandémie a encore découragé l’investissement obligataire alors que les rendements grimpaient en flèche.

Cependant, au cours de l’année écoulée, les investisseurs obligataires ont enregistré des gains impressionnants. La stratégie 60/40 pourrait faire son retour.

L’an dernier, les obligations ont affiché leur meilleure performance depuis 2020. Même si cette année apporte de nouvelles dynamiques économiques – des politiques commerciales américaines plus stables à une Fed potentiellement moins active – les investisseurs reconsidèrent les obligations comme une option viable.

Restez informé avec la newsletter du matin de Yahoo Finance

En vous abonnant, vous acceptez les Conditions et la Politique de confidentialité de Yahoo.

Regards d’experts sur le revenu fixe

Nicholas Colas, cofondateur de DataTrek, a souligné cette semaine que les années 2020 ont été difficiles pour ceux investis dans le revenu fixe. De nombreux fonds avec des échéances de plus de dix ans ont enregistré des pertes jusqu’à présent cette décennie.

Cependant, Colas estime que le pire est derrière nous. Les rendements obligataires se sont stabilisés après des années de volatilité, établissant une nouvelle base qui reflète des attentes plus raisonnables pour l’avenir. Il suggère même que les obligations pourraient potentiellement surperformer les actions – un scénario autrefois jugé improbable.

Évolutions de portefeuille et nouvelles stratégies

À mesure que la nouvelle année se déploie, les investisseurs et institutions expérimentent avec leurs portefeuilles, ajustant les allocations vers des actifs tels que l’or et le bitcoin pour suivre le rythme des marchés en évolution rapide. S’adapter à ces changements devient la norme.

Les prix de l’or sont affichés sur un écran chez Witter Coins à San Francisco, le 7 octobre 2025. Pour la première fois, l’or a atteint 4 000 dollars l’once, bondissant de plus de 50% cette année. (Photo illustration par Justin Sullivan/Getty Images)

Justin Sullivan via Getty ImagesRepenser le risque et la diversification

Dans un monde où il est possible de parier sur la possibilité que les États-Unis annexent des parties du Groenland ou du Canada, les rendements stables et la sécurité des obligations peuvent sembler fades, voire sans importance.

Cependant, les évolutions géopolitiques continues, les politiques budgétaires en mutation et la fréquence des événements influençant les marchés suggèrent qu’il est aujourd’hui pertinent de reconsidérer toutes les options d’investissement.

La valeur de la diversification

La principale leçon du regain d’intérêt pour les obligations n’est peut-être pas de se concentrer uniquement sur le revenu fixe, comme certains pourraient le suggérer. Il s’agit plutôt de s’éloigner de la course aux derniers gagnants et d’adopter une approche plus large et plus équilibrée de la diversification.

Pourquoi la diversification est importante

La diversification n’a peut-être pas l’attrait d’une action tendance ou le charme du dernier investissement en IA, mais elle a prouvé sa valeur au fil du temps. Elle est particulièrement précieuse lorsque les marchés deviennent volatils. L’approche moderne de la diversification peut même inclure une petite allocation à bitcoin et à l’or, selon votre tolérance au risque.

Finalement, ces positions diversifiées pourraient servir de couverture protectrice, plutôt que de simples véhicules pour la recherche de gains excessifs.

Comme le dit Colas : « Si et quand l’économie ralentit ou entre en récession, nous nous attendons à ce que les rendements baissent. À ce moment-là, les obligations prouveront à nouveau leur valeur. »

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Jupiter, la DEX Solana, dévoile JupUSD, rendant aux utilisateurs le rendement natif du trésor

En vogue

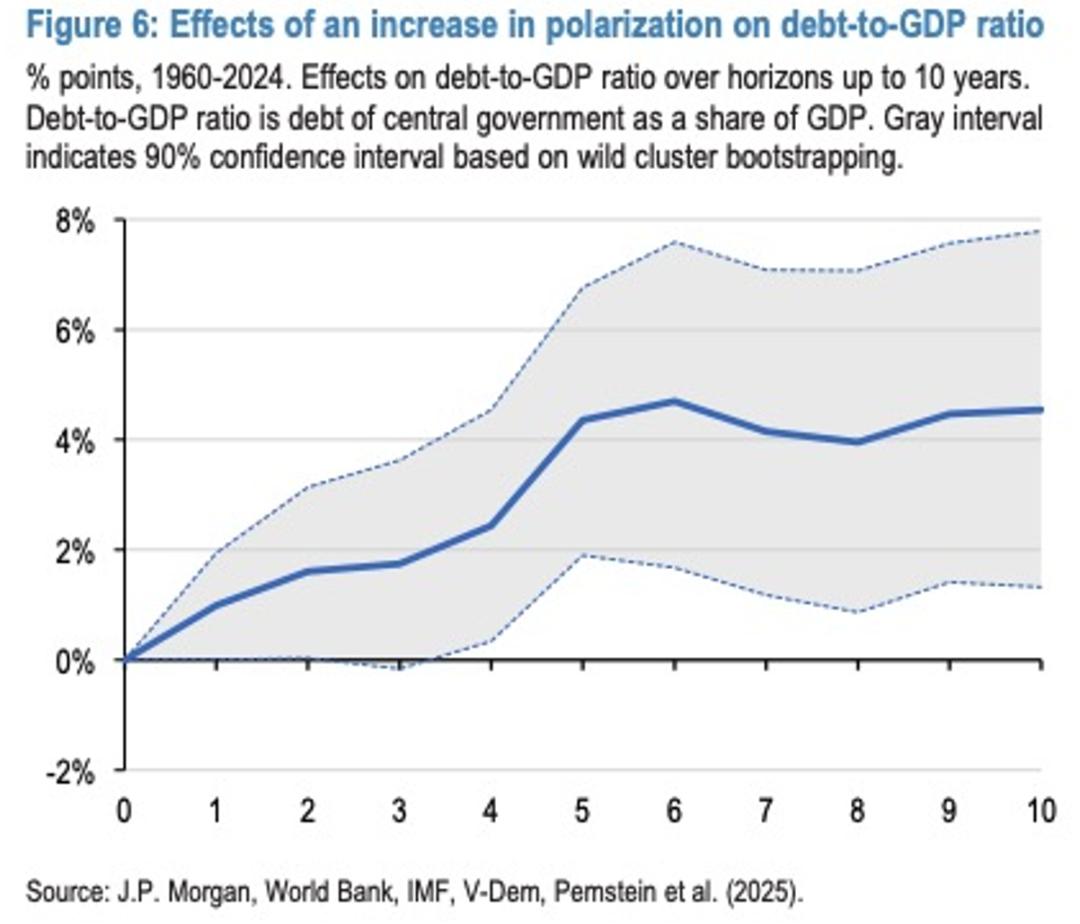

PlusUn cygne noir à l’horizon ? La dette américaine déclenche une crise en chaîne ! Les institutions et les banques centrales sont déjà en action, comment devriez-vous réagir ?

Perspectives de la semaine : les données PCE des États-Unis arrivent, le procès de l’affaire Cook de la Fed débute, l’or pourra-t-il poursuivre sa légende à des niveaux élevés ?