Analisi delle performance dei token DeFi e dell'attività delle whale mentre il sentiment di mercato cambia

- L'analisi DeFi del Q3 2025 evidenzia una volatilità guidata dalle whale, con l'aumento del 107% di MDT e un controllo dell'82% da parte delle whale che espone a rischi di liquidità. - Cambiamenti nell'attività delle whale istituzionali: le whale di Ethereum hanno messo in staking il 3,8% di ETH per i rendimenti, mentre le whale di Bitcoin hanno trasferito 4,35B $ di BTC in cold storage. - L'indice fear/greed (FGI) ha mostrato correlazioni dei prezzi a forma di U, con lo staking di infrastrutture delle whale che ha stabilizzato i mercati durante le fasi di paura estrema. - L'arbitraggio cross-chain (trasferimento di 2,59B $ BTC verso ETH) e i prelievi di liquidità (47,59M $) lo dimostrano.

Il panorama DeFi nel terzo trimestre del 2025 rivela una complessa interazione tra le dinamiche di prezzo dei token, il comportamento delle whale e il sentiment di mercato in evoluzione. Analizzando i dati on-chain e gli indicatori psicologici, emergono schemi che ridefiniscono le nozioni tradizionali di stabilità e volatilità del mercato.

Volatilità guidata dalle whale e posizione istituzionale

L’attività delle whale rimane un’arma a doppio taglio per i token DeFi. Il Measurable Data Token (MDT) ne è un esempio: il suo aumento di prezzo del 107% è stato alimentato da breakout tecnici e aggiornamenti di utilità cross-chain, ma il controllo dell’82% dell’offerta da parte delle whale solleva preoccupazioni sulla fragilità della liquidità [1]. Allo stesso modo, Hyperliquid (HYPE) ha attirato l’attenzione istituzionale quando una whale ha depositato 19,38 milioni di USDC per accumulare il token, segnalando fiducia nella gestione della volatilità del protocollo [6]. Questi casi sottolineano come le strategie delle whale—che si tratti di accumulo speculativo o staking infrastrutturale—possano amplificare o stabilizzare i mercati.

Le whale di Ethereum, ad esempio, hanno spostato il 3,8% dell’ETH in circolazione verso wallet istituzionali tra il secondo e il terzo trimestre del 2025, privilegiando i rendimenti dello staking rispetto al trading speculativo [1]. Questo è in linea con il Total Value Locked (TVL) di Ethereum che ha raggiunto i 200 miliardi di dollari, riflettendo una maturazione dell’infrastruttura DeFi [2]. Al contrario, le whale di Bitcoin hanno mostrato un sentiment ribassista a breve termine trasferendo 40.000 BTC (4,35 miliardi di dollari) in cold storage a luglio 2025, pur mantenendo una posizione rialzista a lungo termine [1].

Psicologia di mercato e sincronia dei prezzi

L’indice fear and greed (FGI) nel terzo trimestre del 2025 ha rivelato una relazione a U con i movimenti di prezzo. Durante fasi di paura estrema (FGI <10 ad aprile 2025), il range di prezzo di Bitcoin si è ristretto mentre le whale assorbivano la volatilità tramite lo staking infrastrutturale [1]. Questo effetto stabilizzante contrasta con i picchi guidati dall’avidità, dove impennate sincronizzate dei prezzi (ad esempio, il rally del 42% di Saga a luglio) spesso precedono correzioni [2].

Il comportamento delle whale influenza anche l’arbitraggio cross-chain. Un trasferimento di BTC verso ETH da 2,59 miliardi di dollari nel terzo trimestre del 2025 ha evidenziato come le whale sfruttino le piattaforme DeFi per ottimizzare i rendimenti, spesso rispecchiando cambiamenti più ampi nel sentiment [1]. Ad esempio, il crollo del 50% di Bedrock (BR) a luglio è seguito a prelievi di liquidità per 47,59 milioni di dollari, ma le successive quotazioni su INDODAX e le integrazioni di rete suggeriscono tentativi di recupero guidati dalle whale [3].

Implicazioni strategiche per gli investitori

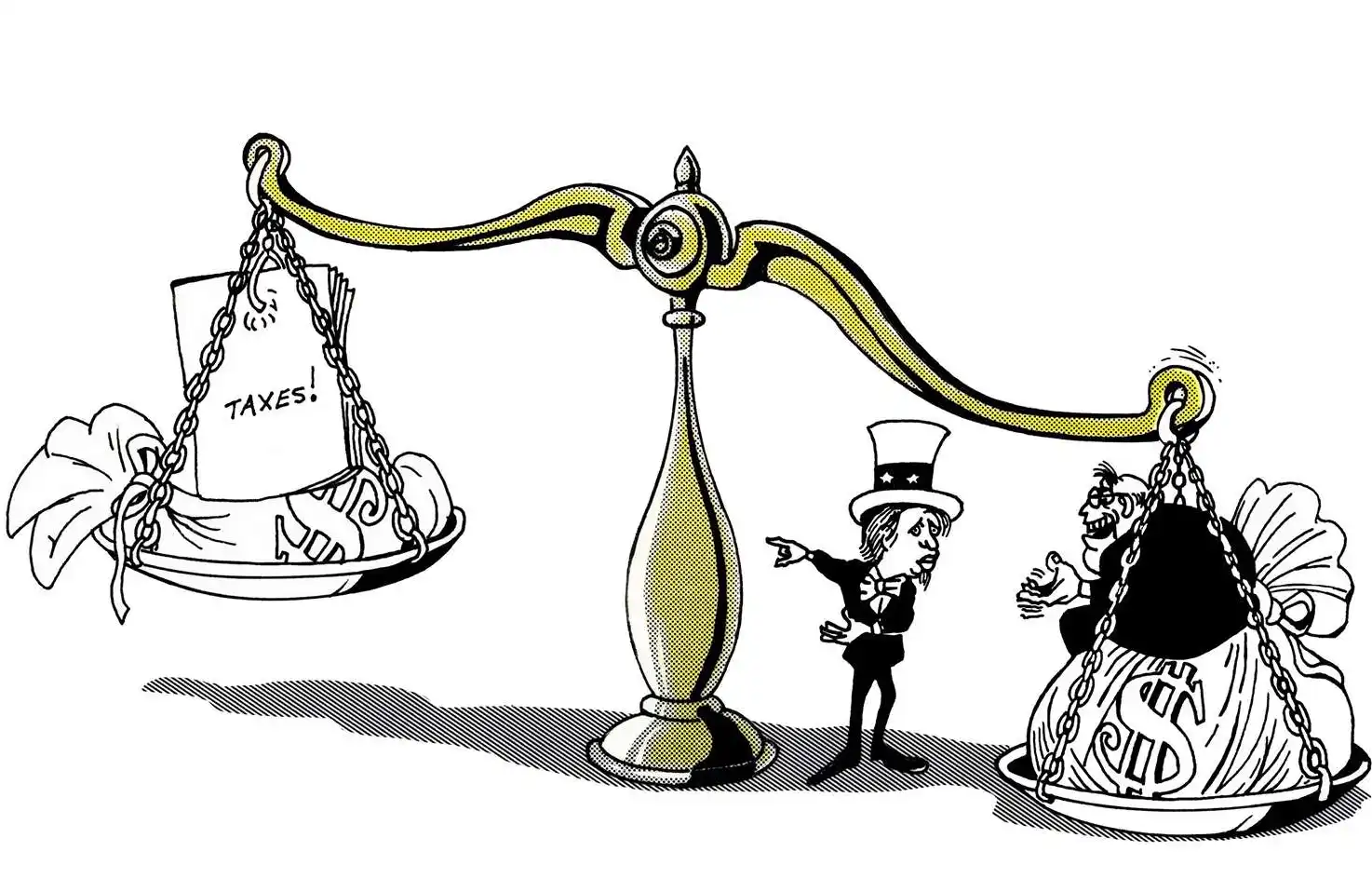

Gli investitori devono bilanciare l’analisi tecnica con le intuizioni comportamentali. Token come Kyber Network Crystal v2 (KNC), con l’84% dell’offerta concentrata tra le whale, affrontano rischi di volatilità elevata nonostante gli aggiornamenti di governance [5]. Al contrario, progetti con attività delle whale diversificata (ad esempio, i 40,3 miliardi di dollari di TVL di Aave V3) dimostrano resilienza tramite ottimizzazione dei rendimenti e liquidità cross-chain [3].

Wrapped ETH (WETH) illustra ulteriormente la tensione tra innovazione e sicurezza. Una singola whale ha effettuato un’operazione da 11 milioni di dollari su Aave a luglio 2025, disturbando la liquidità, ma il ruolo strategico del token nei bridge DeFi suggerisce un valore a lungo termine [4].

Conclusione

L’evoluzione della DeFi nel 2025 dipende dalla simbiosi tra il comportamento delle whale e la psicologia di mercato. Mentre oscillazioni estreme del sentiment (paura/avidità) guidano la volatilità a breve termine, lo staking infrastrutturale e l’arbitraggio cross-chain guidati dalle whale creano forze stabilizzanti. Gli investitori che monitorano l’attività on-chain delle whale insieme agli indicatori di sentiment—come TVL e FGI—possono navigare meglio tra fervore speculativo e strategie di livello istituzionale.

Fonte:

[1] Whale Activity as a Leading Indicator in Crypto Market Trends

[2] Altcoin Liquidity and TVL Trends in 2025

[3] On-Chain Behavior of Major Crypto Whales as a Leading Indicator of DeFi Market Trends

[4] Latest WETH (WETH) News Update

[5] Kyber Network Crystal v2 (KNC) Price Prediction

[6] Latest Hyperliquid (HYPE) News Update

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Divergenza delle politiche tra Stati Uniti e Giappone: attuato l'aumento dei tassi d'interesse dell'80% in Giappone, i flussi di fondi nei mercati globali si sono spostati?

Aumento dei tassi d'interesse in Giappone, taglio dei tassi da parte della Fed, fine della riduzione del bilancio – dove fluiranno i capitali globali?

L’aggiornamento principale di Ethereum del 2025 è stato completato: la mainnet ora è più veloce e più economica.

Il 4 dicembre, il secondo importante aggiornamento di quest'anno di Ethereum, Fusaka (corrispondente all’Epoch 411392), è stato ufficialmente attivato sulla mainnet di Ethereum.

Solana e Base siglano un potente ponte Chainlink per spostare la liquidità

Il trend ribassista di XRP incontra un supporto mentre appare una divergenza rialzista