L'effetto riflesso e MSTY: navigare tra i bias comportamentali in un mercato volatile

- Il minimo a 52 settimane di MSTY riflette le divisioni comportamentali degli investitori: alcuni lo vedono come un monito speculativo, altri come un'opportunità scontata legata a Bitcoin. - L'effetto di riflessione guida comportamenti di ricerca del rischio in caso di perdite (ad esempio, raddoppiare su MSTY) rispetto all'avversione al rischio nei guadagni, amplificando la volatilità del mercato. - La struttura di MSTY combina le partecipazioni in Bitcoin di MSTR da 70 miliardi di dollari con strategie di opzioni ad alto rendimento, offrendo dividendi con rendimenti superiori al 180%, ma esponendo gli investitori a rischi strutturali come le commissioni dello 0,99%.

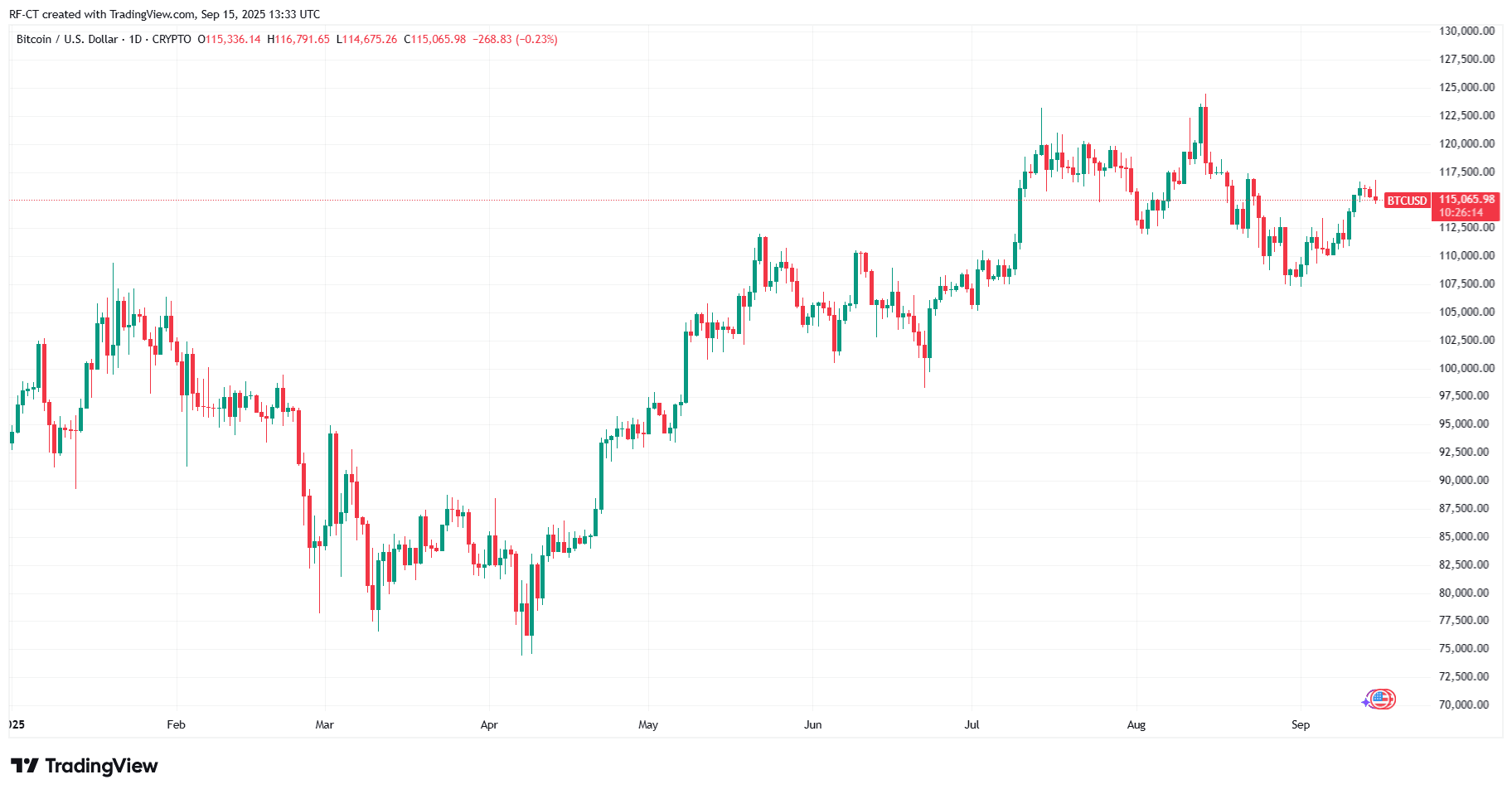

Lo Yieldmax MSTR Option Income Strategy ETF (MSTY) è diventato un caso di studio nell'interazione tra psicologia di mercato e finanza comportamentale. Quando l'ETF ha toccato un minimo di 52 settimane a 15,50 dollari il 29 agosto 2025, la sua performance ha messo in luce una netta divisione tra gli investitori: alcuni lo vedono come un monito sugli eccessi speculativi, mentre altri lo considerano un'opportunità scontata legata al potenziale a lungo termine di Bitcoin. Questa dicotomia riflette il reflection effect, un bias comportamentale in cui gli investitori passano dall'avversione al rischio nel dominio dei guadagni alla ricerca del rischio nel dominio delle perdite. Comprendere questa dinamica è fondamentale per gestire asset volatili come MSTY, che combina l'esposizione alle partecipazioni in Bitcoin di MicroStrategy (MSTR) con una strategia di reddito fortemente basata su derivati.

Il Reflection Effect in Azione

La prospect theory, sviluppata da Daniel Kahneman e Amos Tversky, sostiene che gli individui valutano i risultati rispetto a un punto di riferimento—tipicamente il prezzo di acquisto o un picco precedente. Quando si percepiscono guadagni, gli investitori tendono a evitare il rischio (ad esempio, bloccando i profitti tramite covered call). Al contrario, quando prevalgono le perdite, spesso abbracciano il rischio nella speranza di recuperare le perdite—un comportamento che può amplificare le oscillazioni di mercato.

La traiettoria di MSTY ne è un esempio. Da novembre 2024 ad agosto 2025, l'ETF è crollato di oltre il 67%, erodendo la fiducia degli investitori. Tuttavia, invece di provocare una fuga di massa, il calo ha spinto una parte degli investitori a raddoppiare la propria posizione. Questi acquirenti sono guidati da due fattori:

1. Ottimismo fondamentale: le partecipazioni in Bitcoin di MicroStrategy per 70 billions di dollari rendono MSTY un proxy per l'esposizione alle crypto, e alcuni investitori credono che il livello di supporto di Bitcoin a 100.000 dollari reggerà.

2. Generazione di reddito: il rendimento da dividendi del 180,16% di MSTY ha attutito le perdite per i detentori a lungo termine, con un investitore che ha riportato 16.000 dollari di dividendi nonostante un calo del 28% del capitale.

Nel frattempo, gli analisti tecnici dipingono un quadro ribassista. L'RSI14 dell'ETF è in territorio di ipervenduto (23), e le medie mobili e gli indicatori MACD segnalano ulteriori ribassi. Questa divergenza evidenzia il reflection effect in azione: gli investitori nel “dominio delle perdite” stanno assumendo più rischio, mentre quelli nel “dominio dei guadagni” (ad esempio, coloro che hanno venduto al massimo di 52 settimane di 46,50 dollari) ora sono avversi al rischio.

Perché Questo Conta per gli Investitori di MSTY

La struttura di MSTY esaspera i bias comportamentali. Come ETF covered call, genera reddito vendendo opzioni su MSTR, che a sua volta detiene Bitcoin. Questo crea un'esposizione stratificata: gli investitori scommettono sia sulla crescita guidata dall'AI di MSTR sia sull'andamento del prezzo di Bitcoin. Tuttavia, i frequenti aggiustamenti delle opzioni (ogni due settimane) e l'elevato expense ratio (0,99%) fanno sì che la performance sia meno reattiva ai cambiamenti di sentiment in tempo reale. Ad esempio, durante il sell-off di aprile 2025, gli investitori che hanno diversificato in oro o infrastrutture hanno subito perdite inferiori rispetto a chi aveva posizioni concentrate su MSTY.

Il reflection effect spiega anche i recenti pattern di trading. Il 29 agosto, MSTY ha chiuso a 15,50 dollari dopo un calo dell'1,27%, con un volume di scambi che riflette un'attività elevata. Sebbene i dati sul volume non siano esplicitamente forniti, la media dei volumi a 10 giorni dell'ETF di 10,14 milioni di azioni suggerisce che la liquidità sia sufficiente a sostenere sia la pressione di acquisto che di vendita. Questa liquidità, tuttavia, può amplificare le decisioni emotive—vendite in panico durante i ribassi o acquisti speculativi durante i rimbalzi.

Implicazioni Strategiche per gli Investitori

Per mitigare l'influenza del reflection effect, gli investitori dovrebbero adottare strategie disciplinate:

1. Utilizzare indicatori tecnici: un approccio basato sull'RSI su MSTY ha storicamente sovraperformato il benchmark, generando un rendimento totale del 42,22% dal 2022 al 2025 rispetto al 37,32%.

2. Diversificare il rischio: abbinare MSTY ad asset a bassa volatilità come i Treasury Inflation-Protected Securities (TIPS) o azioni infrastrutturali può ridurre le reazioni emotive eccessive.

3. Ribilanciare in base ai segnali macro: ad esempio, il rapporto oro-argento o le aspettative sui tassi d'interesse USA possono guidare gli aggiustamenti delle allocazioni su MSTY.

Conclusione

La volatilità di MSTY sottolinea l'importanza di riconoscere i bias comportamentali nelle decisioni di investimento. Il reflection effect trasforma i ribassi di mercato in trappole psicologiche, dove gli investitori o si aggrappano a posizioni in perdita o le abbandonano prematuramente. Per chi ha una convinzione a lungo termine su Bitcoin e sulle ambizioni AI di MSTR, il prezzo attuale di MSTY può rappresentare un punto d'ingresso strategico—ma solo se gestito con disciplina. Al contrario, chi teme i rischi strutturali dell'ETF (ad esempio, alto expense ratio, complessità dei derivati) dovrebbe considerare l'hedging o la riduzione dell'esposizione. In un mercato dove spesso la psicologia guida i risultati, gli investitori di maggior successo sono quelli che agiscono con chiarezza, non con emozione.

"""

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Ottieni i tuoi bitcoin ed ethereum tramite PayPal: i pagamenti P2P sono appena entrati nel settore delle criptovalute

PayPal ha lanciato pagamenti peer-to-peer in Bitcoin ed Ethereum, consentendo agli utenti di inviare e ricevere criptovalute direttamente tramite la sua piattaforma in modo più semplice che mai.

Il prezzo di Avantis (AVNT) cala del 15% a causa dello scontro tra acquirenti e venditori, ma un indicatore suggerisce speranza

Avantis (AVNT) sembra affrontare una forte pressione di vendita dovuta all'airdrop, ma la difesa delle whale e i segnali dell'RSI suggeriscono che il momentum potrebbe presto cambiare.

Il momentum rialzista di Somnia si rafforza: è in vista un aumento del 40% verso il massimo storico?

Somnia (SOMI) sta guadagnando trazione rialzista, sostenuta da afflussi di capitale e da un allineamento più forte con Bitcoin. Con una resistenza a $1,44, una rottura potrebbe aprire la strada a un nuovo test del suo massimo storico di $1,90.

PUMP schizza dell'80%, ma segnali di surriscaldamento avvertono di una possibile correzione brusca in arrivo

Il rally esplosivo di PUMP l'ha portato a livelli surriscaldati, con gli indicatori tecnici che suggeriscono una correzione brusca a meno che la domanda non rimanga forte.