1 a 4: Bitcoin scende una volta, le società di tesoreria scendono quattro volte

MetaPlanet e altre aziende con tesoreria in Bitcoin affrontano una volatilità amplificata, con decisioni aziendali interne che spesso causano cali più profondi rispetto a Bitcoin stesso. Per gli investitori, le BTCTC rappresentano una doppia scommessa sia su BTC che sull’esecuzione aziendale.

Negli ultimi 10 settimane, le azioni delle Bitcoin Treasury Companies (BTCTCs) sono crollate dal 50 all’80%, suscitando diffuse preoccupazioni tra gli investitori.

Il caso di Metaplanet (MTPLF) evidenzia l’estrema volatilità: in soli 18 mesi, ha attraversato 12 “mini-mercati orso”. Questo solleva una domanda: le azioni delle BTCTC riflettono la volatilità di Bitcoin, oppure sono anche guidate da fattori interni aziendali?

Quando le azioni delle BTCTC sono più rischiose di Bitcoin stesso

Nelle ultime 10 settimane, le azioni delle Bitcoin Treasury Companies (BTCTCs) hanno registrato cali dal 50 all’80%, il che ha innescato un’ondata di preoccupazione nella comunità degli investitori. Metaplanet ($MTPLF) è un esempio lampante di questa severa volatilità.

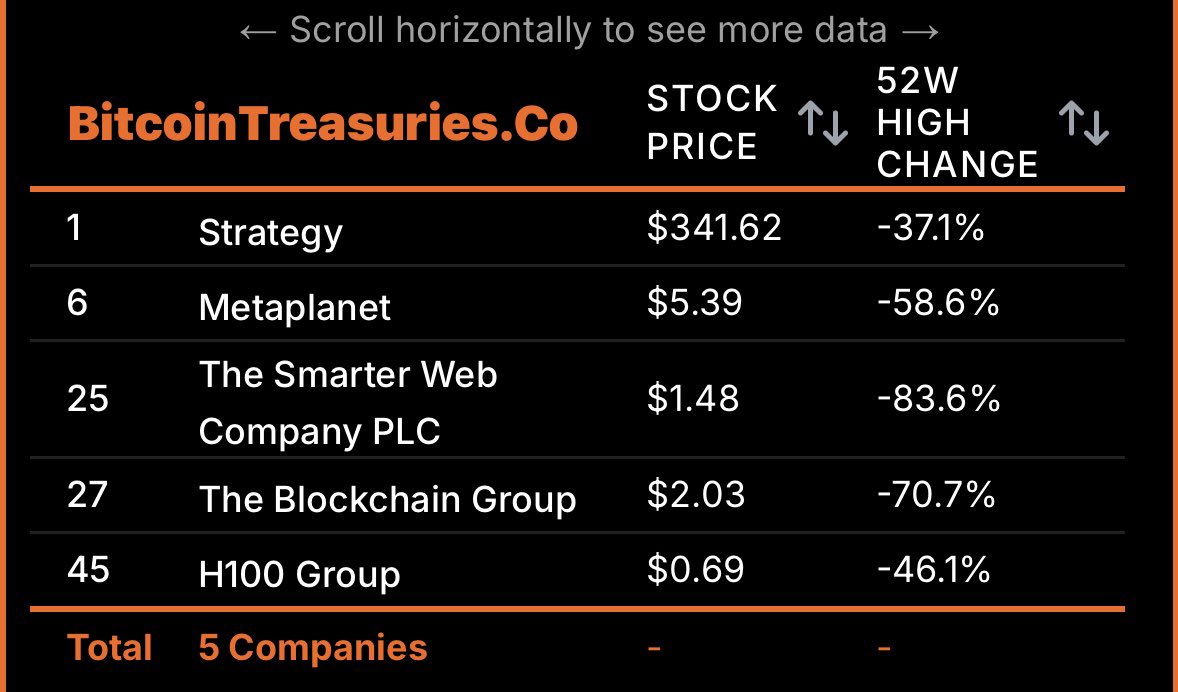

Fluttuazioni di prezzo delle azioni delle Bitcoin Treasury Companies. Fonte: X

Fluttuazioni di prezzo delle azioni delle Bitcoin Treasury Companies. Fonte: X In 18 mesi, Metaplanet ha subito 12 mini-mercati orso — che vanno da cali di un solo giorno a tendenze ribassiste prolungate. In media, ogni calo è stato di circa -32,4% e ha avuto una durata di 20 giorni. Da notare che la fase peggiore ha visto il titolo scendere del 78,6% in 119 giorni (dal 25 luglio al 21 novembre 2024).

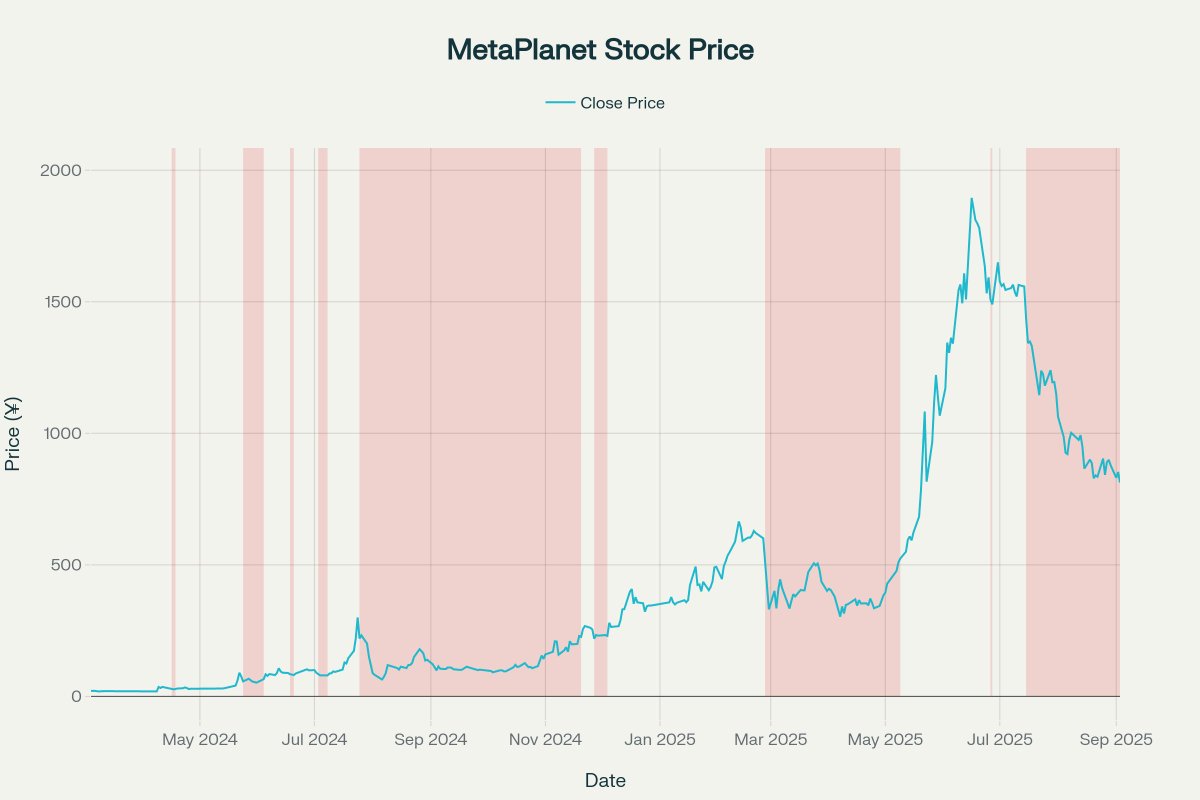

Prezzo delle azioni Metaplanet. Fonte: Mark Moss

Prezzo delle azioni Metaplanet. Fonte: Mark Moss La domanda è se questi ribassi riflettano pienamente la volatilità di Bitcoin (BTC) stesso.

Secondo l’analista Mark Moss, i dati mostrano che solo il 41,7% (5 su 12) delle correzioni di Metaplanet sono coincise con i cicli ribassisti di Bitcoin. Al contrario, più della metà è stata innescata da fattori interni aziendali, tra cui emissione di opzioni, raccolta di capitali o la riduzione del “premio Bitcoin” — il divario tra il prezzo delle azioni e il valore reale delle riserve di BTC.

Tuttavia, Mark ha osservato un collegamento parziale.

In particolare, i cali più profondi di Metaplanet (come -78,6% o -54,4%) tendevano a sovrapporsi a forti ribassi di Bitcoin. Questo suggerisce che, una volta che BTC entra in una fase di alta volatilità, le azioni delle BTCTC spesso rimangono deboli più a lungo, subendo un doppio colpo sia dalla dinamica di mercato che da quella interna.

Naturalmente, Bitcoin rimane l’influenza dominante. Tuttavia, le variabili aziendali agiscono come una vera e propria “leva”, amplificando la volatilità delle BTCTC ben oltre quella di BTC stesso. Se Bitcoin può essere compreso attraverso un ciclo di 4 anni, le BTCTC si comportano come “4 cicli in un solo anno”.

“Quindi, in sintesi, la parziale sincronizzazione suggerisce che la volatilità di BTC influenza Metaplanet…” ha osservato Mark Moss.

Per gli investitori, detenere BTCTC non è semplicemente una scommessa sul prezzo di Bitcoin, ma anche una scommessa sulla gestione del capitale aziendale, sulla struttura finanziaria e sulla strategia di business.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

HashKey IPO sovrascritto di 300 volte, gli investitori stanno scommettendo sulla sua posizione nell'era attuale

Durante i periodi di bassa, criticare facilmente le istituzioni e l’ecosistema cripto asiatici non porta alcun beneficio allo sviluppo del settore.

Firedancer è attivo, ma Solana sta violando l'unica regola di sicurezza che Ethereum considera non negoziabile

In tendenza

AltroBitget Rapporto mattutino sulle azioni USA|La terza riduzione dei tassi della Federal Reserve incontra dissensi; le valutazioni delle azioni tecnologiche AI crollano; le aspettative sulle politiche delle azioni della cannabis esplodono (15 dicembre 2025)

HashKey IPO sovrascritto di 300 volte, gli investitori stanno scommettendo sulla sua posizione nell'era attuale