Ang mga kumpanyang may ETH treasury na naghahabol ng mataas na kita ang pinaka-nanganganib: Sharplink Gaming CEO

Sinasabi ni Sharplink Gaming co-CEO Joseph Chalom na ang mga kumpanyang bumibili at humahawak ng Ether upang subukang makuha ang pinakamataas na yield mula sa kanilang mga hawak ay mas malalagay sa panganib kung bumagsak ang merkado.

“Magkakaroon ng mga tao, tulad sa tradisyonal na pananalapi, na gustong makuha ang huling 100 basis points ng yield, at iniisip nilang ito ay walang panganib,” sabi ni Chalom sa isang panayam sa Bankless noong Lunes.

Sinabi niya na bagama't may mga paraan upang makamit ang double-digit na yield sa Ether (ETH), may kaakibat itong malalaking panganib.

“May kaakibat itong credit risk, counterparty risk, duration risk, at smart contract risk,” aniya, at idinagdag na ang mga kumpanyang sumusubok na bawiin ang kanilang mga lugi ay nagdadala rin ng tunay na panganib.

“Sa tingin ko ang pinakamalaking panganib ay ang mga taong malayo na ang agwat ay gagawa ng mga panganib na hindi ko itinuturing na matalino.”

Mas malawak na industriya maaaring madungisan ng “hindi matalinong” mga hakbang

Sinabi ni Chalom na ang sektor ay “maaaring madungisan ng mga taong gumagawa ng hindi matalinong mga bagay,” tulad ng paraan ng kanilang pagkuha ng kapital o kung paano nila pinagkaiba ang kanilang sarili sa yield na nakukuha nila mula sa kanilang ETH holdings.

“Kung mag-o-overbuild ka at magkaroon ng downturn, paano mo masisiguro na ang iyong call structure ay nakaayos upang makamit ang pinakamataas na presyo ng Ethereum?” aniya.

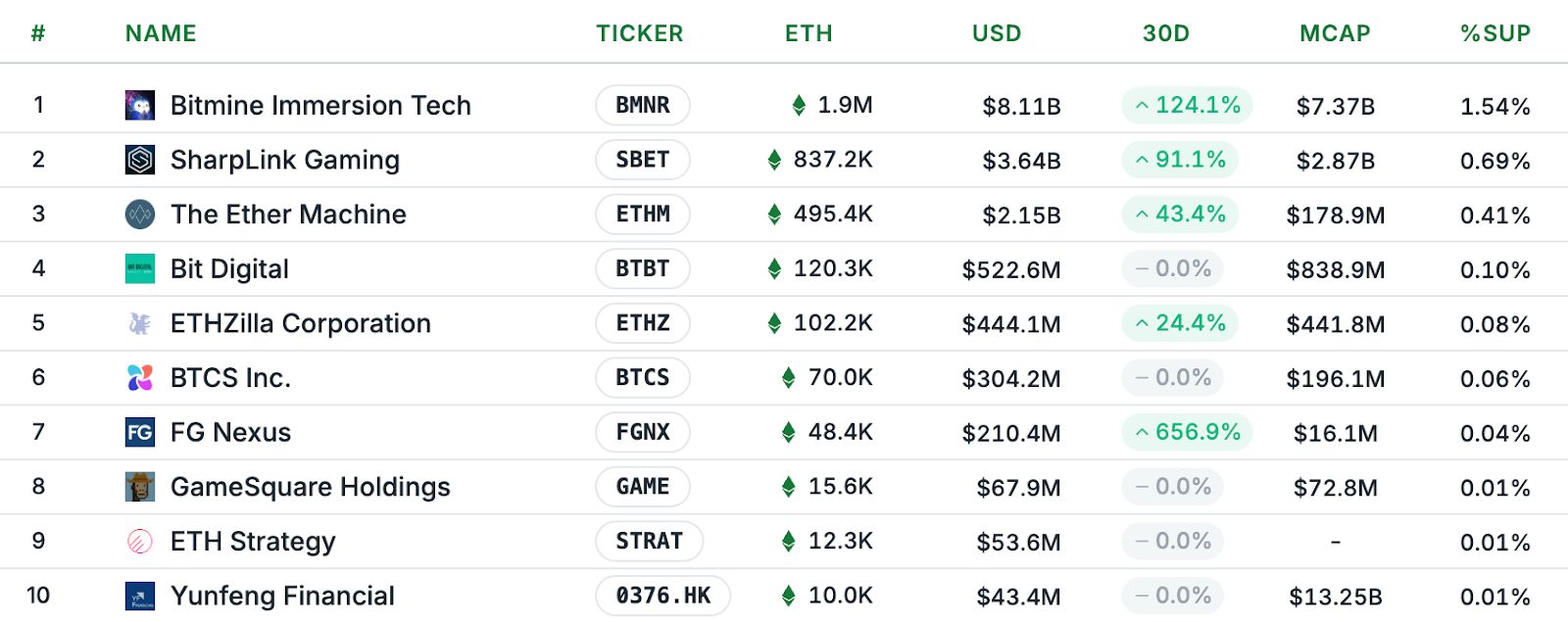

Ang Sharplink Gaming ang pangalawang pinakamalaking pampublikong may hawak ng ETH, na may halagang $3.6 billion, na pumapangalawa lamang sa BitMine Immersion Technologies, na may hawak na $8.03 billion.

Ayon sa datos ng StrategicETHReserve, ang mga ETH treasury companies ay may hawak na humigit-kumulang 3.6 million ETH, na nagkakahalaga ng humigit-kumulang $15.46 billion sa oras ng paglalathala.

Ilan ang nakikita ang modelong ito na may matinding epekto

Sinabi kamakailan ni Josip Rupena, CEO ng lending platform na Milo at dating analyst ng Goldman Sachs, sa Cointelegraph na ang mga crypto treasury firms ay nagdadala ng katulad na panganib gaya ng collateralized debt obligations, securitized baskets ng home mortgages, at iba pang uri ng utang na naging sanhi ng 2008 financial crisis.

Sa kabilang banda, sinabi kamakailan ni Matt Hougan, chief investment officer ng Bitwise, na nalutas na ng Ether treasury at holding companies ang narrative problem ng Ethereum sa pamamagitan ng pag-package ng digital asset sa paraang nauunawaan ng mga tradisyonal na mamumuhunan, na nagdadala ng mas maraming kapital at nagpapabilis ng adoption.

Kaugnay: Ether breaks below ‘Tom Lee’ trendline: Is a 10% incoming?

Sinabi ni Chalom na “ang magandang bagay” tungkol sa ETH treasury companies ay halos walang hanggan ang scalability nito. Ang Ether ay nagte-trade sa $4,327 sa oras ng paglalathala, ayon sa CoinMarketCap.

Kamakailan ay lumalakas ang mga alalahanin tungkol sa mas malawak na crypto treasury model.

Sinabi ni Glassnode lead analyst James Check sa isang X post noong Hulyo 5 na ang kanyang “instinct ay ang Bitcoin (BTC) treasury strategy ay may mas maikling lifespan kaysa sa inaasahan ng karamihan.”

Noong Hunyo 29, sinabi ng venture capital (VC) firm na Breed na iilan lamang sa mga Bitcoin treasury companies ang makakalampas sa pagsubok ng panahon at makakaiwas sa malupit na “death spiral” na makakaapekto sa mga BTC holding companies na nagte-trade malapit sa net asset value.

Magazine: Bitcoin to see ‘one more big thrust’ to $150K, ETH pressure builds: Trade Secrets

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Ano ang magiging pinakamataas na presyo ng Ethereum?

Ang may-akda ng artikulo na si Michael Nadeau, batay sa iba't ibang historikal at on-chain na mga indikador, ay nagsagawa ng scenario analysis sa posibleng price peak ng Ethereum sa kasalukuyang bull market, na layuning magbigay ng quantitative na reference para sa “super cycle” hypothesis na inilahad ni Tom Lee. Sa pamamagitan ng pagsubaybay sa 200-week moving average, price-to-realized price ratio, MVRV Z-score, market cap ratio sa Bitcoin, at ratio sa Nasdaq Index, nagbigay ang artikulo ng serye ng mga tiyak na potensyal na price target, na pangunahing nakatuon sa pagitan ng $7,000 at $13,500.

Mula sa 200-week moving average hanggang sa market cap ratio, tinatantya ang kasalukuyang mataas ng Ethereum

Maaaring hindi ito kasing taas ng $60,000 na hinulaan ni Tom Lee, ngunit maaari pa rin tayong umasa sa $8,000?

Kapag bumalik ang liquidity sa chain, pasasabugin ng Aster ang bagong cycle ng BSC

Sa gitna ng matinding kompetisyon sa DEX market, ang mabilis na pagsikat ng Aster ay hindi lamang nagpapakita ng inobasyon sa estruktura ng insentibo, kundi nagbubunyag din ng muling pagkapanig ng merkado sa desentralisadong likwididad.

Pinalalakas ng Ripple ang Presensya sa Gitnang Silangan sa Pamamagitan ng Pagpapalawak sa Bahrain

Nakipagsosyo ang Ripple sa Bahrain Fintech Bay upang palakasin ang inobasyon sa blockchain. Ang pagpapalawak na ito ay kasunod ng pagkuha ng Ripple ng lisensya mula sa Dubai DFSA at pagtatatag ng regional HQ sa Dubai. Ang pabor sa crypto na regulasyon ng Bahrain ay nagpapalakas sa abot ng cross-border payment ng Ripple. Ang partnership ay magpapalakas sa mga pilot project ng stablecoin at tokenization hanggang 2026. May potensyal na makapaghatak ng $500M na dagdag na pamumuhunan sa fintech at 5–10% na pagtaas sa market cap ng XRP.