Odszyfrowanie zachowań inwestorów: jak efekt odbicia zakresu prawdopodobieństwa kształtuje preferencje ryzyka i alokację aktywów

- Efekt odbicia zakresu prawdopodobieństwa (UXRP) rozszerza teorię perspektywy, ukazując, jak preferencje inwestorów względem ryzyka zmieniają się w sześciu obszarach w zależności od poziomu prawdopodobieństwa oraz kontekstu zysków/strat. - Straty o niskim prawdopodobieństwie wywołują skłonność do podejmowania ryzyka (np. aktywa wysokiego ryzyka), podczas gdy zyski o wysokim prawdopodobieństwie sprzyjają wyborom unikającym ryzyka (np. stabilne dywidendy), co wynika z nieliniowego postrzegania prawdopodobieństwa. - Pojawiają się strategie specyficzne dla danego obszaru: w domenach inwestycyjnych priorytetowo traktuje się fundusze indeksowe w przypadku zysków o wysokim prawdopodobieństwie oraz sp...

W stale ewoluującym krajobrazie rynków finansowych, zrozumienie zachowań inwestorów jest równie istotne, jak analiza fundamentów rynkowych. Przełomowa koncepcja ekonomii behawioralnej — efekt odbicia zakresu prawdopodobieństwa (UXRP) — dostarcza głębokich wglądów w to, jak inwestorzy zarządzają ryzykiem w sześciu obszarach decyzyjnych: społecznych, rekreacyjnych, hazardowych, inwestycyjnych, zdrowotnych oraz etycznych. Efekt ten, zakorzeniony w teorii perspektywy, ujawnia, jak poziomy prawdopodobieństwa oddziałują z zyskami i stratami, kształtując preferencje ryzyka, co ostatecznie wpływa na strategie alokacji aktywów i odporność portfela.

Mechanika efektu odbicia zakresu prawdopodobieństwa

UXRP rozszerza klasyczny efekt odbicia, który zakłada, że jednostki są awersyjne wobec ryzyka w przypadku zysków i skłonne do ryzyka w przypadku strat. Jednak wariant zakresu prawdopodobieństwa dodaje niuans, pokazując, jak poziomy prawdopodobieństwa wzmacniają lub łagodzą te tendencje. Powstały wzór w kształcie litery X na krzywych wyboru-prawdopodobieństwa demonstruje:

1. Niskie prawdopodobieństwa: Inwestorzy są bardziej skłonni do podejmowania ryzyka w obszarze strat (np. spekulacyjne zakłady, by uniknąć większych strat) niż w obszarze zysków (np. unikanie małych zysków).

2. Średnie prawdopodobieństwa: Preferencje ryzyka dla zysków i strat zbliżają się do siebie, tworząc punkt przecięcia, w którym inwestorzy bardziej neutralnie oceniają wyniki.

3. Wysokie prawdopodobieństwa: Inwestorzy preferują wysokoprawdopodobne zyski (np. stabilne dywidendy) nad wysokoprawdopodobnymi stratami (np. unikanie gwarantowanych spadków).

Ta dynamika jest napędzana przez nieliniowe ważenie prawdopodobieństwa, gdzie małe prawdopodobieństwa są przeszacowywane (np. obawa przed 2% szansą na krach rynkowy), a duże prawdopodobieństwa są niedoszacowywane (np. lekceważenie 98% szansy na umiarkowany zysk).

Implikacje dla zachowań inwestorów i alokacji aktywów

UXRP mają bezpośredni wpływ na to, jak inwestorzy alokują kapitał, szczególnie na rynkach o dużej zmienności. Rozważ następujące scenariusze:

1. Wysokoprawdopodobne zyski (np. stabilne rynki)

- Zachowanie: Inwestorzy wykazują awersję do ryzyka, preferując aktywa o niskiej zmienności, takie jak obligacje lub akcje dywidendowe.

- Strategia: Przewaga sektorów defensywnych (usługi użyteczności publicznej, dobra konsumpcyjne podstawowe) i ograniczenie ekspozycji na aktywa spekulacyjne.

2. Niskoprawdopodobne straty (np. spadki rynkowe)

- Zachowanie: Inwestorzy stają się skłonni do ryzyka, poszukując okazji do wysokiego odbicia (np. aktywa w trudnej sytuacji).

- Strategia: Alokacja w kontrariańskie zagrania (np. odwrotne ETF, niedowartościowane akcje) przy jednoczesnym utrzymaniu bufora gotówkowego na okazjonalne zakupy.

3. Scenariusze o średnim prawdopodobieństwie (np. niepewne zmiany regulacyjne)

- Zachowanie: Preferencje się zbliżają, prowadząc do zrównoważonego podejmowania ryzyka.

- Strategia: Dywersyfikacja w sektorowo neutralne ETF i zabezpieczenie się opcjami w celu zarządzania niepewnością.

Wskazówki specyficzne dla domen przy budowie portfela

UXRP znacznie różnią się w zależności od obszaru decyzyjnego, oferując dostosowane strategie:

- Obszar inwestycyjny: Silna awersja do ryzyka przy wysokoprawdopodobnych zyskach (np. fundusze indeksowe) i skłonność do ryzyka przy niskoprawdopodobnych stratach (np. spekulacyjne akcje technologiczne).

- Obszar zdrowotny: Inwestorzy priorytetowo traktują ubezpieczenie przed wysokoprawdopodobnymi, umiarkowanymi stratami (np. ETF zdrowotne), ale unikają ubezpieczania się przed niskoprawdopodobnymi, wysokimi ryzykami (np. ryzyko długowieczności).

- Obszar etyczny: Względy moralne wzmacniają awersję do ryzyka przy zyskach (np. fundusze ESG), ale mogą zachęcać do podejmowania ryzyka przy stratach (np. inwestowanie wpływowe).

Praktyczne porady inwestycyjne

- Dynamiczne równoważenie: Dostosuj alokacje w zależności od zakresów prawdopodobieństwa. Na przykład zwiększ ekspozycję na akcje wzrostowe podczas scenariuszy niskoprawdopodobnych strat (np. rynki niedźwiedzia) i przejdź na akcje wartościowe podczas okresów wysokoprawdopodobnych zysków (np. ożywienie gospodarcze).

- Bodziec behawioralny: Użyj odpowiedniego przedstawienia, by dostosować się do UXRP. Przedstawienie 98% szansy na 5% zysk jako „prawie gwarantowany zwrot” może zachęcić do zachowań awersyjnych wobec ryzyka, podczas gdy przedstawienie 2% szansy na 50% stratę jako „rzadkie, ale katastrofalne zdarzenie” może wywołać skłonność do ryzyka.

- Komunikacja ryzyka: Edukuj klientów na temat zniekształceń prawdopodobieństwa. Na przykład podkreśl, jak 10% szansy na 20% stratę (częste w lewarowanych ETF) jest często przeszacowywane, podczas gdy 90% szansy na 2% zysk (np. krótkoterminowe obligacje) jest niedoszacowywane.

Wnioski: Budowanie odporności poprzez świadomość behawioralną

Efekt odbicia zakresu prawdopodobieństwa podkreśla, że zachowania inwestorów nie są statyczne — zmieniają się wraz z poziomami prawdopodobieństwa i kontekstem decyzyjnym. Integrując UXRP w strategie alokacji aktywów, inwestorzy mogą lepiej poruszać się po zmienności rynkowej, unikać błędów poznawczych i dostosowywać portfele zarówno do celów finansowych, jak i rzeczywistości psychologicznej. W erze nieprzewidywalnych zmian makroekonomicznych, zrozumienie tych wzorców behawioralnych to nie tylko przewaga — to konieczność.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Rozmowa z menedżerem inwestycyjnym VanEck: Czy z perspektywy instytucji powinieneś teraz kupić BTC?

Wsparcie w okolicach 78 000 i 70 000 dolarów to dobra okazja do wejścia.

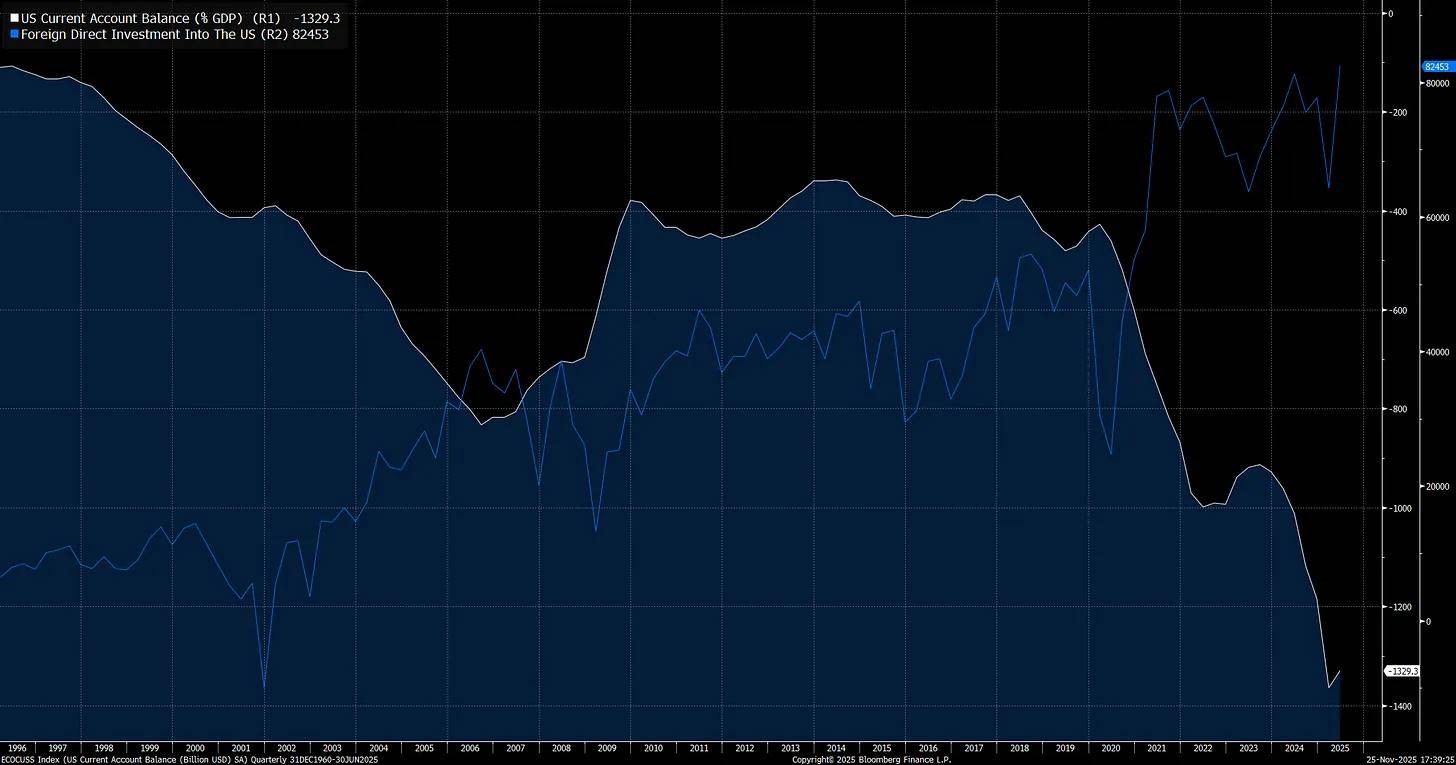

Raport makroekonomiczny: Jak Trump, Fed i handel wywołują największe w historii wahania rynków

Celowe osłabianie dolara, zderzające się z ekstremalnymi nierównowagami transgranicznymi oraz zbyt wysoką wyceną, przygotowuje grunt pod wydarzenie o dużej zmienności.

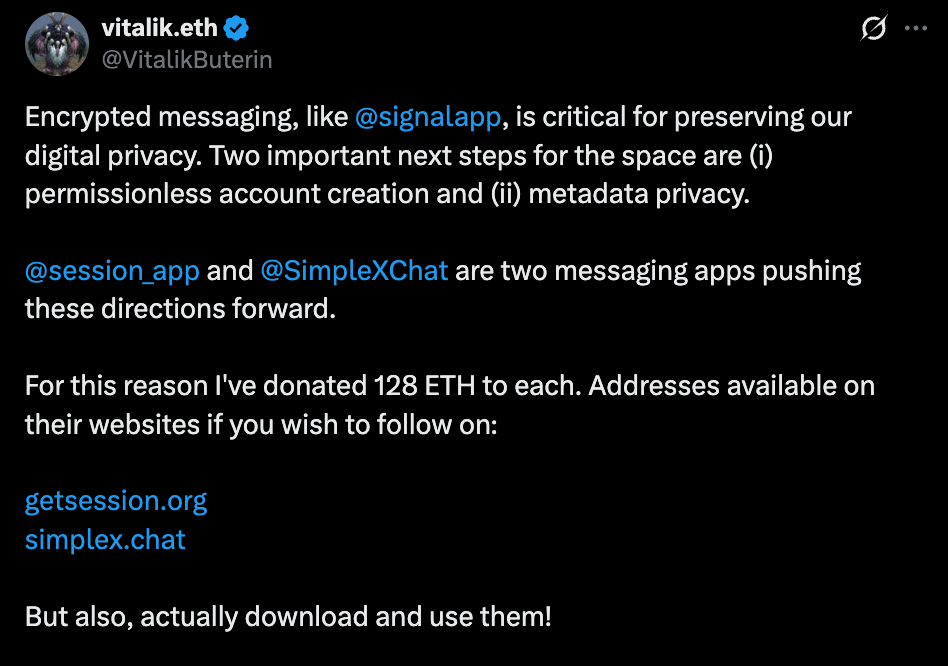

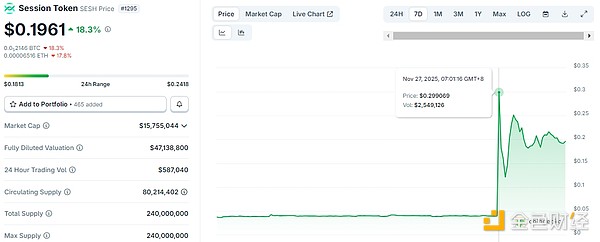

Vitalik przekazał 256 ETH dwóm nieznanym ci aplikacjom do czatowania – na co właściwie stawia?

Wyraźnie zaznaczył, że obie aplikacje nie są doskonałe i że do osiągnięcia prawdziwego doświadczenia użytkownika oraz bezpieczeństwa pozostaje jeszcze długa droga.