Czy MicroStrategy stanie się największą bańką bitcoin? Od 638 000 BTC do prawdy o potencjalnym ryzyku systemowym

Od 2020 roku MicroStrategy stopniowo przekształciło się z firmy programistycznej w największego na świecie korporacyjnego posiadacza bitcoinów. Do tej pory ich portfel osiągnął 638 460 BTC, co stanowi prawie 3% całkowitej podaży w obiegu.

W oczach opinii publicznej wydaje się to być najsilniejszym wyrazem wiary i poparcia dla bitcoina; jednak po głębszej analizie struktury finansowania i logiki rynkowej musimy przyznać: ta firma może być również największym potencjalnym punktem ryzyka na rynku bitcoina.

Od firmy programistycznej do „funduszu bitcoinowego”

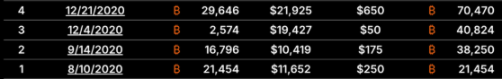

Zakupy bitcoinów przez MicroStrategy rozpoczęły się w 2020 roku, kiedy CEO Michael Saylor określił bitcoina mianem „cyfrowego złota”.

Od tego czasu firma zebrała ponad 8 miliardów dolarów poprzez emisję obligacji, akcji i inne metody, stale zwiększając swoje zasoby bitcoinów.

Średni koszt zakupu wynosi prawie 73 000 dolarów za sztukę, co jest wyższe od obecnej ceny rynkowej.

W istocie MicroStrategy nie jest już tradycyjną firmą programistyczną, lecz wysoko lewarowanym funduszem bitcoinowym.

Cena akcji i bańka wiary

Przed pojawieniem się ETF na bitcoina, akcje MicroStrategy (MSTR) stały się alternatywnym sposobem uzyskania ekspozycji na BTC przez inwestorów:

Inwestorzy kupując MSTR, pośrednio obstawiali bitcoina.

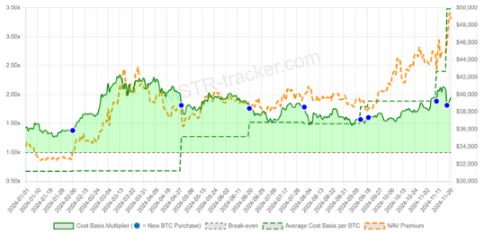

Cena akcji przez długi czas przewyższała wartość netto posiadanych bitcoinów (NAV), a premia sięgała 2–3 razy.

Istnienie tej premii całkowicie zależało od zaufania i entuzjazmu rynku wobec Saylora, a nie od fundamentów firmy.

Gdy tylko zaufanie rynku zostanie zachwiane, premia na akcjach wyparuje, a kanały refinansowania MicroStrategy zostaną natychmiast przerwane.

Ryzyko koncentracji i paradoks ducha bitcoina

Kluczową wartością bitcoina jest decentralizacja, jednak MicroStrategy samodzielnie kontroluje prawie 3% podaży.

To ryzyko koncentracji oznacza, że jeśli firma zostanie zmuszona do sprzedaży z powodu presji zadłużenia lub operacyjnej, rynek stanie w obliczu systemowego wstrząsu.

„Jeśli nawet MicroStrategy może sprzedać, to kto nie sprzeda?” – ten strach może wywołać reakcję łańcuchową, podobną do krachu Mt.Gox czy 3AC.

Dźwignia i odliczanie

Zakupy bitcoinów przez MicroStrategy w dużej mierze opierają się na rolowaniu długu i finansowaniu kapitałowym:

Wraz z sukcesywnym zapadalnością długu po 2026 roku, firma stanie w obliczu ogromnej presji spłaty.

Jeśli rynki kapitałowe przestaną wspierać emisję nowych akcji, sprzedaż bitcoinów stanie się niemal jedyną opcją.

A gdyby rozpoczęła się likwidacja, 638 000 BTC mogłoby bezpośrednio zmiażdżyć płynność rynku i wywołać kaskadową panikę.

Wnioski

Historia MicroStrategy ujawnia paradoks rynku kryptowalut:

Ich ciągłe zakupy nadały bitcoinowi instytucjonalną legitymizację i przyspieszyły globalną adopcję;

Jednocześnie jednak stały się największym ryzykiem koncentracji w całym systemie.

Dziś wszyscy wiwatują na zakupy MicroStrategy, ale jednocześnie wszyscy martwią się o jedno: kiedy przestaną kupować, a nawet zaczną sprzedawać, czy nie staną się czarnym łabędziem, który pogrąży rynek?

Przyszłość bitcoina może nadal być świetlana, ale trzeba przyznać: MicroStrategy nie jest wiecznym zbawcą, może być również zapalnikiem kolejnego kryzysu.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Prognozy cenowe 11/21: BTC, ETH, XRP, BNB, SOL, DOGE, ADA, HYPE, ZEC, BCH

Największe DEX-y Aerodrome i Velodrome zostały zaatakowane poprzez kompromitację front-endu, apelują do użytkowników o unikanie głównych domen

Aerodrome, czołowy DEX na Base, oraz Velodrome, wiodący DEX na Optimism, doświadczyły naruszenia bezpieczeństwa interfejsu front-end wczesnym rankiem w sobotę i zaapelowały do użytkowników o korzystanie ze zdecentralizowanych linków lustrzanych w celu uzyskania dostępu do platform. Naruszenie to nastąpiło prawie dwa lata po podobnym ataku, który unieruchomił ich interfejsy front-end w 2023 roku.