Główne likwidacje prowadzą do zmienności i konsolidacji, często po których następuje wypełnienie dolnych knotów

12 października 2025 roku (09:58 UTC) Crypto Rover zauważył na wykresie składającym się z trzech paneli, że rynki kryptowalut mają tę samą strukturę rynkową po trzech dużych wydarzeniach likwidacyjnych. Ruchy przedstawione na wykresie obejmują: Black Monday (historyczny szczytowy spadek z 55k do 94k, czyli 29 procent), Tariffs 1.0 (132,5k do 87k, czyli 29 procent) oraz Tariffs 2.0 (140k do 110k, czyli 21 procent). Każdy panel przedstawia dzienne świece i wskazuje świecę likwidacyjną, następujący po niej kilkudniowy okres konsolidacji oraz późniejsze wypełnienie dolnego knota. Takie ruchy procentowe opierają się na zakresach cenowych z giełd przedstawionych na zrzutach ekranu Crypto Rover oraz tickerach giełdowych (Binance, Coinbase).

Wolumeny wymuszonych sprzedaży

Wzrost likwidacji datowany na 10-12 października 2025 roku zbiegł się z tym wydarzeniem. Monitory w czasie rzeczywistym (migawki CoinGlass używane w postach społecznościowych) zarejestrowały 24-godzinny wolumen likwidacji na poziomie 597,8 mln USD, z czego zdecydowana większość to pozycje długie, a wcześniejsze systemowe likwidacje w latach 2020 i 2021 osiągały ponad 10 miliardów USD podczas ekstremalnych sesji. Trend zidentyfikowany przez Crypto Rover polega na tym, że skoki wymuszonych sprzedaży pojawiają się podczas wewnątrzdniowej zmienności, po czym następuje konsolidacja przy niskim wolumenie.

W przypadku Tariffs 2.0 (październik 2025), wykres Crypto Rover wskazuje, że cena oscyluje pomiędzy 106k a 125k w ciągu pierwszych 72 godzin po spadku. Profile wolumenu wskazują na malejący wolumen obrotu podczas konsolidacji, co jest zgodne z delewarowaniem i wycofywaniem płynności.

Wypełnienia dolnych knotów podczas ponownych testów

Crypto Rover pokazuje powtarzające się wypełnienia dolnych knotów – cena wraca i odwiedza lokalne minimum knota, aktywując pozostałe zlecenia stop i płynność. Wykres dla Tariffs 2.0 wskazuje na knot na wczesnym etapie roku na poziomie około 105-108k, który może służyć jako krótkoterminowy poziom ponownego testu. Okres analizowany przez Crypto Rover charakteryzuje się wysoką korelacją (r=-0,7) pomiędzy BTC a akcjami w przypadku szoku makroekonomicznego, co potwierdza przyczynową rolę stresu płynnościowego na rynkach krzyżowych.

Zastosowane metryki wyciągane przez traderów z tego schematu

Wniosek z analizy Crypto Rover przekłada się na następujące zasady: traktuj dołek likwidacyjny jako działającą pułapkę płynności; przewiduj 1-2 tygodnie konsolidacji przy niskim wolumenie w zakresie 10-25%; obserwuj wartości ponownych testów knotów w zakresie 3-8% od początkowych dołków konsolidacji. Przepływy wielorybów on-chain oraz głębokość księgi zleceń na giełdach, mapy likwidacji CoinGlass mogą zweryfikować, czy wypełnienie knota jest w toku, czy nie.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Rozmowa z menedżerem inwestycyjnym VanEck: Czy z perspektywy instytucji powinieneś teraz kupić BTC?

Wsparcie w okolicach 78 000 i 70 000 dolarów to dobra okazja do wejścia.

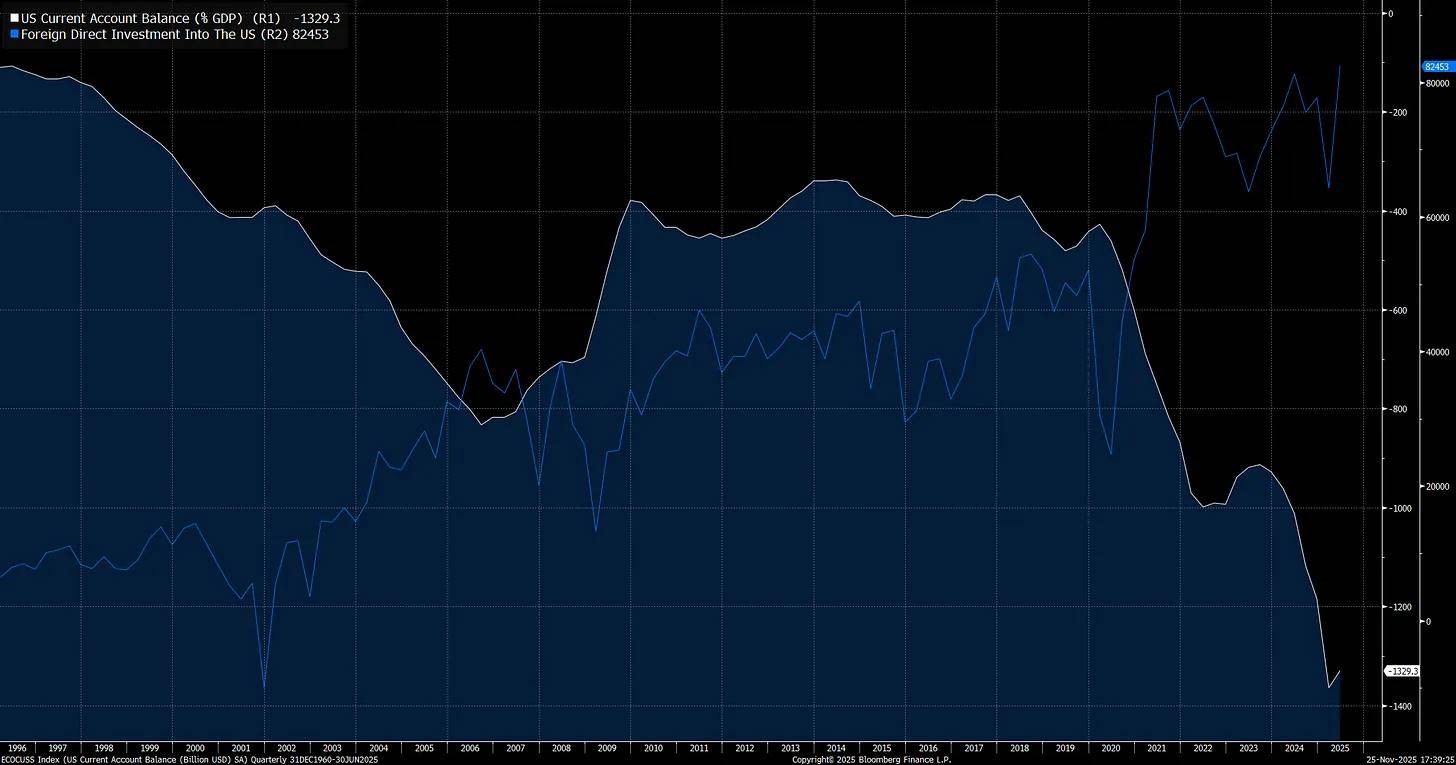

Raport makroekonomiczny: Jak Trump, Fed i handel wywołują największe w historii wahania rynków

Celowe osłabianie dolara, zderzające się z ekstremalnymi nierównowagami transgranicznymi oraz zbyt wysoką wyceną, przygotowuje grunt pod wydarzenie o dużej zmienności.

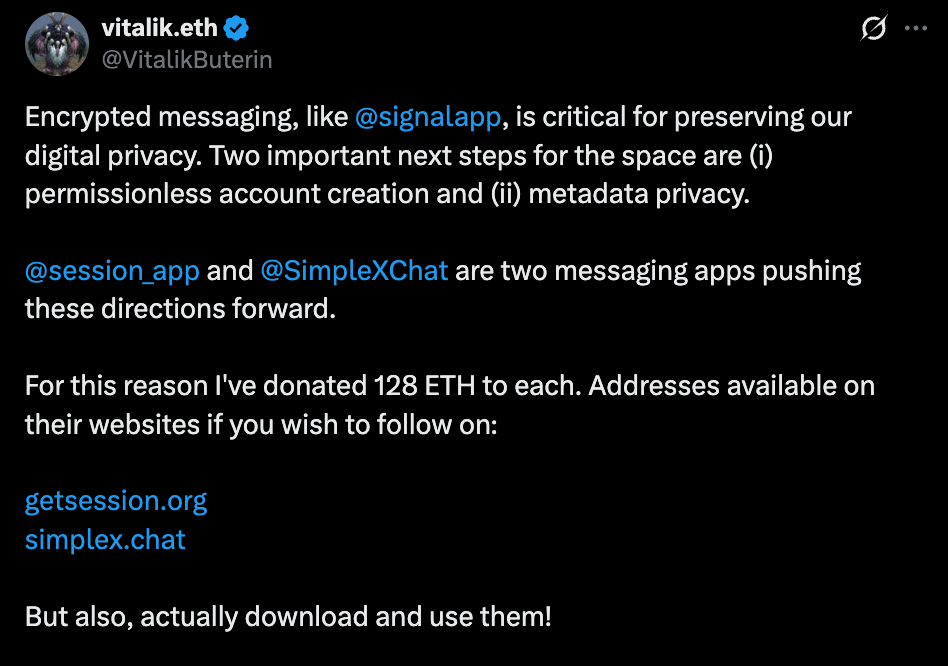

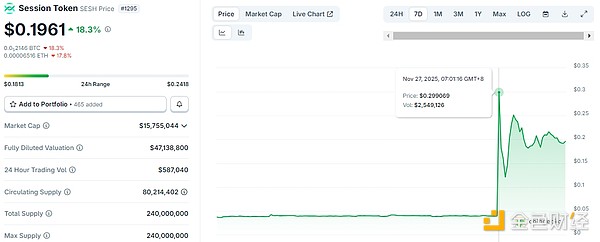

Vitalik przekazał 256 ETH dwóm nieznanym ci aplikacjom do czatowania – na co właściwie stawia?

Wyraźnie zaznaczył, że obie aplikacje nie są doskonałe i że do osiągnięcia prawdziwego doświadczenia użytkownika oraz bezpieczeństwa pozostaje jeszcze długa droga.