Walka o biliony dolarów: Musk kontra Ethereum – kto powinien wygrać?

Nie jest to starcie „osobistego bohatera” z „protokołem technologicznym”, lecz rywalizacja pomiędzy „zyskami z opcji na akcje” a „wskaźnikiem adopcji sieci”.

To nie jest pojedynek „osobistego bohatera” z „protokółem technologicznym”, lecz rywalizacja „zysków z opcji na akcje” z „wskaźnikiem adopcji sieci”.

Autor: Liam Akiba Wright

Tłumaczenie: Saoirse, Foresight News

Kiedy majątek Elona Muska przekroczy granicę biliona dolarów, nie będzie to tylko znak osobistego sukcesu, lecz także zapowiedź wejścia gospodarki w nową erę – w której wpływ jednostki może dorównać suwerennym państwom.

Jako posiadacz bitcoin, postrzegam wizję Satoshiego Nakamoto dotyczącą „zdecentralizowanego bogactwa” i „demokratyzacji finansów” jako plan rozproszenia władzy, który zmniejsza zależność systemów wartości od pojedynczych podmiotów. Jednak wraz z koncentracją kapitału, sztucznej inteligencji i polityki wokół stale rosnącego imperium biznesowego Muska, jego wzrost ujawnia, jak bardzo oddaliliśmy się od tej idei.

Przynależność „wartości” ponownie zmierza ku koncentracji – tyle że tym razem kontrolę sprawują nie rządy czy banki, lecz jednostki, które potrafią przekuć technologię w narzędzie dźwigni.

Niektórzy uważają, że bitcoin jest najczystszą formą własności prywatnej: niepodlegającą konfiskacie, bez granic, całkowicie pod kontrolą jednostki. Z tej perspektywy Satoshi Nakamoto być może nie uznałby „pojawienia się bilionera” za porażkę decentralizacji, lecz raczej za logiczny (choć niezamierzony) rezultat jej rozwoju.

Starannie zaprojektowana „uczta bogactwa” Muska

Do tej pory akcjonariusze Tesli zatwierdzili plan wynagrodzeń – jeśli wszystkie wyznaczone w nim kamienie milowe zostaną osiągnięte, majątek Muska może wzrosnąć do 1 biliona dolarów.

Na dorocznym walnym zgromadzeniu akcjonariuszy Tesli 6 listopada ponad 75% głosujących poparło ten wieloletni plan oparty na opcjach. Wypłata wynagrodzenia w tym planie uzależniona jest od spełnienia jasno określonych warunków: Tesla musi przekroczyć szereg progów operacyjnych i wyceny, w tym osiągnąć kapitalizację rynkową bliską 8,5 biliona dolarów oraz wdrożyć na dużą skalę technologie autonomicznej jazdy i humanoidalnych robotów.

Logika liczbowa stojąca za tym planem Tesli tworzy osobliwy kontrast: ekspozycja kapitałowa pojedynczej osoby może przekroczyć łączną kapitalizację czterech głównych altcoinów (ETH, USDT, XRP i BNB).

Jak przekroczyć linię mety: gra o bogactwo, władzę i politykę

Jeśli wszystkie opcje Muska zostaną przyznane i zrealizowane, a wpływ rozwodnienia akcji i finansowania zostanie pominięty, jego rzeczywisty udział w Tesli może wynieść około 25%.

Przy wycenie Tesli na 8,5 biliona dolarów, same 27% udziałów są warte około 2,295 biliona dolarów. Do połowy 2025 roku wycena SpaceX (amerykańskiej prywatnej firmy kosmicznej założonej przez Muska w 2002 roku) na rynku prywatnym zbliża się do 350 miliardów dolarów, a publiczne optymistyczne prognozy wskazują, że do 2030 roku wycena firmy w sektorze obronnym i szerokopasmowym przekroczy 1 bilion dolarów.

Jeśli chodzi o xAI (firmę AI założoną przez Muska w 2023 roku), plotki o finansowaniu sugerują wycenę w przedziale od 75 do 200 miliardów dolarów. Ogólnie rzecz biorąc, „wypukłość zysków” tego planu opcji głęboko wiąże majątek Muska z kilkoma „zero-jedynkowymi” rezultatami, z których kluczowe to komercjalizacja autonomicznych taksówek (Robotaxi) i humanoidalnych robotów.

Realizacja tych celów zależy nie tylko od technologii, ale także od polityki. Na przykład w Kalifornii Tesla posiada obecnie jedynie „pozwolenie na testy z kierowcą bezpieczeństwa” wydane przez Departament Pojazdów Mechanicznych (DMV), ale nie uzyskała jeszcze „pozwolenia na testy i wdrożenie autonomicznych pojazdów” umożliwiającego komercyjną działalność. Według dokumentów rządowych Kalifornii i doniesień Reutersa, kolejne etapy wdrażania usług przewozowych wymagają osobnej zgody Kalifornijskiej Komisji ds. Usług Publicznych (CPUC).

Jak pokazuje śledztwo opublikowane wcześniej przez Ars Technica, kontrola Narodowej Administracji Bezpieczeństwa Ruchu Drogowego (NHTSA) nad funkcją „pełnej autonomicznej jazdy (FSD)” pozostaje potencjalnym punktem ryzyka, który może przyciągnąć uwagę opinii publicznej.

Racjonalne spojrzenie na „bilionowe wyzwanie” kryptowalut

Obecnie majątek Muska przewyższa kapitalizację rynkową dowolnego pojedynczego altcoina. W świecie kryptowalut tylko bitcoin (z kapitalizacją ponad 2 bilionów dolarów) jest wyżej wyceniany niż jego majątek – a ja pozostaję bardzo optymistyczny wobec bitcoina, wierząc, że jego wyniki będą nadal przewyższać każdy indywidualny portfel inwestycyjny.

Ethereum, druga pod względem kapitalizacji kryptowaluta, w ostatnich miesiącach waha się w przedziale 390 miliardów – 600 miliardów dolarów, obecnie około 400 miliardów dolarów, czyli o około 100 miliardów mniej niż majątek Muska.

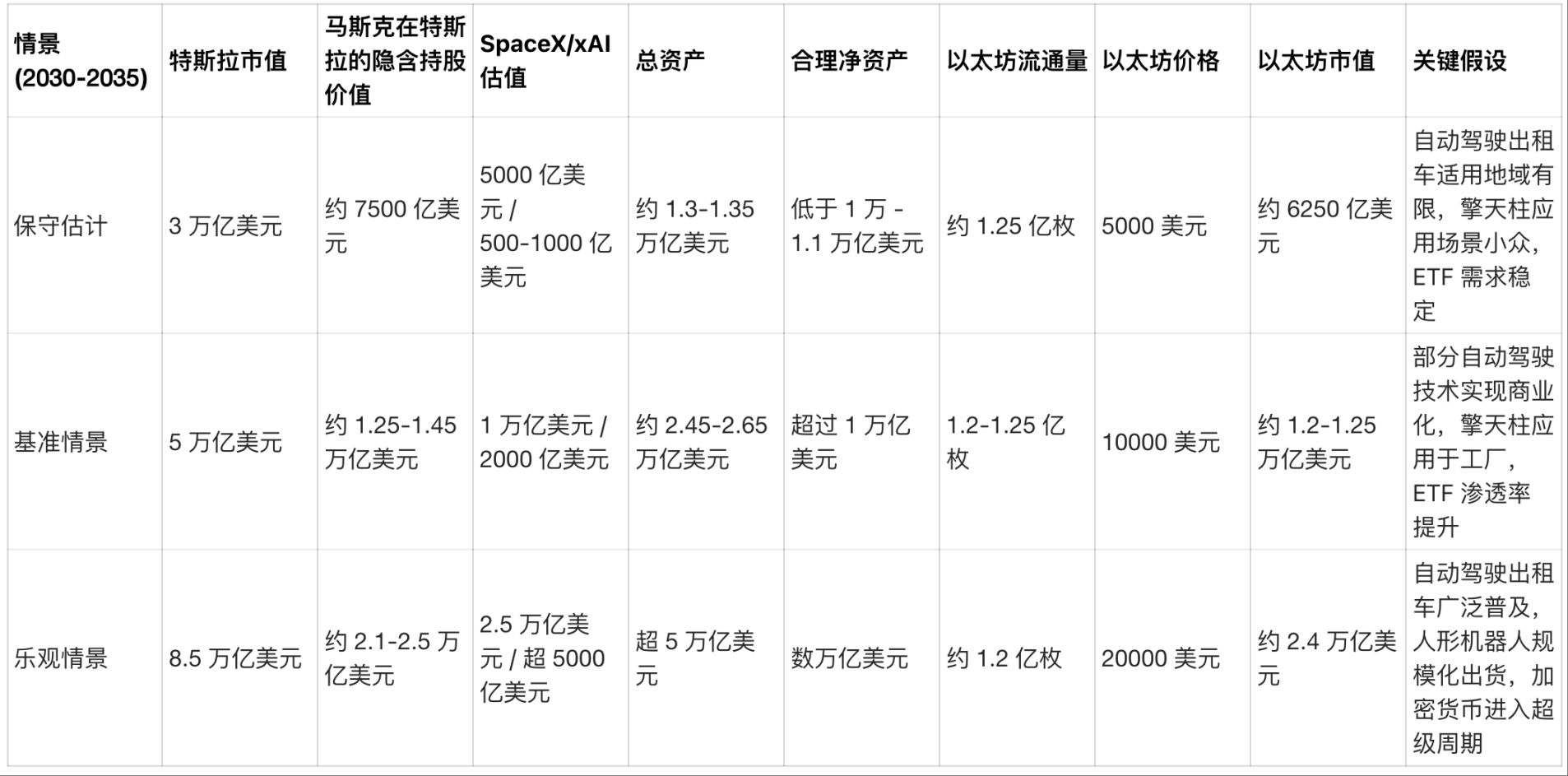

Przeprowadźmy więc podstawową analizę modelową na przyszłość:

Scenariusz konserwatywny:

Jeśli wdrożenie autonomicznej jazdy się opóźni, a humanoidalny robot Optimus pozostanie niszowy, do 2035 roku wycena Tesli może osiągnąć 3 biliony dolarów. Wówczas 25% udziałów Muska w Tesli przyniesie około 750 miliardów dolarów, a dodając wycenę SpaceX na 500 miliardów i xAI na 50-100 miliardów, jego majątek wyniesie około 1,3-1,35 biliona dolarów. Po odjęciu kosztów realizacji opcji, podatków i pożyczek, jego majątek netto będzie nieco poniżej 1 biliona dolarów, a być może nawet nie przekroczy tej granicy.

Dla porównania, jeśli cena ethereum osiągnie 5 000 dolarów przy podaży 125 milionów, kapitalizacja wyniesie tylko około 625 miliardów dolarów.

Scenariusz bazowy:

Jeśli wycena Tesli osiągnie 5 bilionów dolarów, Optimus zostanie wdrożony w fabrykach jako pierwszy, a działalność energetyczna rozwinie się na dużą skalę, wartość udziałów Muska w Tesli wyniesie 1,25-1,45 biliona dolarów. Dodając wycenę SpaceX na 1 bilion i xAI na 200 miliardów, przekroczenie przez niego 1 biliona dolarów majątku stanie się „wynikiem bazowym”.

Nawet jeśli ethereum zbliży się do ceny 10 000 dolarów przy podaży 120-125 milionów, jego kapitalizacja wyniesie tylko około 1,2-1,25 biliona dolarów.

Scenariusz optymistyczny:

Jeśli wycena Tesli osiągnie 8,5 biliona dolarów, autonomiczne taksówki zostaną szeroko wdrożone, a humanoidalne roboty będą produkowane na dużą skalę; jednocześnie wycena SpaceX zbliży się do 2,5 biliona, a xAI przekroczy 500 miliardów, majątek Muska osiągnie poziom „wielu bilionów dolarów”.

To porównanie nie jest pojedynkiem „osobistego bohatera” z „protokółem technologicznym”, lecz rywalizacją „zysków z opcji na akcje” z „wskaźnikiem adopcji sieci”.

Dlatego jeśli ethereum w ciągu najbliższej dekady ma wyprzedzić Muska (i jego aktywa) oraz jako pierwsze przekroczyć wycenę 1 biliona dolarów, przy założeniu, że wycena Tesli nie przekroczy 3 bilionów, jego cena musi przekroczyć 10 000 dolarów.

Wpływ miliarderów i polityka bogactwa

Uważam jednak, że równie ważne są „ramy narracji społecznej” wokół tych liczb.

Badania opublikowane przez Cambridge University Press pokazują, że kult superbogaczy oraz towarzyszące mu idee „elitaryzmu” lub „uzasadnienia systemowego” obniżają poparcie dla redystrybucji bogactwa i progresywnych podatków – efekt ten występuje także wśród osób o niskich dochodach.

Długoterminowe badania w naukach politycznych wykazują, że polityka znacznie częściej odpowiada preferencjom bogatych niż zwykłych obywateli. Oznacza to, że skrajna koncentracja bogactwa może przełożyć się na trwały wpływ polityczny.

Jednocześnie badania ekonomiczne (np. w „Quarterly Journal of Economics” i powiązanej literaturze) wykazują, że kontakt z bogatszymi grupami obniża satysfakcję z życia i zwiększa skłonność do konsumpcji na pokaz i zadłużania się – efekt ten jest szczególnie widoczny wśród osób o najniższych dochodach.

Według sondażu Harris Poll z 2024 roku większość respondentów uważa, że „miliarderzy nie wnoszą wystarczającego wkładu w społeczeństwo”; podobne badania w Wielkiej Brytanii pokazują, że opinia publiczna powszechnie obawia się „nadmiernego wpływu superbogaczy na politykę”.

Nie są to abstrakcyjne opinie o celebrytach, lecz konkretne kanały, przez które „efekt aureoli” miliarderów i narracje medialne wpływają na budżet państwa, wybory i zadłużenie społeczne.

Wyznaczanie granic etycznych z perspektywy skali

Dane magazynu Forbes pokazują, że w 2025 roku liczba miliarderów na świecie osiągnie rekordowe 3 028 osób. Przy światowej populacji około 8,23 miliarda oznacza to, że tylko 1 na 2,7 miliona ludzi zostaje miliarderem.

Obecnie nie ma jeszcze na świecie bilionera. Według UBS globalne bogactwo gospodarstw domowych wynosi 450 bilionów dolarów, a 1 bilion stanowi zaledwie 0,22% tej sumy. Reuters, analizując dane UBS, wskazuje, że mediana majątku dorosłego człowieka na świecie to „kilka tysięcy dolarów”, a ponad 80% dorosłych ma mniej niż 100 000 dolarów.

1 bilion dolarów majątku osobistego odpowiada łącznemu majątkowi netto 100-130 milionów „osób o średnim poziomie bogactwa”. Prawdopodobieństwo przejścia od milionera do miliardera jest już bardzo niskie, a traktowanie „biliona dolarów” jako celu dostępnego dla ogółu społeczeństwa jest ewidentnie nielogiczne.

Wybory polityczne są kluczowym czynnikiem wpływającym na „grupę najbogatszych”. Obecne zasady pozwalają na nieustanny wzrost majątku najbogatszych, a w połączeniu z „preferencyjnym traktowaniem bogatych przez politykę” problemy dostępności dóbr podstawowych (np. mieszkań, opieki zdrowotnej) są często rozwiązywane z opóźnieniem.

Jak pokazuje symulacja ekonomisty Zucmana, cytowana przez Oxfam i opisana w „Washington Post”: nałożenie 2% rocznego podatku celowego na majątek miliarderów pozwoliłoby zebrać około 250 miliardów dolarów rocznie. Środki te można by przeznaczyć na finansowanie dóbr publicznych lub łagodzenie kosztów życia, jednocześnie zmniejszając różnicę między najbogatszymi a resztą społeczeństwa.

W scenariuszach eksperymentalnych, gdy narracja społeczna przesuwa się z „kultu jednostki” na „systemowe rozumienie postępu”, poparcie dla progresywnych podatków znacząco rośnie – co łagodzi efekt uboczny „kultu bogaczy”.

Polityka i percepcja publiczna kształtują wyścig o bilion dolarów

Same te środki nie zmienią logiki wyceny Tesli ani krzywej popytu na kryptowaluty, ale mogą zmienić „zewnętrzne otoczenie” wielkich fortun.

Wewnętrzne problemy zarządzania Teslą również zasługują na uwagę: nie tylko rada nadzorcza, ale i akcjonariusze wycenili i zatwierdzili „wypukłość zysków” opcji – proces ten odpowiada na pewne zarzuty, ale rodzi nowe kontrowersje.

Jeśli organy regulacyjne i służby bezpieczeństwa stanowe skutecznie będą kontrolować „przepływy pieniężne z autonomicznej jazdy, które wspierają ten plan wynagrodzeń”, obecny system nadzoru publicznego będzie pełnił rolę „strażnika” w „opcji na prywatne bogactwo warte biliony dolarów”.

Zgodnie z dokumentami Reutersa i kalifornijskiego DMV, aby Tesla mogła wdrożyć autonomiczne taksówki na dużą skalę na kluczowych rynkach, nadal musi uzyskać „pozwolenie na testy i wdrożenie autonomicznych pojazdów”; jednocześnie kontrola NHTSA wciąż trwa. O tym, czy plan wynagrodzeń zostanie zrealizowany, zdecyduje harmonogram tych zatwierdzeń, a nie konferencje prasowe.

Nie musimy wiwatować ani szydzić z Muska, by jasno dostrzec to porównanie:

Aby kryptowaluty osiągnęły skalę 1-2 bilionów dolarów, potrzebują „adopcji, przepustowości i płynności”; natomiast by założyciel zgromadził majątek przekraczający 1 bilion dolarów, potrzebne są „nieliczne przełomy technologiczne i zgoda regulatorów”.

Można podziwiać skuteczność Muska lub jego innowacje technologiczne, ale nie trzeba promować „kultury kultu bogaczy” – taka kultura osłabia poparcie dla redystrybucji bogactwa i wzmacnia wpływ elit na politykę. Logika jest oczywista, a to, czy kogoś podziwiamy, zależy od indywidualnego wyboru.

Ostatecznie, niezależnie od tego, czy pierwszy przekroczy 1 bilion dolarów osoba, czy sieć, ważniejsze pytanie brzmi: jakiemu systemowi chcemy dać władzę? Temu opartego na osobistych ambicjach, czy temu opartemu na zbiorowej tożsamości i uczestnictwie?

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Robert Kiyosaki ostrzega przed kryzysem, kupuje złoto i bitcoin

Michael Saylor przygotowuje nowy ogromny zakup Bitcoin z wykorzystaniem strategii

Ethereum: Opłaty transakcyjne spadły do 0,067 Gwei

Kryptowaluty rosną po ogłoszeniu przez Trumpa dywidendy w wysokości 2 000 dolarów