A superação do Bitcoin pelo Ethereum como o ativo institucional preferido

- Os ETFs de Ethereum superam os de Bitcoin em 2025, com entradas de US$ 307 milhões contra US$ 81 milhões, impulsionados pelos rendimentos de staking e mecanismos deflacionários. - Instituições compram 4,9% do suprimento de Ethereum, incluindo a compra de US$ 89 milhões em ETH pela BlackRock, sinalizando uma rotação estrutural de capital. - O momentum técnico do Ethereum (cruzamento dourado, acumulação de baleias) contrasta com o modelo estagnado do Bitcoin e a incerteza regulatória. - As atualizações Dencun e a utilidade do DeFi impulsionam a dominância do Ethereum para 57,3%, com analistas projetando US$ 12.000 até o final do ano.

O mercado de criptomoedas em 2025 está testemunhando uma mudança sísmica na alocação de capital institucional, com Ethereum emergindo como a principal classe de ativos em relação ao Bitcoin. Essa realocação é impulsionada pelas vantagens estruturais do Ethereum — rendimentos de staking, mecânica deflacionária e clareza regulatória — combinadas com ventos macroeconômicos favoráveis que estão remodelando o cenário cripto.

Entradas em ETFs e Adoção Institucional: Uma História de Duas Blockchains

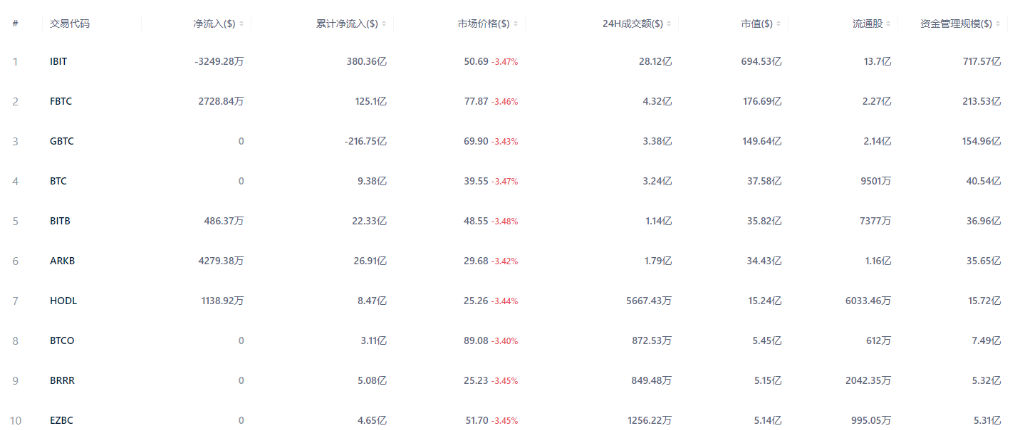

Os ETFs de Ethereum ultrapassaram o Bitcoin em apelo institucional, com ETFs spot de Ethereum atraindo US$ 307,2 milhões em entradas apenas em 27 de agosto, liderados pelo ETHA da BlackRock, que capturou 85% das entradas do dia com US$ 262,23 milhões. Em um período de cinco dias, os ETFs de Ethereum adicionaram US$ 1,83 bilhões, elevando o total de ativos para US$ 30,17 bilhões. Em contraste, os ETFs de Bitcoin registraram US$ 81,3 milhões em entradas no mesmo dia, mas enfrentaram mais de US$ 800 milhões em saídas em agosto, destacando uma rotação mais ampla de capital.

Essa tendência não é transitória. Desde junho de 2025, investidores institucionais compraram 4,9% do suprimento total de Ethereum, combinando 2,6% de empresas de tesouraria de Ethereum e 2,3% de ETFs. A compra de US$ 89,2 milhões em ETH pela BlackRock e a adição de US$ 21,2 milhões pela BitMine ilustram ainda mais essa mudança. Geoff Kendrick, do Standard Chartered, observa que empresas de tesouraria de ether podem possuir 10% de todo o ETH em circulação, com uma meta de preço de US$ 7.500 até o final do ano.

Enquanto isso, o Bitcoin enfrenta dificuldades com seu modelo sem rendimento e incertezas regulatórias. Mais de US$ 1,2 bilhões em saídas de ETFs de Bitcoin no segundo trimestre de 2025 destacam suas desvantagens estruturais em comparação com o framework orientado à utilidade do Ethereum.

Momentum Técnico e Atividade On-Chain: A Vantagem Estrutural do Ethereum

Os indicadores técnicos do Ethereum reforçam seu apelo institucional. A Média Móvel Simples (SMA) de 50 dias está acima da SMA de 200 dias, formando uma linha de tendência de alta conhecida como “golden cross”. Enquanto o RSI (55,57) permanece neutro, a atividade on-chain do Ethereum conta uma história mais forte: as saídas das exchanges superaram os depósitos em 600.000 ETH ao longo de quatro dias, sinalizando acumulação por baleias e instituições. Um vencimento de opções de US$ 5 bilhões enviesado para calls reforça ainda mais o posicionamento otimista.

Os indicadores técnicos do Bitcoin, embora positivos, carecem do momentum do Ethereum. Sua SMA de 50 dias próxima de US$ 113.000 e um padrão de “bull flag” sugerem potencial de alta, mas o MACD (12, 26) mostra sinais mistos, com divergência de baixa à medida que os preços superam o momentum. Dados on-chain revelam atividade de baleias de Bitcoin na Binance, com depósitos médios subindo para 13,5 BTC, mas o modelo deflacionário do Ethereum — queimando 4,5 milhões de ETH desde o EIP-1559 — cria uma escassez ausente na dinâmica de oferta do Bitcoin.

Acumulação Impulsionada por Fatores Macroeconômicos e Rotação de Capital

As atualizações Dencun, que reduziram os custos de Layer 2 em 90%, posicionaram o Ethereum como a plataforma de contratos inteligentes mais escalável. Isso, combinado com rendimentos de staking que variam entre 4-5% ao ano, torna o Ethereum um ativo gerador de rendimento atraente para instituições. A falta de rendimento do Bitcoin e a ambiguidade regulatória — agravada pelas saídas dos ETFs — contrastam fortemente com a infraestrutura de nível institucional do Ethereum.

Dados on-chain também revelam uma movimentação de US$ 1,6 bilhões para Ethereum por baleias e instituições, impulsionada por sua mecânica deflacionária e utilidade nos mercados de DeFi e stablecoins. O domínio de mercado do Ethereum atingiu 57,3% no final de agosto, refletindo uma dispersão mais ampla de capital para longe do Bitcoin. Analistas projetam que o Ethereum pode atingir US$ 12.000 até o final do ano, com altas de curto prazo em US$ 5.500 esperadas à medida que as compras institucionais aceleram.

Conclusão: Um Novo Paradigma na Alocação Institucional em Cripto

O fato de o Ethereum ter superado o Bitcoin como o ativo institucional preferido não é uma tendência passageira, mas sim uma mudança estrutural. Suas entradas superiores em ETFs, rendimentos de staking e modelo deflacionário, aliados à clareza regulatória e momentum técnico, o posicionam como um ativo fundamental no futuro das finanças. À medida que o capital gira do modelo estagnado do Bitcoin para o ecossistema dinâmico do Ethereum, os investidores devem recalibrar seus portfólios para refletir essa nova realidade.

Fonte:

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Resumo matinal | Nasdaq NCT anuncia aquisição estratégica da Starks Network; AllScale conclui rodada seed de 5 milhões de dólares; Quota pública do token WET esgota novamente em instantes

Resumo dos principais eventos de mercado em 8 de dezembro.

O sonho do Bitcoin a 100 mil se desfaz? O mercado entra em incerteza no final do ano

Após cinco anos de exploração e uma avaliação de 1 bilhão de dólares, por que ela “desistiu”?