Um dos sinais de compra: atualização e iteração do método de recompra

A receita real flui para os detentores; o próximo passo é realizar recompras de forma mais inteligente, mantendo a transparência.

A receita real flui para os detentores, o próximo passo é realizar recompras de forma mais inteligente enquanto mantém a transparência.

Autor: @0xINFRA

Tradução: AididiaoJP, Foresight News

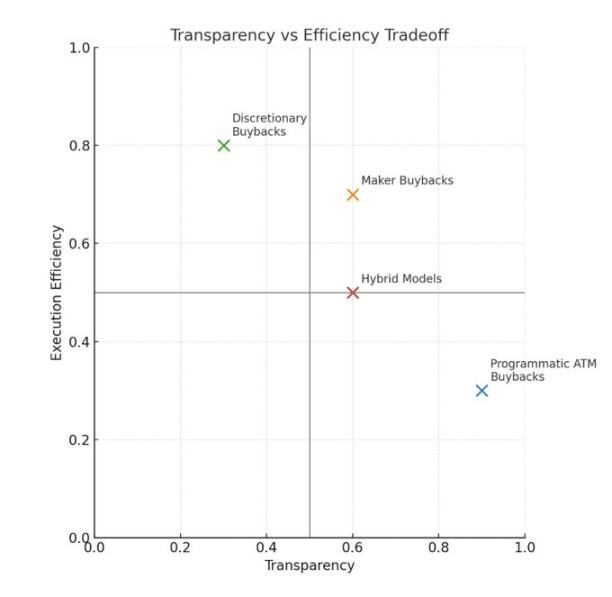

Estamos nos estágios iniciais da acumulação de valor dos tokens. Embora as recompras programáticas a preço de mercado ofereçam transparência e um sinal de consistência, sua característica reflexiva leva a uma ineficiência temporal que vale a pena explorar através de métodos alternativos de execução.

Problema da Reflexividade

Quando o mercado aquece, preço, atividade e taxas aumentam simultaneamente, o que faz com que as recompras programáticas gastem mais recursos em períodos de preços elevados. Por outro lado, quando o mercado esfria, atividade e taxas caem juntas, reduzindo os gastos com recompras em períodos de preços baixos. Isso cria um problema estrutural de timing, concentrando recompras no topo do mercado e deixando pouca força de recompra no fundo.

Reflexividade trazida por TRUMP e recompras líquidas a preço de mercado impulsionadas pelo aumento do volume de negociação

Receptor vs. Provedor: Questão de Execução

A maioria dos planos de recompra existentes atua como receptor, comprando ao aceitar ofertas da liquidez já existente. Esse método é simples e transparente, mas reduz a profundidade do mercado, gera alto slippage e pode impulsionar movimentos de preço em períodos de mercado aquecido. O processo de execução pode ser independente do preço e não precisa se preocupar com o volume negociado.

As recompras como receptor removem liquidez do mercado, geram impacto imediato no preço e realizam compras durante picos de atividade (quando os preços podem estar altos). As recompras do protocolo podem ser independentes do preço, mas ainda devem valorizar a eficiência de execução.

As recompras como provedor oferecem uma alternativa interessante. Exchanges descentralizadas (DEX) podem realizar recompras fornecendo liquidez ao invés de consumi-la. Isso significa aumentar a liquidez na forma de ordens de compra, por exemplo: criando ordens limitadas no livro de ofertas, ou criando posições de market maker concentrado unilateral (um intervalo estreito de um ativo base, executando quando o preço entra nesse intervalo).

O protocolo pode abrir ordens de compra a uma porcentagem fixa abaixo do preço de mercado, com base na receita das últimas 24 horas ou 7 dias, e ajustar essas ordens conforme o mercado se move. Acredito que esse método é especialmente eficaz quando o token a ser recomprado está altamente correlacionado ao capital utilizado, por exemplo: RAY/SOL, cuja volatilidade é menor que RAY/USDC.

Esse método compra tokens diretamente de vendedores potenciais, enquanto aumenta a profundidade da liquidez, ajudando a suavizar movimentos de queda. Para DEXs, recompras como provedor acumulam tokens de forma mais eficiente e ainda melhoram o produto principal.

Suavizando a Curva Reflexiva

Existem algumas maneiras de reduzir o problema de ineficiência temporal do modelo atual:

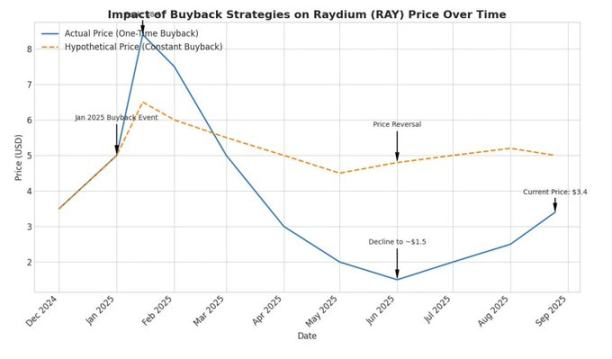

Suavização temporal: usar a receita semanal para recompras e distribuir essas recompras ao longo do próximo ano. Isso cria demanda de compra independente das condições de mercado e elimina parte dos fatores reflexivos. Por exemplo, Raydium destinou cerca de 25 milhões de dólares para recompras em janeiro, que serão distribuídos semanalmente em cerca de 500 mil dólares ao longo do próximo ano, compensando parte das quedas cíclicas causadas por períodos de menor volume e receita.

Mecanismos de gatilho baseados em valor: protocolos como @0xfluid estão explorando modelos de alocação dinâmica. Eles propõem um método baseado em fully diluted valuation, alocando uma porcentagem maior de recompra quando o token é negociado abaixo de certos limites de avaliação. Seu modelo de preço médio ponderado pelo tempo ativa o modo de recompra total quando o preço atual está abaixo da média dos últimos 30 dias.

Esses modelos tentam criar padrões de compra contracíclicos, embora introduzam complexidade e possam gerar efeitos de sinalização de mercado, o que pode levar à percepção de um teto de preço.

Prêmio de Transparência

O argumento mais forte para recompras programáticas a preço de mercado não é a eficiência, mas sim o sinal de transparência e consistência. Uma porcentagem fixa da receita do protocolo é usada diretamente para recomprar tokens, criando uma transferência de valor clara e auditável. Os detentores de tokens podem calcular o valor esperado a ser acumulado, sem depender de decisões discricionárias de entidades centralizadas.

Essa transparência tem um custo. O protocolo abre mão do melhor timing e execução em troca de uma distribuição de valor previsível e sem necessidade de confiança. Considerações regulatórias também favorecem métodos programáticos. Recompras discricionárias podem gerar assimetria de informação, enquanto modelos sistematizados evitam esse problema.

Sinal e Substância

As recompras têm um duplo propósito: retorno real de valor e sinal de consistência. Para muitos protocolos, a função de sinal pode ser mais importante do que o impacto direto no preço, especialmente para projetos de menor escala.

Um plano de recompra de 1 milhão de dólares por mês não impulsionará sozinho o preço do token de um protocolo com market cap de 500 milhões de dólares. Mas demonstra um compromisso concreto de usar receita real do protocolo para criar valor aos detentores de tokens. Isso difere significativamente da pura especulação e da extração de lucros por entidades laboratoriais.

Exemplo hipotético de suavização temporal no preço de mercado

Estrutura Madura

Estamos testemunhando os estágios iniciais da evolução dos protocolos cripto em direção aos princípios financeiros de empresas tradicionais, mas com mercados globais 24/7 e forte capacidade de execução algorítmica, algo que outros setores não conseguem replicar.

Alocadores de capital finalmente começam a avaliar protocolos com base em fundamentos. Podemos estar saindo de um “mercado de limões”. Estamos em um ponto de inflexão inicial e crítico, e as primeiras equipes fortes que se comprometem a devolver valor fundamental aos detentores de tokens devem ser elogiadas. Mas à medida que protocolos como Raydium consideram atualizar seus modelos, é fundamental avaliar os prós e contras de diferentes abordagens.

Vale notar que métodos híbridos são possíveis. O tesouro da Raydium detém cerca de 75 milhões de dólares em ativos não RAY, proporcionando espaço operacional e flexibilidade estratégica para recompras discricionárias em períodos de baixa do mercado. Essa abordagem de balanço patrimonial cria opcionalidade além das recompras sistematizadas. De fato, a Raydium testou um modelo de recompra como provedor discricionário em julho, mas ainda há espaço para melhorias e o processo de iteração está em andamento.

Os protocolos também devem ponderar o custo de oportunidade da alocação de capital frente às necessidades de crescimento futuro. Ter grandes quantidades de ativos de tesouraria não nativos oferece flexibilidade para otimizar entre retorno sistematizado de valor e investimentos estratégicos de crescimento, conforme as condições e oportunidades de mercado.

Os protocolos que experimentam essas estratégias de alocação de capital — seja por execução como provedor, suavização reflexiva ou modelos híbridos sistematizados e discricionários — estão construindo o manual operacional para uma tokenomics madura.

Perspectivas Futuras

A receita real agora flui para os detentores, o que é uma melhoria clara em relação aos ciclos anteriores. O próximo passo é comprar de forma mais inteligente enquanto mantém a transparência, alcançando execução disciplinada.

Ordens de provedor melhoram a profundidade do mercado, a suavização reduz o risco de timing e relatórios claros mantêm a confiança. Cada protocolo escolherá a combinação que melhor se adapta ao seu produto, usuários e regras — desde que as políticas sejam claras e auditáveis, isso é aceitável.

O novo padrão emergente é: priorizar a abordagem de provedor sempre que possível, suavizar ao longo do tempo e, por padrão, relatar publicamente.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

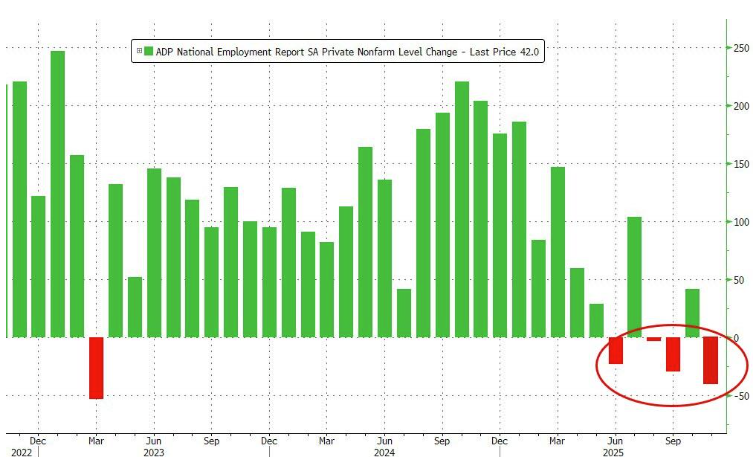

Dados do ADP emitem novo alerta: empresas dos EUA cortam 11 mil empregos por semana

Devido à paralisação do governo, os dados oficiais de emprego foram adiados. Os dados da ADP preencheram a lacuna e revelaram a verdade: no final de outubro, o mercado de trabalho desacelerou, com o setor privado registrando uma redução acumulada de 45 mil postos de trabalho durante todo o mês, representando a maior queda em dois anos e meio.

Análise de Preços de Criptomoedas 11-11: BITCOIN: BTC, ETHEREUM: ETH, SOLANA: SOL, BITTENSOR: TAO, APTOS: APT

O guia mais fácil de entender sobre Fusaka: análise completa da implementação da atualização do Ethereum e seu impacto no ecossistema

A atualização Fusaka, que acontecerá em 3 de dezembro, terá um alcance mais amplo e um impacto mais profundo.