IOSG: Por que a era de "comprar shitcoins de olhos fechados" ficou para trás?

O futuro do mercado de altcoins pode tender para uma "barbellização", com uma extremidade sendo dominada por projetos blue-chip de DeFi e infraestrutura, e a outra composta por altcoins altamente especulativas.

Original Article Title: "IOSG Weekly Brief | Reflexões sobre a Temporada de Shitcoins deste Ciclo #292"

Original Article Author: Jiawei, IOSG Venture

Introdução

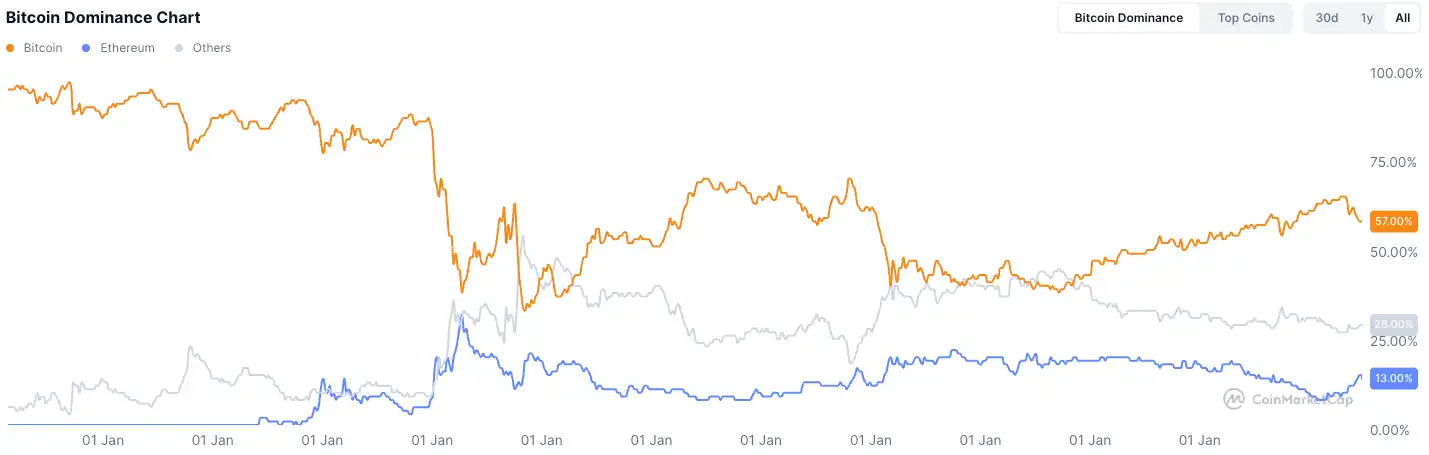

▲ Fonte: CMC

Nos últimos dois anos, o foco do mercado sempre esteve voltado para uma questão: a Temporada de Shitcoins vai voltar?

Comparado à força do Bitcoin e ao processo de institucionalização, o desempenho da grande maioria das shitcoins tem sido fraco. A maioria das shitcoins existentes teve uma queda de 95% em seu valor de mercado em relação ao ciclo anterior, e novas moedas, mesmo cercadas de muitos holofotes, também estão atoladas em dificuldades. O Ethereum também passou por um longo período de baixa emocional até recentemente, quando viu uma recuperação impulsionada por estruturas de negociação como o "Coin-Stock Pattern".

Mesmo com o Bitcoin atingindo novos recordes e o Ethereum se recuperando e estabilizando relativamente, o sentimento geral do mercado em relação às shitcoins permanece baixo. Todo participante do mercado espera que o mercado repita a espetacular corrida de touros épica de 2021.

O autor apresenta aqui um argumento central: a "irrigação em massa" e o bull market generalizado de meses de 2021, com seu ambiente macro e estrutura de mercado, não existem mais — isso não significa que a Temporada de Shitcoins não virá, mas sim que é mais provável que ocorra em um ambiente de bull market lento, com uma forma mais diferenciada.

O Efêmero 2021

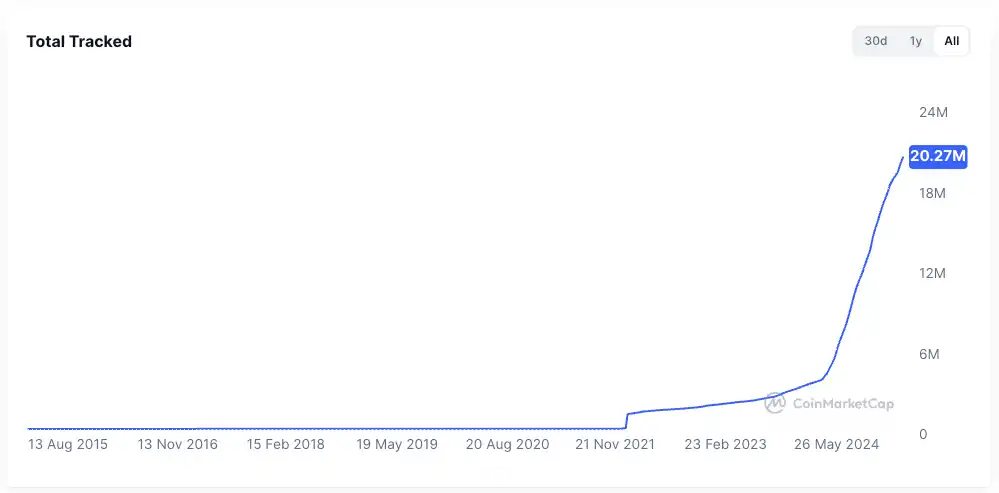

▲ Fonte: rwa.xyz

O ambiente externo do mercado em 2021 foi muito único. Sob a sombra da pandemia de COVID-19, bancos centrais ao redor do mundo estavam imprimindo dinheiro em ritmo sem precedentes e injetando esse capital barato no sistema financeiro, suprimindo o rendimento dos ativos tradicionais, e de repente as pessoas se viram com muito dinheiro em mãos.

Impulsionados pela busca por altos retornos, os fundos começaram a fluir massivamente para ativos de risco, e o mercado cripto tornou-se um destino chave. O ponto mais óbvio é a rápida expansão da emissão de stablecoins, saltando de cerca de 20 bilhões de dólares no final de 2020 para mais de 150 bilhões no final de 2021, um aumento de mais de 7 vezes no ano.

Internamente, na indústria cripto, após o DeFi Summer, a infraestrutura das finanças on-chain estava sendo construída, os conceitos de NFTs e metaverso chegaram ao conhecimento do público, blockchains públicas e soluções de escalabilidade também estavam em estágio de crescimento. Ao mesmo tempo, a oferta de projetos e tokens era relativamente limitada, com alta concentração de atenção.

Usando o DeFi como exemplo, naquela época, o número de projetos blue-chip era limitado, com apenas alguns protocolos como Uniswap, Aave, Compound, Maker representando todo o setor. Os investidores achavam fácil escolher, e o capital era mais facilmente coordenado para impulsionar o setor como um todo.

Esses dois pontos forneceram solo fértil para a altseason de 2021.

Por que "Oportunidades Raramente se Repetem"

Deixando de lado fatores macro, a estrutura do mercado passou por várias mudanças significativas em relação a quatro anos atrás, na opinião do autor:

Rápida expansão da oferta de tokens

▲ Fonte: CMC

O efeito de geração de riqueza em 2021 atraiu grande quantidade de capital para o setor. Nos últimos quatro anos, o entusiasmo do venture capital elevou inadvertidamente a avaliação média dos projetos, a prevalência das economias de airdrop e a propagação viral dos memecoins, tudo isso contribuindo para uma aceleração acentuada na emissão de tokens e aumento das avaliações.

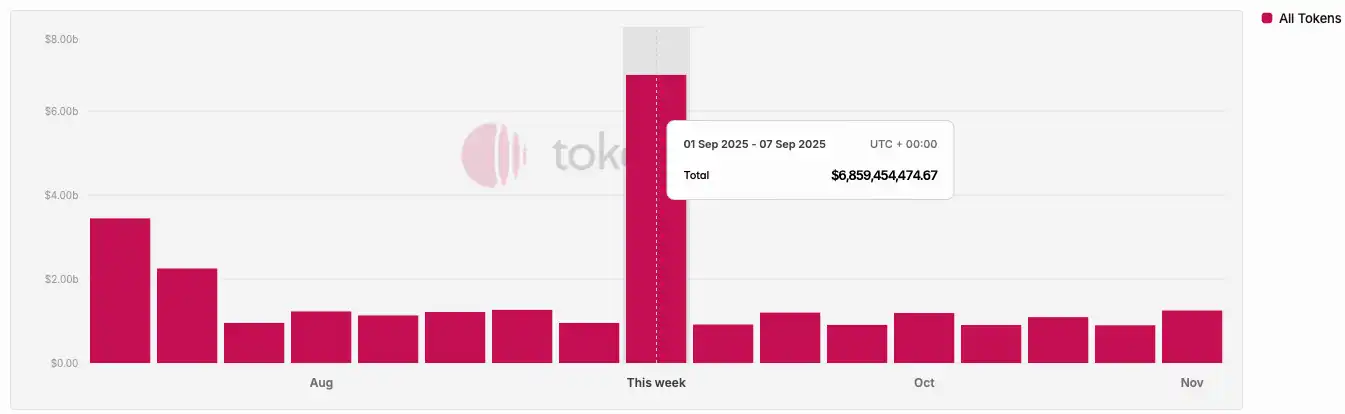

▲ Fonte: Tokenomist

Diferente da maioria dos projetos em 2021, que estavam em estado de alta circulação, os projetos mainstream do mercado atual geralmente enfrentam grande pressão de desbloqueio de tokens, sendo os memecoins uma exceção. Segundo a TokenUnlocks, apenas em 2024-2025, mais de 200 bilhões de dólares em tokens de valor de mercado serão desbloqueados. Este é também o estado atual da indústria neste ciclo, amplamente criticado por seu "alto FDV, baixa circulação".

Dispersão de atenção e liquidez

▲ Fonte: Kaito

Em termos de atenção, a imagem acima captura aleatoriamente a participação mental dos projetos Pre-TGE no Kaito. Entre os 20 principais projetos, podemos identificar não menos que 10 nichos de mercado. Se pedirmos para resumir as principais narrativas do mercado de 2021 em poucas palavras, a maioria provavelmente diria "DeFi, NFT, GameFi/Metaverse". No entanto, nos últimos dois anos, o mercado parece dificultar que possamos reagir e descrever rapidamente em poucas palavras.

Nesse cenário, os fundos mudam rapidamente entre diferentes nichos, e as durações são curtas. A comunidade cripto é sobrecarregada por uma abundância de informações, com vários grupos discutindo temas diferentes. Essa fragmentação de atenção dificulta a coordenação do capital como em 2021. Mesmo que um determinado nicho tenha uma boa alta, é difícil que isso se espalhe para outras áreas, muito menos impulsionar uma tendência de alta generalizada.

Do ponto de vista da liquidez, um fundamento da altseason é o efeito spillover dos fundos de realização de lucros: a liquidez primeiro flui para ativos mainstream como Bitcoin e Ethereum, e depois começa a buscar retornos potenciais mais altos em altcoins. Esse transbordamento e rotação de fundos fornecem suporte de compra sustentado para ativos de cauda longa.

Essa situação aparentemente autoexplicativa é algo que não vimos neste ciclo:

Primeiro, as instituições e ETFs que impulsionam a alta do Bitcoin e Ethereum não vão alocar fundos em altcoins; esses fundos preferem ativos de topo prontos para custódia e produtos regulamentados, o que reforça marginalmente o efeito de rede dos ativos de topo ao invés de elevar o nível geral do mercado.

Segundo, a maioria dos participantes de varejo do mercado talvez nem possua Bitcoin ou Ethereum, mas ficaram profundamente presos em altcoins nos últimos dois anos, sem liquidez excedente.

Falta de Aplicações Inovadoras

Por trás da euforia da alta do mercado em 2021, havia algum suporte. O DeFi trouxe vitalidade renovada ao esgotamento das aplicações blockchain; os NFTs espalharam o efeito criador e de celebridade além do círculo cripto, com expansão incremental de novos usuários e novos casos de uso vindos de fora do círculo (pelo menos essa era a narrativa).

Após quatro anos de iteração técnica e de produto, percebemos que, embora a infraestrutura tenha sido superconstruída, há poucas aplicações que realmente rompem a bolha. Enquanto isso, o mercado está crescendo e se tornando mais pragmático e sóbrio — em meio à fadiga narrativa, o mercado precisa ver crescimento real de usuários e modelos de negócios sustentáveis.

Sem uma entrada contínua de sangue novo para sustentar a oferta de tokens em expansão, o mercado só pode afundar em um vórtice de jogo de soma zero, o que fundamentalmente não fornece a base necessária para um bull market amplo.

Esboçando e Visualizando Esta Altseason

A altseason está chegando, mas não será como a de 2021.

Primeiro, a lógica básica dos fluxos de fundos de realização de lucros e rotação de setores existe. Podemos observar que, após o Bitcoin atingir 100K dólares, o ímpeto de alta de curto prazo enfraquece significativamente, e os fundos começarão a buscar o próximo alvo. O mesmo vale para o Ethereum depois.

Segundo, em um mercado com escassez de liquidez de longo prazo, as altcoins mantidas estão presas, e o capital precisa encontrar uma saída. O Ethereum é um bom exemplo: o fundamento do Ethereum mudou neste ciclo? As aplicações mais quentes, Hyperliquid e pump.fun, não surgiram no Ethereum; o conceito de "computador mundial" também já é antigo.

Escassez de liquidez interna, só resta pedir externamente. Impulsionado pelo DAT, acompanhado pelo aumento de mais de três vezes do ETH, muitas histórias sobre stablecoins e RWA finalmente encontraram a base mais realista.

O autor imagina o seguinte cenário:

Mercado de certeza impulsionado por fundamentos

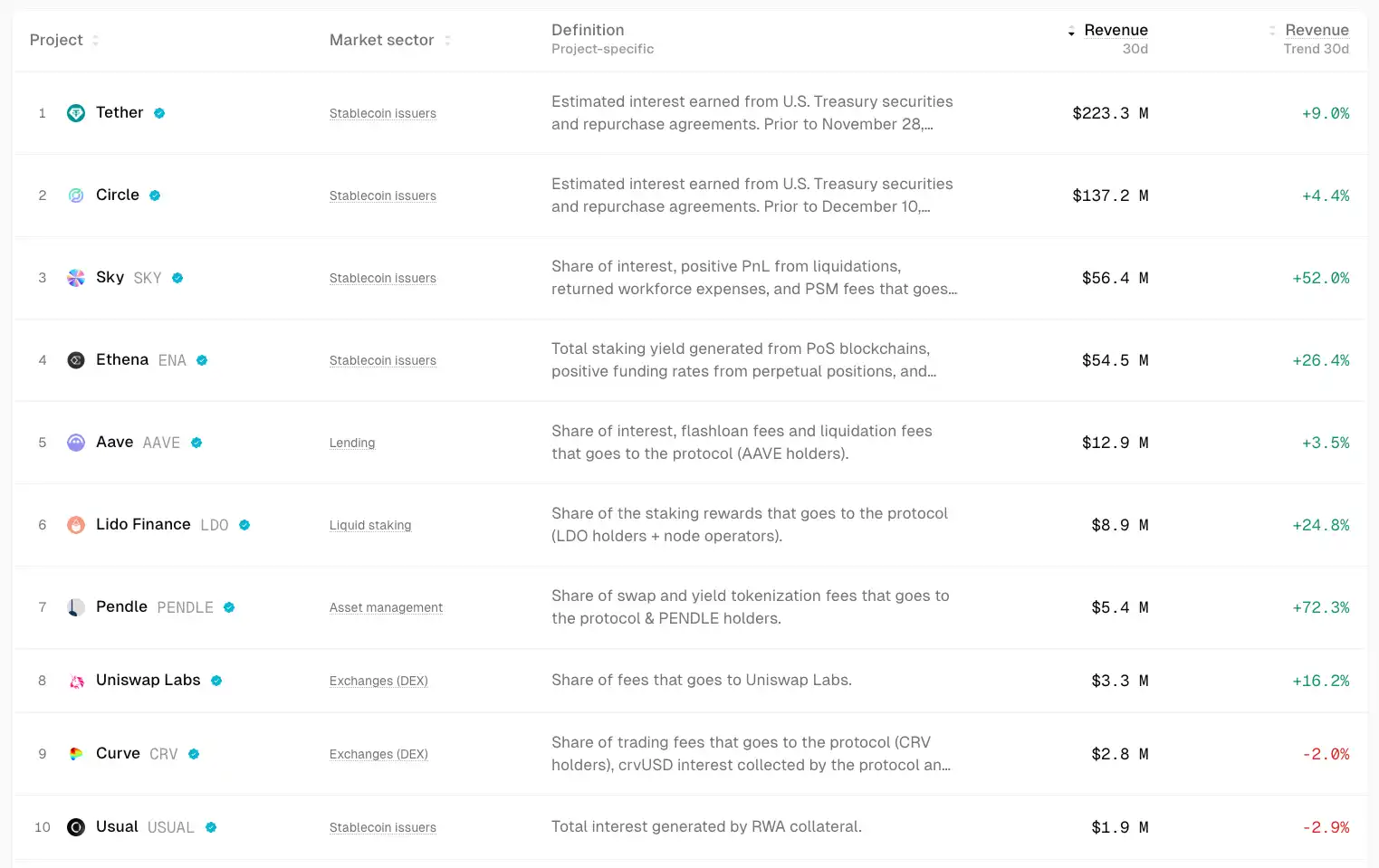

▲ Fonte: TokenTerminal

Em um mercado incerto, os fundos instintivamente buscam certeza.

Os fundos fluirão mais para projetos com fundamentos e PMF, cujo potencial de valorização pode ser limitado, mas são relativamente mais robustos e têm alta certeza. Por exemplo, blue-chips DeFi como Uniswap e Aave, mesmo em um mercado em baixa, ainda mantêm boa resiliência; Ethena, Hyperliquid e Pendle então surgem como estrelas em ascensão neste ciclo.

Catalisadores potenciais podem incluir ações de governança, como abertura de fee switch e outros.

Esses projetos compartilham a característica de gerar fluxo de caixa significativo, e seus produtos já foram adequadamente validados pelo mercado.

Oportunidade de Beta de Ativo Forte

Quando um líder de mercado (como ETH) começa a subir, fundos que perderam essa alta ou buscam maior alavancagem procurarão "ativos proxy" altamente correlacionados para obter retornos Beta. Por exemplo, UNI, ETHFI, ENS, entre outros. Eles podem amplificar a volatilidade do ETH, mas podem ter sustentabilidade relativamente menor.

Reprecificação de antigos setores sob adoção mainstream

Da compra institucional de Bitcoin, ETFs, até modelos DAT, a principal narrativa deste ciclo é a adoção das finanças tradicionais. Se o crescimento das stablecoins acelerar, supondo um crescimento de 4x para atingir 1 trilhão de dólares, esses fundos provavelmente fluirão parcialmente para o DeFi, impulsionando uma reprecificação de seu valor no mercado. A transição de produtos financeiros nativos cripto para o escopo das finanças tradicionais irá remodelar o framework de avaliação dos blue-chips DeFi.

Hype localizado de ecossistemas

▲ Fonte: DeFiLlama

Devido ao seu alto nível de discussão, aderência de usuários e convergência de fundos incrementais, o HyperEVM pode experimentar algumas semanas a meses de efeito de riqueza e Alpha no ciclo de crescimento dos projetos do ecossistema.

Discrepância de avaliação de projetos de celebridades

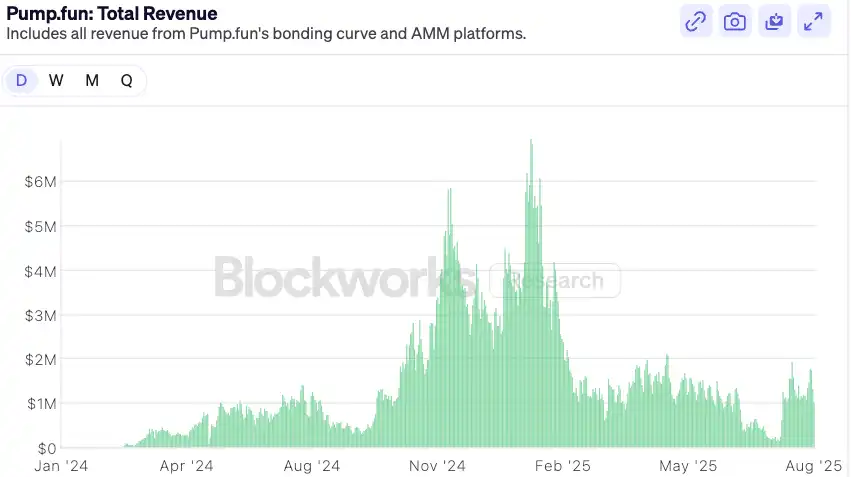

▲ Fonte: Blockworks

Usando pump.fun como exemplo, após o hype do lançamento da moeda diminuir, a avaliação retorna a uma faixa conservadora e surgem discrepâncias de mercado; se os fundamentos continuarem mostrando forte impulso, pode haver oportunidade de recuperação. No médio prazo, pump.fun, como líder no setor de memes e também com receita como suporte fundamental e mecanismo de recompra, pode superar a maioria dos principais projetos de meme.

Conclusão

A era de comprar cegamente durante a temporada de memes de 2021 agora é história. O ambiente de mercado está se tornando relativamente mais maduro e diferenciado — o mercado está sempre certo, e como investidores, só podemos nos adaptar continuamente a essa mudança.

Além do exposto, o autor também faz algumas previsões como conclusão:

Após a entrada das instituições financeiras tradicionais no mundo cripto, sua lógica de alocação de capital é completamente diferente da dos investidores de varejo — elas precisam de fluxos de caixa explicáveis e modelos de avaliação comparáveis. Essa lógica de alocação beneficia diretamente a expansão e crescimento do DeFi no próximo ciclo. Protocolos DeFi, para atrair fundos institucionais, serão mais proativos na distribuição de taxas, recompras ou designs com dividendos nos próximos 6–12 meses.

No futuro, a lógica de avaliação baseada apenas em TVL mudará para lógica de distribuição de fluxo de caixa. Podemos ver alguns produtos institucionais DeFi lançados recentemente, como o Horizon da Aave, permitindo que títulos do Tesouro dos EUA tokenizados e fundos institucionais sejam usados como garantia para empréstimos de stablecoins.

Com a crescente complexidade do ambiente macro de taxas de juros e a demanda do setor financeiro tradicional por rendimentos on-chain, infraestruturas padronizadas e produtizadas de receita se tornarão joias: derivativos de taxa de juros (como Pendle), plataformas de produtos estruturados (como Ethena) e agregadores de rendimento serão beneficiados.

Um risco que os protocolos DeFi enfrentam é que instituições tradicionais usem sua marca, conformidade e vantagens de distribuição para lançar seus próprios produtos "jardim murado" regulamentados que competem com o DeFi existente. Isso pode ser visto no Tempo, uma blockchain lançada pela Paradigm e Stripe.

O futuro mercado de altcoins pode tender à "barbellização", com a liquidez fluindo para dois extremos: de um lado, blue-chips DeFi e infraestrutura. Esses projetos têm fluxo de caixa, efeitos de rede e reconhecimento institucional, absorvendo a maioria dos fundos que buscam valorização estável. Do outro lado, estão os chips de pura preferência por risco — memecoins e narrativas de curto prazo. Esses ativos não carregam nenhuma narrativa fundamental, mas servem como ferramentas especulativas de alta liquidez e baixo acesso, atendendo à demanda do mercado por risco e retorno extremos. Projetos intermediários, com algum produto mas barreiras baixas e narrativas fracas, se suas estruturas de liquidez não melhorarem, podem acabar em uma posição de mercado desconfortável.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Interpretando o Leilão Holandês da ZAMA: Como Aproveitar a Última Oportunidade de Interação?

A ZAMA lançará um Leilão de Lances Fechados baseado em Criptografia Homomórfica Total no dia 12 de janeiro para vender 10% dos tokens, garantindo uma distribuição justa sem frontrunning ou bots.

Como obter um rendimento anualizado de 40% através de arbitragem na Polymarket?

Ao exibir operações reais de arbitragem estruturada, fornece uma referência clara para a concorrência cada vez mais acirrada de arbitragem no mercado de previsões.

Análise do leilão holandês público da ZAMA: como aproveitar a última oportunidade de interação?

A ZAMA lançará em 12 de janeiro um leilão holandês selado baseado em criptografia totalmente homomórfica, vendendo 10% dos tokens para garantir uma distribuição justa, sem frontrunning e sem bots.

O Standard Chartered Bank reduz sua previsão de preço do Bitcoin para 2025 para US$ 100.000.