A política monetária do Federal Reserve perde sua eficácia em um mercado com distorções de liquidez?

O risco macroeconômico decisivo não é mais a inflação, mas sim a "fadiga institucional".

O risco macroeconômico decisivo já não é mais a inflação, mas sim a “fadiga institucional”.

Autor: arndxt

Tradução: AididiaoJP, Foresight News

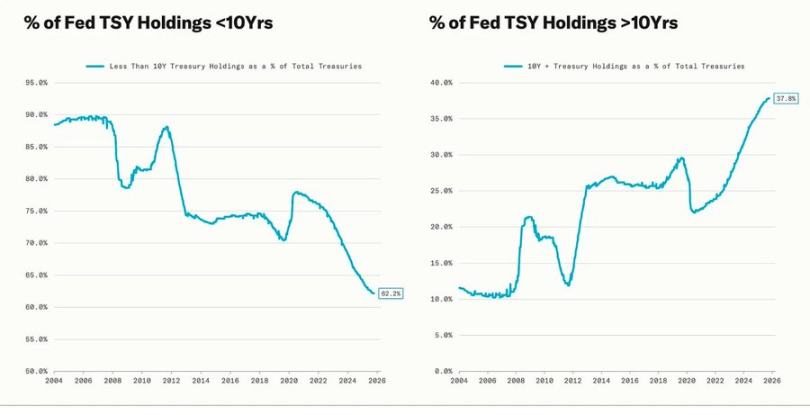

As várias quedas acentuadas no mercado cripto coincidiram precisamente com as fases de “afrouxamento quantitativo” do Federal Reserve. Durante esse período, o Fed deliberadamente reduziu os rendimentos de longo prazo ao estender o prazo de seus ativos (essa série de políticas inclui a “Operação Twist” e as rodadas de afrouxamento quantitativo QE2/QE3).

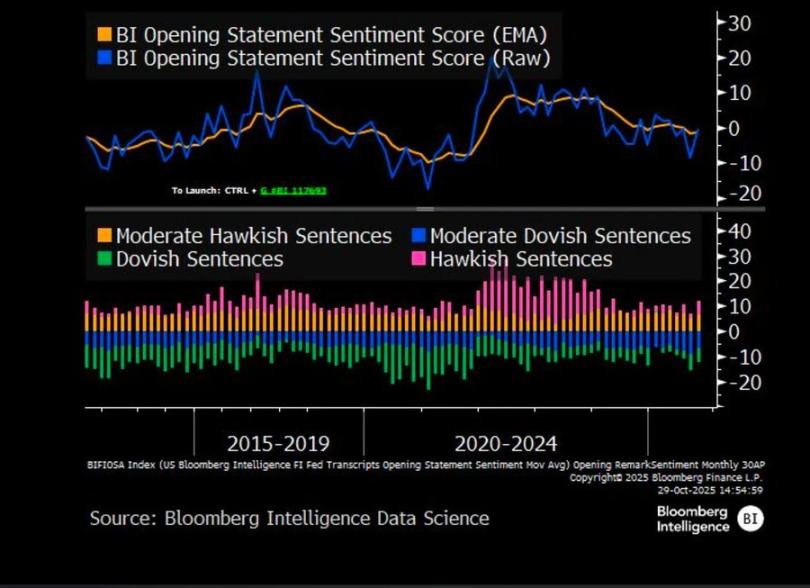

Powell afirmou que atualmente estamos em uma situação de informação incompleta e perspectivas nebulosas, tomando decisões lentas e cheias de riscos. Isso vai além do próprio Federal Reserve, descrevendo com precisão o cenário econômico global atual. Formuladores de políticas, empresas e investidores avançam como se estivessem em condições de visibilidade extremamente baixa, dependendo apenas de reflexos de liquidez e incentivos de curto prazo para encontrar direção.

Estamos em um novo ambiente de políticas, caracterizado por: incerteza, confiança frágil e mercados distorcidos pela liquidez.

O “corte de juros hawkish” do Federal Reserve

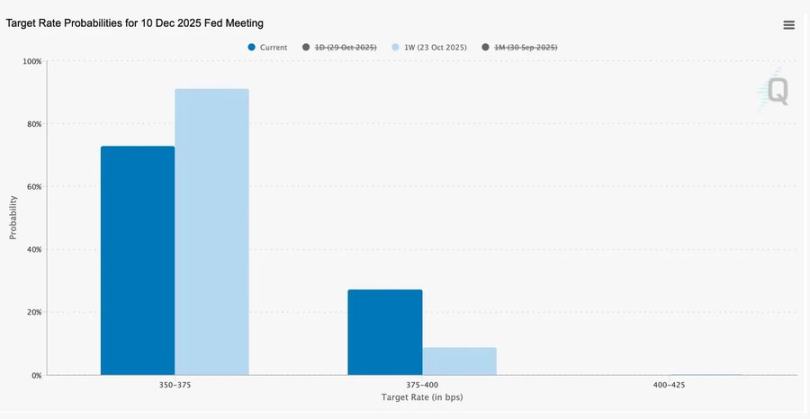

O corte de juros de “gestão de risco”, reduzindo o intervalo de 3,75%–4,00% em 25 pontos-base, não teve como objetivo principal liberar liquidez, mas sim garantir mais flexibilidade de política para o futuro.

Diante de duas opiniões opostas, Powell enviou uma mensagem clara ao mercado: desacelerar as ações, pois a visibilidade desapareceu.

A interrupção dos dados econômicos causada pelo shutdown do governo colocou o Federal Reserve em uma situação de extrema incerteza. A dica de Powell aos traders não poderia ser mais clara: não considerem o corte de juros em dezembro como garantido. Após absorver essa mudança de postura — de “dependente de dados” para “falta de dados” —, o mercado reduziu significativamente as expectativas de corte de juros, levando a uma curva de rendimento de curto prazo mais plana.

2025: O “jogo voraz” da liquidez

As repetidas ações de resgate dos bancos centrais já institucionalizaram o comportamento especulativo. Agora, o desempenho dos ativos não é mais determinado pela eficiência produtiva, mas sim pela liquidez. Esse mecanismo continua inflando as avaliações dos ativos, mesmo com o crédito da economia real enfraquecido.

A discussão se aprofunda para uma análise mais profunda da estrutura do sistema financeiro atual, principalmente em três pontos: concentração de investimentos passivos, reflexividade algorítmica e o frenesi de opções por parte dos investidores de varejo:

Os fluxos de fundos passivos e os fundos quantitativos dominam a liquidez do mercado; a volatilidade agora é determinada pelas posições de capital, não mais pelos fundamentos econômicos.

O grande volume de compras de opções de compra por investidores de varejo e o consequente “gamma squeeze” criaram impulsos artificiais de alta de preços em setores como as “ações meme”; ao mesmo tempo, o capital institucional se concentra em poucas ações líderes, tornando o mercado cada vez mais restrito a esses líderes.

O apresentador de podcast chama isso de “jogo voraz financeiro”, onde a desigualdade estrutural e a reflexividade das políticas forçam os pequenos investidores a um “sobrevivencialismo” especulativo.

Nota: Gamma squeeze é um ciclo auto-realizável nos mercados financeiros, onde a compra massiva de opções força a alta dos preços das ações.

2026: O boom e os riscos dos gastos de capital

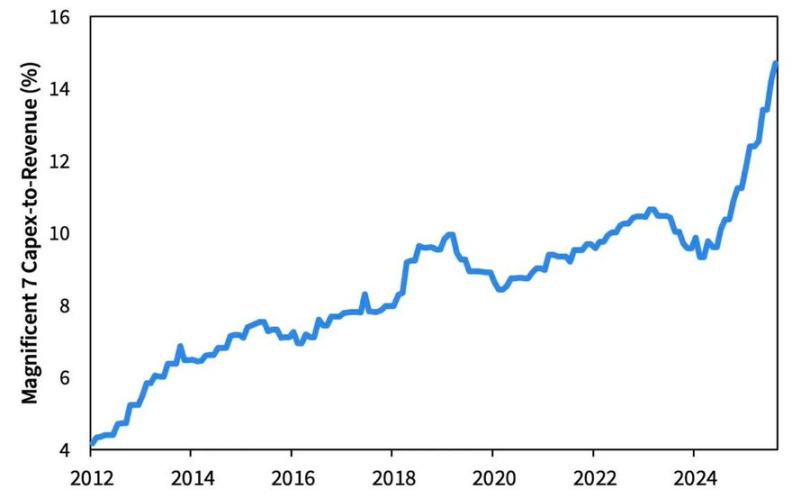

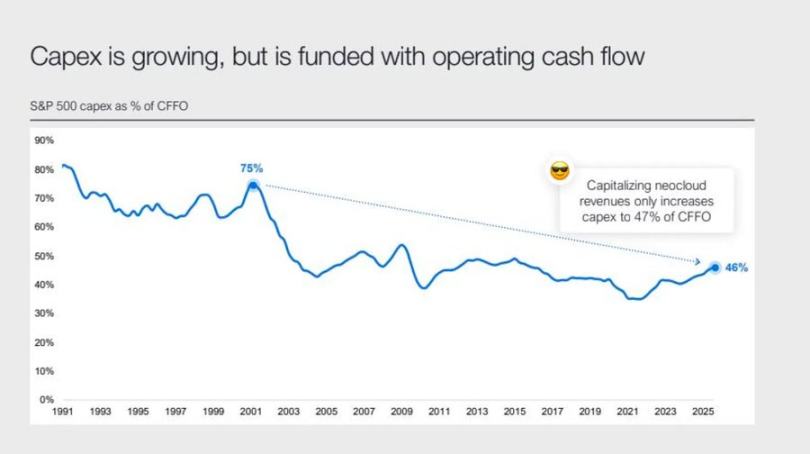

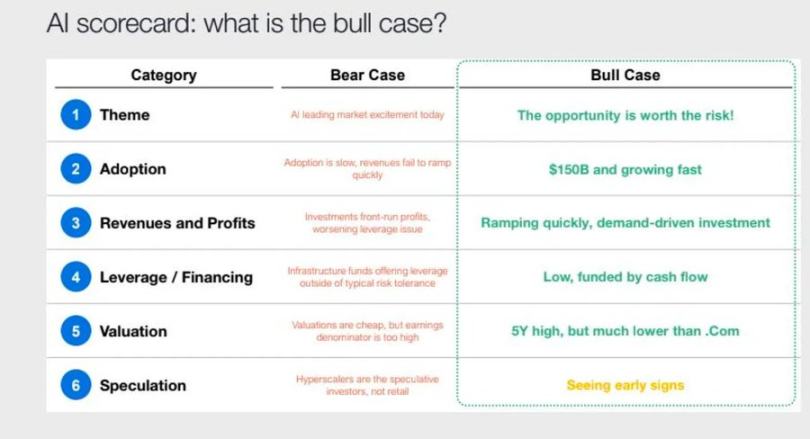

A onda de gastos de capital impulsionada pela inteligência artificial faz parecer que as gigantes de tecnologia entraram em um processo de industrialização no final do ciclo. No momento, isso é sustentado pela liquidez, mas no futuro será altamente sensível ao nível de alavancagem.

Embora os lucros corporativos ainda sejam impressionantes, uma transformação histórica está ocorrendo em sua base: as grandes empresas de tecnologia estão passando de “máquinas de imprimir dinheiro” com poucos ativos para operadoras de infraestrutura com altos gastos de capital.

Esse boom de construção impulsionado por IA e data centers começou sendo financiado pelo fluxo de caixa próprio das empresas, mas agora depende da emissão recorde de dívidas (por exemplo, os 25 bilhões de dólares em títulos da Meta, que tiveram excesso de demanda).

Essa transformação significa que as empresas enfrentarão compressão de margens de lucro, aumento das despesas de depreciação e, eventualmente, poderão sofrer pressão para refinanciar — talvez plantando as sementes para a próxima virada do ciclo de crédito.

Confiança, desigualdade e ciclos de políticas

As políticas de resgate contínuo aos maiores participantes do mercado intensificam a concentração de riqueza e prejudicam a integridade do mercado. A operação coordenada entre o Federal Reserve e o Tesouro, mudando do aperto quantitativo para a compra de títulos do Tesouro, reforça ainda mais essa tendência, garantindo ampla liquidez para o topo, enquanto as famílias comuns lutam sob a dupla pressão de salários estagnados e aumento da alavancagem.

Hoje, o risco macroeconômico decisivo já não é mais a inflação, mas sim a “fadiga institucional”. O mercado ainda parece próspero na superfície, mas a crença das pessoas na justiça e transparência do mercado está se deteriorando — e esse é o verdadeiro ponto fraco sistêmico dos anos 2020.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Banco da Inglaterra acelera regulamentação de stablecoins em parceria com os EUA

Zcash dispara 1000% enquanto as moedas de privacidade ganham destaque

Consolidação da Sui se estreita enquanto risco de movimento de 60% aumenta

Paradigm é supostamente o maior detentor de HYPE, análise revela a verdade

A análise on-chain confirma que a Paradigm é a maior detentora de HYPE, controlando mais de 19 milhões de tokens no valor de US$763 milhões.