O “touro mais otimista de Wall Street”, JPMorgan: Superciclo de IA impulsiona, S&P 500 pode ultrapassar 8.000 pontos em 2026

O principal motor por trás desse otimismo é o superciclo da IA e a resiliência da economia dos Estados Unidos.

O principal motor por trás dessa expectativa otimista é o superciclo de IA e a resiliência da economia dos Estados Unidos.

Autor: Zhang Yaqi

Fonte: Wallstreetcn

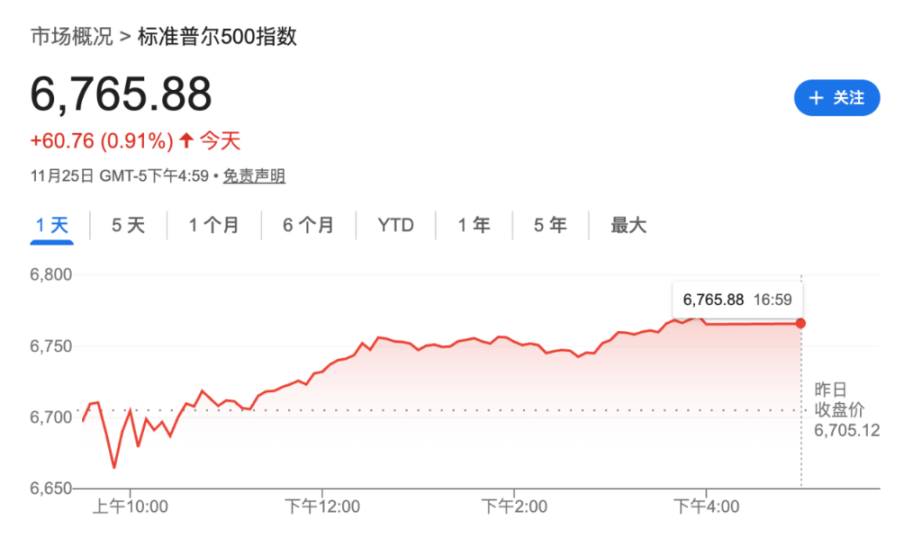

JPMorgan divulgou sua mais recente perspectiva para o mercado de ações dos EUA em 2026, apresentando uma das previsões mais otimistas de Wall Street até agora, sugerindo que, sob certas condições, o índice S&P 500 pode ultrapassar a marca de 8.000 pontos. O banco acredita firmemente que, impulsionados pelo superciclo de inteligência artificial (IA) e por uma economia resiliente, os Estados Unidos continuarão a ser o motor do crescimento global.

A equipe de estrategistas liderada por Dubravko Lakos-Bujas definiu uma meta básica de 7.500 pontos para o índice S&P 500 no final de 2026. Essa previsão se baseia na expectativa de que o Federal Reserve realize dois cortes de juros no início do ano e, em seguida, pause suas ações, prevendo que os lucros corporativos terão um crescimento acima da tendência de 13% a 15% "pelo menos nos próximos dois anos".

No entanto, JPMorgan delineou um espaço de imaginação ainda maior para o mercado. Os estrategistas enfatizaram no relatório: "Se o Federal Reserve flexibilizar ainda mais a política devido à melhora na dinâmica da inflação, esperamos um potencial de alta ainda maior, com o índice S&P 500 ultrapassando 8.000 pontos em 2026." Essa visão destaca o banco na competição de previsões em Wall Street, superando a meta anterior de 8.000 pontos definida pelo Deutsche Bank e estabelecendo um novo patamar.

Essa previsão extremamente otimista baseia-se em uma forte confiança na "excepcionalidade americana". JPMorgan acredita que a resiliência da economia dos EUA e a contínua fermentação do superciclo de IA farão com que o país continue sendo "o motor do crescimento mundial" no próximo ano, fornecendo assim um forte suporte fundamental para o mercado de ações.

O superciclo de IA é o motor principal

JPMorgan acredita que o atual superciclo impulsionado pela IA é o núcleo de sua perspectiva otimista.

Os estrategistas apontam que esse ciclo já impulsionou gastos de capital recordes, rápida expansão dos lucros e criou uma concentração de mercado "sem precedentes" para ações beneficiadas pela IA e empresas de crescimento de alta qualidade. O relatório define essas empresas de alta qualidade como aquelas com margens de lucro fortes, crescimento robusto de fluxo de caixa, rigoroso retorno de capital e baixo risco de crédito. Essa transformação estrutural impulsionada pela tecnologia está remodelando o cenário do mercado.

Em relação às preocupações dos investidores sobre a avaliação excessiva das ações relacionadas à IA, JPMorgan apresentou uma defesa. O relatório reconhece que o índice preço/lucro futuro das 30 principais ações de IA já atingiu 30 vezes, mas enfatiza que essas empresas, em comparação com os outros componentes do S&P 470, que têm um P/L de 19 vezes, oferecem "maior visibilidade de lucros, maior poder de precificação, menor alavancagem de balanço e um histórico consistente de retorno de capital aos acionistas".

Além disso, em relação à questão dos gastos de capital, que uma vez provocou uma correção no mercado, o banco prevê que os gastos de capital das 30 principais ações de IA crescerão 34% no próximo ano. Os estrategistas acrescentaram que o sentimento de "medo de se tornar obsoleto" (Fear of becoming obsolete, FOBO) está impulsionando empresas e governos a investir fortemente nessa tecnologia, e esse impulso está se espalhando dos setores de tecnologia e utilidades para bancos, saúde e logística, ampliando assim o escopo dos investimentos em IA.

Mercado "winner takes all" e volatilidade potencial

Apesar das perspectivas promissoras, JPMorgan também apontou uma desvantagem. Os estrategistas afirmam que esse crescimento impulsionado pela IA está ocorrendo em uma "economia de bifurcação em K", criando assim um mercado "winner takes all" (o vencedor leva tudo). Isso significa que algumas empresas terão enorme sucesso, enquanto outras podem ficar para trás.

O relatório alerta:

"Nesse ambiente, como vimos este ano e recentemente, os indicadores amplos de sentimento do mercado ainda podem ser suscetíveis a volatilidade acentuada."

Eles acreditam que a estrutura do mercado em 2026 não será muito diferente de 2025, com as ações dominantes apresentando extrema concentração e níveis recordes de aglomeração.

Além do tema dominante de IA, JPMorgan também destacou outras áreas de investimento dignas de atenção, incluindo ações globais de recursos estratégicos como terras raras e urânio, que devem continuar crescendo. A desregulamentação deve trazer novo impulso para os setores financeiro, cadeia de suprimentos imobiliária e energia, enquanto a redução regulatória pode ajudar a promover o crescimento e cortar déficits. Ao mesmo tempo, ações sensíveis a tarifas e comércio também podem oferecer algumas "oportunidades táticas".

Na alocação setorial, JPMorgan mantém uma classificação overweight para tecnologia, mídia e telecomunicações (TMT), utilidades e defesa, e espera que os setores bancário e farmacêutico superem ainda mais o mercado. O banco mantém uma visão neutra para os setores financeiro e de saúde mais amplos. Os estrategistas também acrescentaram que o potencial de crescimento dos lucros relacionado à desregulamentação e ao aumento da produtividade da IA ainda está "subestimado" pelos investidores.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Previsão de Tendências Cripto da Forbes para 2026: O que vem depois da redução da volatilidade?

Frenesi das stablecoins, financeirização do Bitcoin e fluxos de capitais transfronteiriços: o setor está acelerando sua reestruturação.

Sob o novo padrão, ETFs Shanzhai estão sendo lançados em massa: Completando uma década da jornada do Bitcoin em apenas seis meses

Esses ETFs não foram analisados individualmente pela SEC, mas sim aproveitaram um novo conjunto de "Padrões Universais de Listagem" e uma pouco conhecida "Cláusula 8(a)" de via rápida, entrando em vigor quase automaticamente com a "aquiescência" da agência reguladora.

Previsão da Forbes para as tendências cripto em 2026: para onde o mercado irá após a redução da volatilidade?

O frenesi das stablecoins, a financeirização do bitcoin e o fluxo transfronteiriço de capitais estão acelerando a reestruturação do setor.

Ethereum aumenta o limite de gás por bloco para 60M enquanto a capacidade de processamento do ecossistema atinge novos recordes antes da atualização Fusaka

Resumo rápido: O limite de gás dos blocos do Ethereum aumentou de 45 milhões para 60 milhões, elevando a capacidade de transações, de acordo com o GasLimit.pics. A atualização ocorre poucos dias antes do hard fork Fusaka do Ethereum, que vai introduzir o PeerDAS e melhorias adicionais de throughput.