A verdade por trás do colapso do BTC: não é um crash das criptomoedas, mas sim um movimento global de desalavancagem causado pelo impacto do iene.

Não houve venda real: ETF, mineradores e baleias não reduziram suas posições

A queda brusca veio dos derivativos: posições compradas altamente alavancadas foram liquidadas em massa em níveis críticos de preço

Liquidez fraca ampliou a queda: livros de ordens vazios transformaram pequenos choques em oscilações sistêmicas

A estrutura do mercado não foi destruída: sinais de recuperação já apareceram, como retorno de capital, aumento de endereços acumuladores e queda da volatilidade

1. Todos ficaram assustados com a queda, mas a causa não foi o mercado cripto

BTC despencou em poucos minutos, gerando pânico instantâneo no mercado. Mas se você olhar apenas para o bitcoin, vai interpretar tudo errado.

Porque essa queda não foi um evento exclusivo do crypto, mas sim uma queda sincronizada de ativos globais:

Ações americanas despencaram

Os rendimentos dos títulos do Tesouro dos EUA dispararam

Todos os ativos de risco caíram

O gatilho veio de um mercado pouco observado — o Japão.

2. O Japão mudou o “modelo de empréstimo barato” de dez anos, detonando instantaneamente o colapso do apetite global por risco

O Japão manteve taxas de juros ultrabaixas por anos, e o capital global usou massivamente o iene como “moeda de financiamento de baixo custo” para fazer arbitragem entre ativos (carry trade):

Pegar iene barato emprestado

Comprar BTC, ações de tecnologia, títulos ou outros ativos de alto rendimento

Mas quando o Japão subitamente aumentou o custo do empréstimo, esse capital precisou retornar.

Não foi porque o BTC ficou ruim, mas sim porque:

O financiamento ficou mais caro → o custo das posições subiu → as operações de arbitragem precisaram ser fechadas.

Sem conspiração, sem baleias despejando, isso foi um típico

“desalavancagem motivada por fatores macroeconômicos”.

3. Os primeiros a serem espremidos foram os traders de arbitragem altamente alavancados

O iene se valorizou repentinamente, o que significa:

As posições alavancadas financiadas em iene ficaram extremamente caras

A pressão de margem aumentou

O custo das operações compradas em BTC subiu muito

Por isso, esse capital precisou reduzir posições rapidamente, desencadeando:

Primeira onda de pressão vendedora em BTC → início da cadeia de queda.

4. O verdadeiro ponto de ruptura foi em $90K: uma zona cheia de alavancagem elevada

BTC manteve-se forte até que o preço caiu abaixo do nível estrutural mais importante: $90.000

Lá havia:

Excesso de posições compradas

Alavancagem excessiva

Stop losses e zonas de liquidação muito concentradas

No momento em que esse preço foi rompido:

Ordens de venda agressivas surgiram, a liquidez evaporou e o mercado passou de queda para queda livre.

5. O que realmente causou a queda foram as liquidações, não as vendas

As liquidações de posições compradas explodiram em efeito dominó:

Stop loss acionado → queda

Liquidação acionada → queda ainda maior

Mais liquidações alavancadas → mercado fora de controle

Em poucos minutos,

mais de 600 milhões de dólares em posições compradas foram liquidadas automaticamente.

A queda não foi causada por investidores vendendo em pânico, mas sim por:

Vendas forçadas.

6. Dados do mercado à vista revelam a verdade: não foi uma “venda real”

Analisando dados on-chain e de ETF, é possível confirmar:

ETFs não reduziram posições

Mineradores não venderam

Carteiras de baleias continuam acumulando

Os únicos que realmente venderam foram:

Traders de derivativos altamente alavancados.

A estrutura do mercado não apresentou “pressão real de venda” como em um bear market.

7. Liquidez fraca ampliou a queda: um pequeno choque virou avalanche

Recentemente, vários exchanges apresentaram livros de ordens com liquidez insuficiente:

Poucas ordens de compra

Profundidade insuficiente

Uma única ordem de venda grande pode atravessar vários níveis de preço

Isso fez com que uma queda normal de 3-5% se transformasse em uma queda brusca de mais de 10%.

Isso já havia acontecido em 2023, antes do BTC romper $30K, com o mesmo padrão.

8. Isso não é um bear market, e sim uma limpeza saudável de alavancagem

Características típicas de bear market incluem:

Distribuição de tokens por longos períodos

Grandes instituições vendendo continuamente

Grande aumento de saídas no mercado à vista

Tendência de longo prazo rompida

Desta vez, é o oposto:

Liquidações vieram dos derivativos, não do mercado à vista

Baleias continuam acumulando

O capital não saiu do sistema

A alavancagem caiu rapidamente (o que é positivo para a alta)

Parece mais uma “desintoxicação sistêmica” intensa, porém benéfica.

9. Sinais de recuperação já apareceram: estrutura ainda forte

Dados on-chain e de mercado já mostram sinais de reversão:

Entradas de stablecoins voltaram a subir

Endereços acumuladores aumentaram

Volatilidade caiu

A alavancagem dos derivativos voltou para níveis saudáveis

Enquanto não houver outro cisne negro macroeconômico como a política japonesa,

A estrutura de médio prazo do BTC segue fortemente otimista.

A conclusão é

Essa queda rápida do BTC não foi um problema interno do mercado cripto, mas sim um choque de liquidez macro global desencadeado por mudanças na política japonesa.

Quando o iene se fortaleceu repentinamente e o custo de financiamento disparou, o capital que dependia do “carry trade barato em iene” precisou retornar rapidamente, desencadeando liquidações em cadeia no mercado cripto.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Citadel pede à SEC para regular protocolos DeFi como bolsas, provocando reação negativa

A Citadel Securities afirmou em carta à SEC que a agência não deveria isentar protocolos DeFi de serem regulados como “bolsa de valores” e “corretora”. A Citadel explicou que isenções amplas enfraqueceriam o acesso justo, a vigilância de mercado e outras medidas de proteção ao investidor. Summer Mersinger, CEO da Blockchain Association, contestou a carta da Citadel, classificando a abordagem como “abrangente demais e impraticável”.

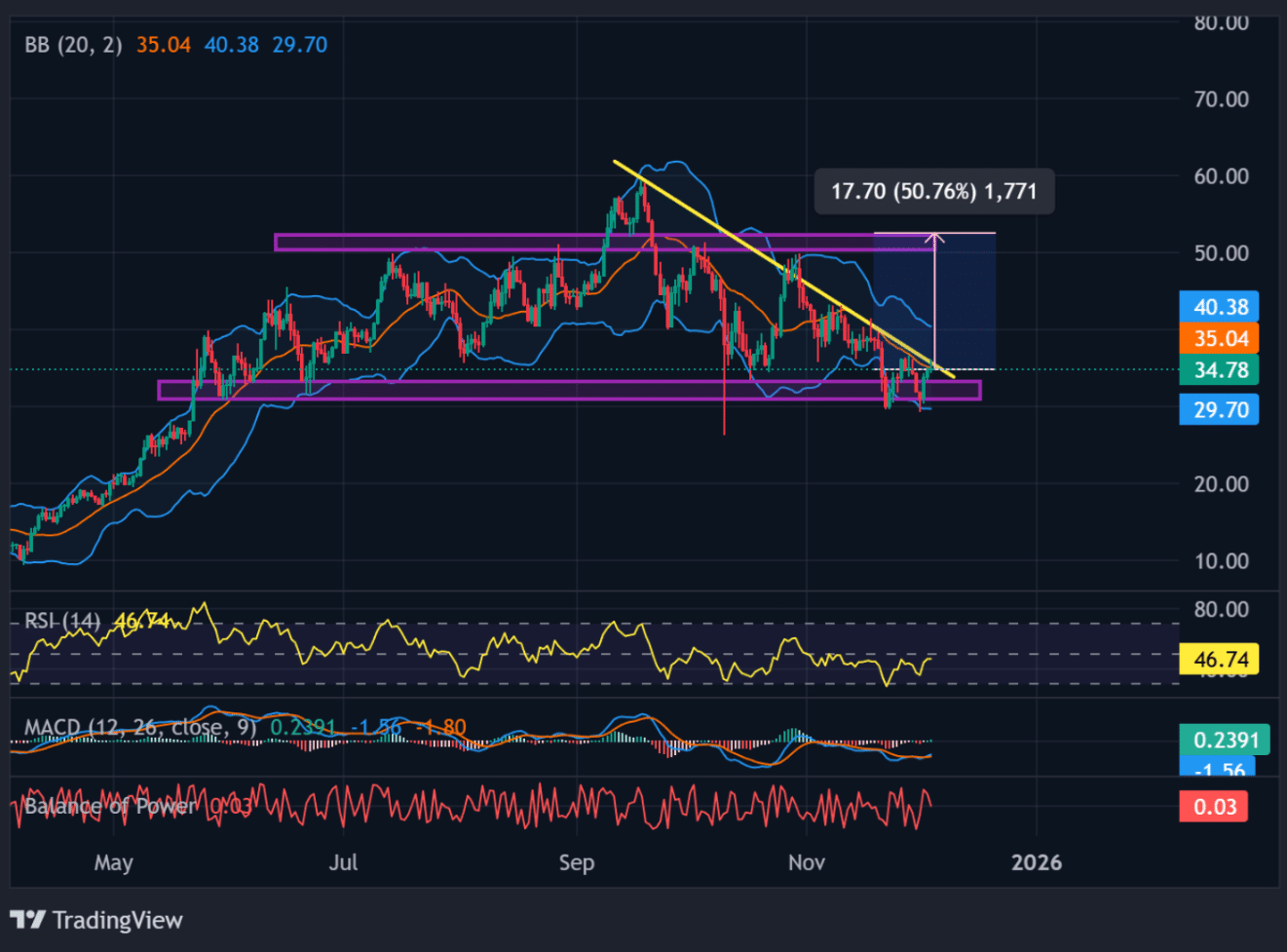

Fluxos de ETF da Chainlink entram em conflito com a barreira dos 17 dólares após rompimento de canal

Gestor de ativos retira 15.000 HYPE: Será que o rompimento da linha de tendência vai desencadear uma alta de 50%?

A empresa de gestão de ativos DACM retirou 15.000 tokens Hyperliquid (HYPE) em 4 de dezembro, quando os mercados personalizados HIP-3 atingiram um volume de 5 bilhões de dólares.