Торговая стратегия: подробный разбор причин краха xUSD

Правило «высокий риск — высокая прибыль» всегда действует, но чтобы им воспользоваться, необходимо действительно понимать риски.

Автор оригинала: Trading Strategy

Перевод оригинала: BlockBeats

Комментарий редактора: Крах xUSD стал громким предупреждением для всего мира DeFi. В этой статье подробно анализируется, как Stream Finance, используя непрозрачные механизмы, экстремальное кредитное плечо и приоритеты ликвидации, нарушил основные принципы DeFi. Также обсуждается, как отрасль может обеспечить, чтобы капитал направлялся в действительно ответственные, прозрачные и устойчивые проекты, в том числе за счет внедрения более строгих рейтингов технических рисков хранилищ.

Ложная нейтральная стратегия

Stream xUSD — это «токенизированный хедж-фонд», замаскированный под DeFi-стейблкоин, заявляющий о своей «дельта-нейтральной» стратегии. Однако недавно Stream оказался неплатежеспособным после ряда подозрительных операций.

За последние пять лет несколько проектов пытались реализовать подобную модель — генерировать доход с помощью так называемых «нейтральных доходных стратегий» для создания начальной ликвидности для своих токенов. К успешным примерам относятся MakerDAO, Frax, Ohm, Aave, Ethena и другие.

В отличие от этих относительно «более настоящих» DeFi-проектов, Stream крайне непрозрачен в раскрытии своих стратегий и позиций. Из заявленных 500 миллионов долларов TVL только около 150 миллионов долларов можно было отследить на ончейн-платформах (например, DeBank). Позже выяснилось, что Stream фактически инвестировал часть средств в оффчейн собственные торговые стратегии, некоторые из которых были ликвидированы, что привело к убыткам примерно в 100 миллионов долларов.

По данным @CCNDotComNews, хакерская атака на Balancer DEX на 120 миллионов долларов, произошедшая в этот понедельник, не связана с крахом Stream.

По слухам (которые невозможно подтвердить, так как Stream не раскрывает подробностей), часть убытков связана со стратегией оффчейн «продажи волатильности» (selling volatility).

В количественных финансах «продажа волатильности» (также известная как short volatility или short vol) — это стратегия, приносящая прибыль при снижении или стабильности рыночной волатильности. Логика в том, что когда цена базового актива мало изменяется, стоимость опционов снижается или обнуляется, а продавец сохраняет премию как прибыль.

Однако такие стратегии крайне рискованны — если на рынке происходит резкий всплеск волатильности, продавец может понести огромные убытки. Этот риск часто описывают как «подбирать монеты перед паровым катком».

Системный крах

10 октября (по UTC+8 это было 11 октября), в так называемую «Красную пятницу», я стал свидетелем резкого всплеска волатильности.

Этот системный кредитный риск накапливался на крипторынке долгое время, а спусковым крючком стала рыночная истерия вокруг Трампа в 2025 году. Когда Трамп в пятницу, 10 октября, объявил о новых тарифах, все рынки охватила паника, которая быстро перекинулась и на криптовалюты.

В панике выигрывает тот, кто первым начинает продавать ликвидные активы, что запускает цепную реакцию ликвидаций.

Из-за долгосрочного накопления кредитного плеча системный левередж достиг высоких уровней, а глубины рынка бессрочных контрактов было недостаточно для плавной ликвидации всех позиций. В такой ситуации был активирован механизм автоматического снижения кредитного плеча (ADL), который начал «социализировать» часть убытков, распределяя их между еще прибыльными трейдерами.

Это еще больше исказило и без того безумную рыночную структуру.

Волатильность, вызванная этим событием, стала крупнейшей для крипторынка за десятилетие. Подобные обвалы случались и в начале 2016 года, но тогда было мало рыночных данных. Поэтому современные алгоритмические трейдеры в основном строят стратегии на данных последних лет с «умеренной волатильностью».

Из-за отсутствия исторических примеров столь резких движений даже позиции с небольшим кредитным плечом (около 2x) были полностью ликвидированы в этой волне.

После «Красной пятницы» первой «жертвой» стал Stream.

Определение «дельта-нейтрального фонда» — теоретически он не может терять деньги.

Если фонд теряет деньги, по определению, он уже не дельта-нейтрален.

Stream всегда заявлял, что он дельта-нейтральный фонд, но на деле инвестировал средства в непрозрачные оффчейн стратегии.

Конечно, «дельта-нейтральность» — не абсолютная черно-белая категория, но, как показал опыт, многие эксперты считают, что стратегия Stream была слишком рискованной и не может считаться по-настоящему нейтральной — ведь при неблагоприятном исходе последствия крайне тяжелы. И это подтвердилось на практике.

Когда Stream потерял основной капитал в этих рискованных сделках, он сразу оказался неплатежеспособным.

В DeFi риск — это норма, потерять немного денег не страшно.

Если вы можете вернуть 100% капитала, даже просадка на 10% не смертельна, особенно если годовая доходность достигает 15%.

Но в случае Stream проблема в том, что он не только применял рискованные стратегии, но и использовал протокол стейблкоинов Elixir для «циклического кредитования» с кредитным плечом, максимально увеличив риск.

Хаотичная риск-экспозиция

Циклическое кредитование — это стратегия кредитного плеча на рынке DeFi-кредитования. Она заключается в повторном использовании уже внесенного залога для новых займов — обычно заимствованные активы используются как дополнительный залог — чтобы увеличить экспозицию к процентным ставкам, вознаграждениям за ликвидность или другим доходам от протоколов (например, Aave, Compound или Euler). Это создает «цикл», позволяя многократно увеличивать вложенный капитал без внешних средств, по сути, занимая у себя и снова размещая в протоколе.

Кошелек Stream xUSD владеет 60% циркулирующих xUSD, все они использованы с кредитным плечом.

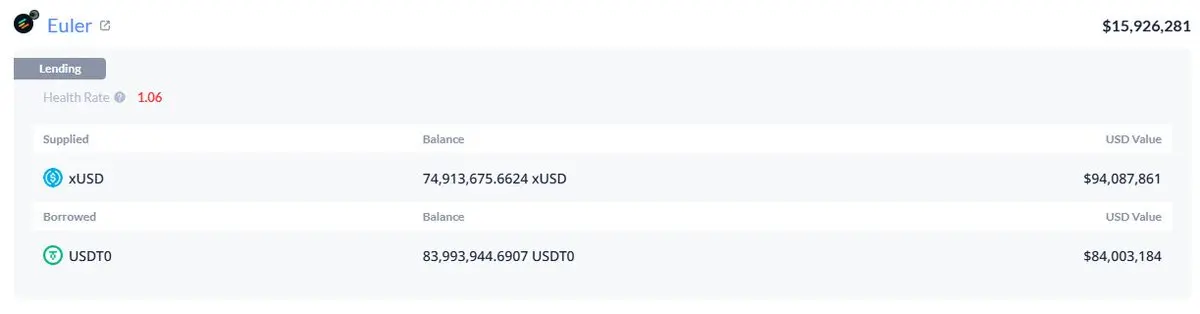

Поскольку средства разных продуктов смешаны, невозможно точно узнать, какая часть обеспечена циклическим кредитованием. Но известно, что среди них есть позиция на 95 миллионов долларов на Plasma Euler.

Крупнейшие риск-экспозиции xUSD включают:

mHYPE (его буфер ликвидности, похоже, пуст).

RLP (цифры на странице прозрачности не совпадают с данными кошелька, а на Binance отображается отрицательный баланс в 25 миллионов долларов).

Объяснение риск-экспозиции xUSD

Другие значимые риск-экспозиции направлены на другие доходные токены, например rUSD. Около 30% обеспечения rUSD — это собственные rUSD.

Также есть deUSD, у которого 30% обеспечения — это mF-ONE.

Большая часть активов mF-ONE находится оффчейн, заявляется о «буфере ликвидности» в 16 миллионов долларов, но на деле все эти средства размещены в mTBILL.

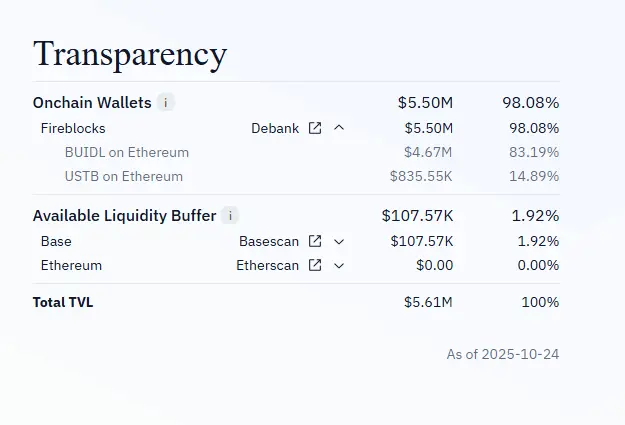

В mTBILL не хватает примерно 15 миллионов долларов, при этом у него только 100 тысяч долларов «буфера ликвидности», а еще 5 миллионов долларов находятся в BUIDL.

Доказательство прозрачности xUSD

Вдобавок ко всему, Elixir заявляет, что имеет «приоритет ликвидации» в одном из оффчейн-протоколов — то есть, если Stream обанкротится, Elixir сможет первым вернуть основной капитал, а остальные DeFi-инвесторы в Stream получат меньше или вообще ничего.

Официальное заявление Elixir

Из-за крайней непрозрачности работы Stream, наличия циклического кредитного плеча и приватных торговых стратегий, мы на самом деле не знаем, сколько обычные пользователи потеряли. Сейчас цена стейблкоина Stream xUSD упала до 0,6 доллара за 1 доллар.

Еще больше возмущает то, что обо всем этом инвесторов не предупредили заранее. Многие пользователи теперь крайне недовольны Stream и Elixir — они не только потеряли деньги, но и обнаружили, что убытки были «социализированы», а богатые инсайдеры с Уолл-стрит успели выйти и сохранить прибыль.

Это событие также затронуло другие кредитные протоколы и их управляющих активами:

«Все, кто думал, что берут кредиты под залог на Euler, на самом деле выдавали необеспеченные кредиты через посредника». — Rob из InfiniFi

Кроме того, поскольку Stream не публиковал прозрачные ончейн-данные и не раскрывал свои позиции и PnL, после этого события пользователи начали подозревать, что он мог использовать прибыль пользователей для нужд команды или внутренних целей.

Стейкеры Stream xUSD полагались на данные «оракула», предоставляемые самим проектом, для расчета доходности, но эти данные не могут быть проверены третьими лицами, и нет никакой гарантии их точности и справедливости.

Путь к решению: технический рейтинг рисков хранилищ

Как решить эту проблему?

Такие случаи, как с Stream, вполне можно было бы предотвратить — особенно в такой молодой отрасли, как DeFi.

Правило «высокий риск — высокая доходность» всегда работает, но чтобы им пользоваться, нужно действительно понимать риски.

Не все риски одинаковы, некоторые из них совершенно излишни.

На рынке есть и уважаемые агрегаторы доходности, кредитные протоколы или «хедж-фонды в форме стейблкоинов», которые относительно прозрачны в раскрытии рисков, стратегий и позиций.

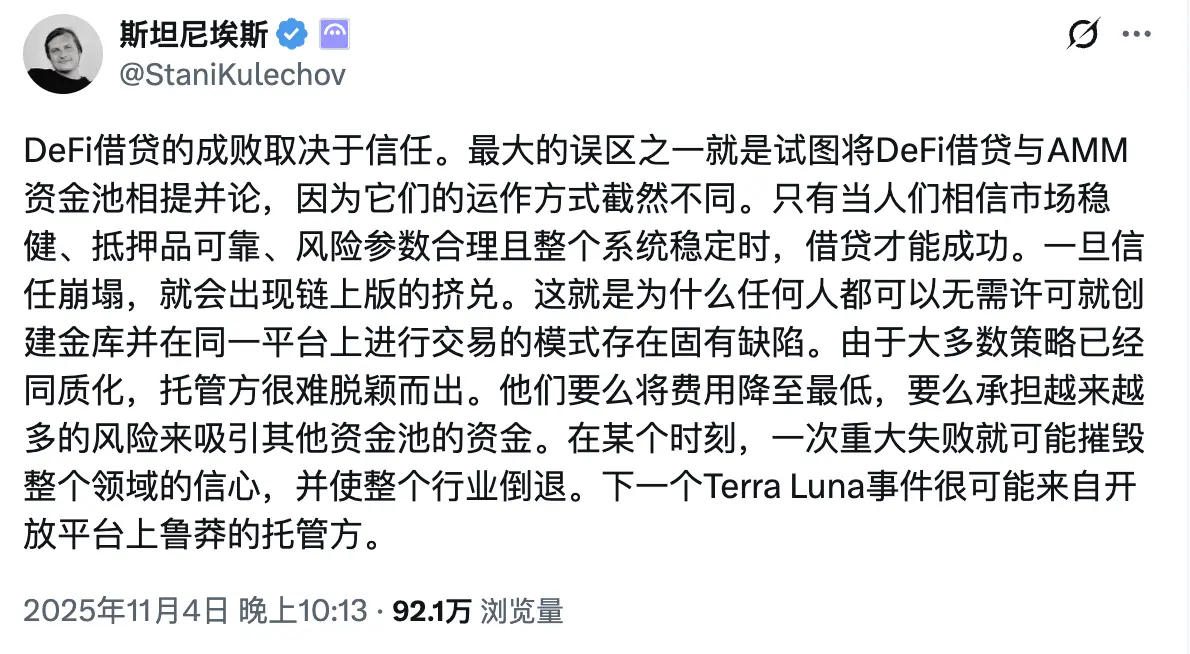

Основатель Aave @StaniKulechov обсуждал механизм «кураторов» DeFi-протоколов и моменты, когда возникает чрезмерный риск:

Чтобы рынок мог четче различать «хорошие» и «плохие» хранилища, команда Trading Strategy в последнем отчете DeFi Vault представила новый показатель: технический рейтинг рисков хранилища (Vault Technical Risk Score).

«Технический риск» — это вероятность потери средств в DeFi-хранилище из-за ошибок в технической реализации.

Рамки технических рисков хранилищ предоставляют наглядный инструмент для разделения DeFi-хранилищ на высокорисковые и низкорисковые.

Пример критериев оценки технического рейтинга рисков хранилища

Эта система рейтингов не устраняет рыночные риски (например, ошибки в торговле, риски передачи и т.д.),

но позволяет третьим лицам независимо оценивать и количественно измерять эти риски, давая пользователям более четкое понимание своей риск-экспозиции.

Когда пользователи DeFi получают более полную и прозрачную информацию, капитал естественным образом направляется в ответственные, регулируемые и устойчивые проекты.

Таким образом, случаи, подобные Stream, в будущем будут встречаться все реже.

« Оригинальная ссылка »

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Marathon возглавляет продажу монет, начинается ли волна распродаж среди майнинговых компаний?

Согласно широко цитируемым данным, с 9 октября около 51 000 bitcoin было переведено с кошельков майнинговых компаний на Binance.

Криптовалютная арена глубокой ночи: острая нехватка ликвидности, крайние колебания малых монет

Экстремальная игра в условиях нехватки ликвидности.

Искусственный интеллект для подделок и вымогательства: сезон роста криптовалютных преступлений

Недавний президентский указ о помиловании еще больше укрепил в криптовалютном онлайн-сообществе убеждение, что «возможно всё».

Эксперты отрасли понижают ценовые прогнозы для bitcoin на фоне замедления крипторынка

Прогнозы по Bitcoin, ранее чрезвычайно высокие, становятся более сдержанными: ARK Invest и Galaxy Digital понизили целевые показатели на фоне растущего доминирования стейблкоинов и изменений рыночной динамики, что свидетельствует о наступлении новой эры более стабильного роста.