Інституціоналізація Bitcoin: майбутнє з ціною $1,3 млн до 2035 року?

Інституційне впровадження Bitcoin прискорюється, оскільки спотові ETF у США, такі як IBIT від BlackRock, залучають $118B інвестицій до третього кварталу 2025 року, займаючи 89% ринкової частки. Виникає динаміка дефіциту: 17% пропозиції Bitcoin класифікується як "давня" (утримується понад 10 років), що перевищує нову емісію майнерів і підсилює збереження вартості. Інституційний попит зростає: сімейні офіси виділяють 25% у крипто, корпорації тримають 632,457 BTC ($71B), а суверенні фонди вилучають 18% обігової пропозиції з торгівлі.

Інституціоналізація Bitcoin досягла критичної точки перегину. До 2025 року криптовалюта вже не є спекулятивним активом, а стає стратегічним інструментом розміщення для глобальних інвесторів. Завдяки американським спотовим Bitcoin ETF, таким як iShares Bitcoin Trust (IBIT) від BlackRock, які залучили $118 мільярдів інвестицій до третього кварталу 2025 року та захопили 89% ринкової частки, перехід від роздрібної спекуляції до інституційного прийняття є незаперечним [1]. Виділення Гарвардським університетом $117 мільйонів у IBIT ще більше підкреслює легітимність Bitcoin як некорельованого активу в диверсифікованих портфелях [1]. Ця трансформація зумовлена поєднанням макроекономічних сприятливих факторів, регуляторної прозорості та унікальної динаміки пропозиції Bitcoin.

Дисбаланс попиту та пропозиції: основа зростання, зумовленого дефіцитом

Вроджений дефіцит Bitcoin є наріжним каменем його привабливості для інституцій. До червня 2025 року 17% пропозиції Bitcoin стали “древньою пропозицією” — монетами, що зберігаються понад 10 років, — і це перевищує темпи випуску нової пропозиції [1]. Щоденний видобуток у 450 BTC тепер поступається накопиченню 566 BTC у древній пропозиції, створюючи структурний дисбаланс, який підсилює дефіцит. Ця динаміка нагадує роль золота як засобу збереження вартості, але з програмованим, глобально доступним реєстром. Прогноз Bitwise щодо 28,3% середньорічного темпу зростання (CAGR) для Bitcoin протягом наступного десятиліття, що призведе до ціни $1,3 мільйона до 2035 року, базується саме на цій концепції дефіциту [1].

Інституційний попит: каталізатор на $3 трильйони

Інституційний попит зростає безпрецедентними темпами. Сімейні офіси зараз виділяють 25% своїх портфелів на цифрові активи, тоді як корпоративні структури, такі як Strategy Inc. (раніше MicroStrategy), володіють 632 457 BTC на суму понад $71 мільярд [1]. Суверенні фонди добробуту вилучили з активного обігу 3,68 мільйона BTC (18% обігової пропозиції), що сигналізує про перехід до довгострокових стратегічних резервів [1]. Ці потоки не є спекулятивними, а є частиною ширшого переосмислення збереження капіталу в епоху девальвації фіатних валют.

Регуляторна прозорість: відкриття $43 трильйонів пенсійних активів

Регуляторні рамки усунули критичні бар’єри для впровадження. Закон CLARITY та зміни до ERISA відкрили $43 трильйони пенсійних активів у США для криптовалют [1], а включення криптовалют як активів, що враховуються при іпотечному кредитуванні, розширило інституційне прийняття [1]. Ці зміни перетворили Bitcoin з нішевого активу на основний компонент ринків капіталу, і тепер інституційні інвестори розглядають його як хедж від інфляції та знецінення валюти.

Шлях до $1,3 мільйона: модель попиту та пропозиції

Цільова ціна $1,3 мільйона до 2035 року — це не мрія, а математична неминучість за нинішніх тенденцій. Якщо інституційний попит досягне $3 трильйонів до 2027 року [1], а пропозиція Bitcoin залишатиметься обмеженою через халвінг і утримання довгостроковими власниками, актив зіткнеться з дефіцитом ліквідності. Цей дефіцит у поєднанні з роллю Bitcoin як хеджу від девальвації фіатних валют створює самопідсилювальний цикл: чим більше капіталу надходить, тим вища ціна через обмежену пропозицію, що ще більше приваблює інституційний інтерес.

Висновок: виникає новий клас активів

Інституціоналізація Bitcoin — це не мода, а структурна зміна на глобальних ринках капіталу. Взаємодія дефіциту пропозиції, регуляторної прозорості та інституційного попиту створила модель, за якої траєкторія ціни Bitcoin вже не є спекулятивною, а алгоритмічною. До 2035 року ціль у $1,3 мільйона може здатися неминучою — не через хайп, а через арифметику капітальних потоків і фізику фіксованої пропозиції.

Джерело:

[1] Bitcoin's Path to $1. 3M by 2035: How Institutional Adoption and Scarcity Fuel the Digital Gold Era

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Bitcoin Short Squeeze знищує $43M, коли BTC повертає 90K

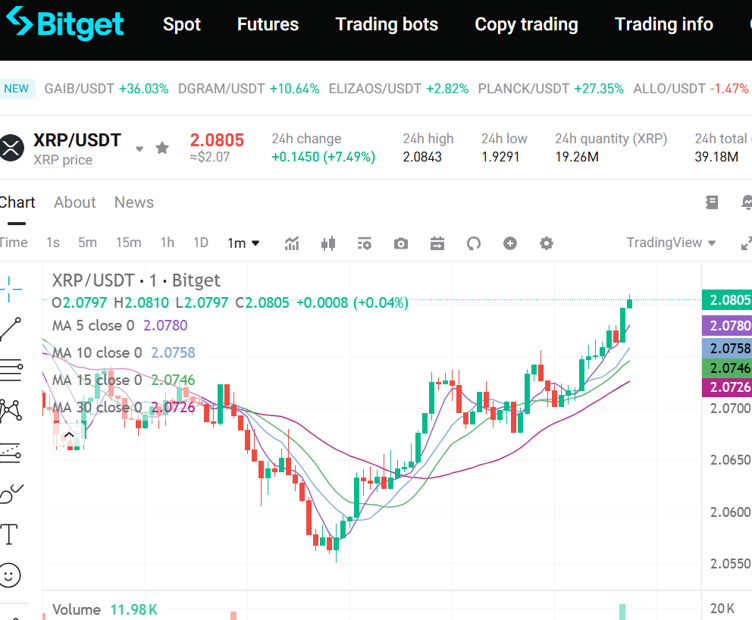

Слабкість Ripple (XRP) спричиняє ротацію в Mutuum Finance (MUTM), інвестори очікують прибуток у 6 700%

Список життя і смерті TGE 2025: хто підніметься на п'єдестал, а хто впаде в безодню? Повний рейтинг понад 30 нових монет, AVICI домінує в S+

У статті проаналізовано показники TGE кількох блокчейн-проєктів. Оцінка здійснювалася за трьома критеріями: порівняння поточної ціни із історичним максимумом, часовий інтервал, а також співвідношення ліквідності до ринкової капіталізації. На основі цих параметрів проєкти були розподілені на п’ять категорій: S, A, B, C, D. Резюме створено Mars AI Модель Mars AI наразі перебуває на стадії оновлення, тому точність і повнота генерованого змісту можуть змінюватися.

Mars Finance | "Machi" збільшує довгу позицію, прибуток перевищує 10 мільйонів доларів, кит відкриває шорт на 1000 BTC

Російські родини інвестували 3,7 мільярда рублів у сферу криптовалютних деривативів, причому основна частка належить декільком великим учасникам. Інтерпол визнав криптовалютне шахрайство глобальною загрозою. Зловмисне розширення Chrome викрало кошти Solana. Велика Британія запропонувала нові податкові правила для DeFi. Bitcoin перевищив 91 000 доларів. Резюме підготовлено Mars AI