Стратегічна роль Ethereum у цифро�вому відродженні розкішної роздрібної торгівлі

- Такі люксові бренди, як Gucci та Prada, використовують блокчейн Ethereum для токенізації дорогих активів, переосмислюючи право власності та доступність через смарт-контракти та стандарти, такі як ERC-1400. - Токенізація дозволяє дробову власність на предмети, як-от годинники Rolex за $500,000, демократизуючи доступ та інтегруючи з DeFi-протоколами для ліквідності та забезпечення. - Регуляторна визначеність від EU's MiCA (2025) та платформи інституційного рівня, такі як Ethena, зміцнюють роль Ethereum у поєднанні люксової роздрібної торгівлі з крипто.

Сектор розкішної роздрібної торгівлі, який довгий час асоціювався з ексклюзивністю та традиціями, переживає кардинальні зміни, оскільки бренди впроваджують блокчейн-технології для переосмислення цінності, власності та взаємодії з клієнтами. В основі цієї трансформації лежить Ethereum, чия функціональність смарт-контрактів і стандарти токенізації дозволяють оцифровувати елітні активи. Від бутиків Gucci, які приймають криптовалюту, до співпраці Prada з Ethereum NFT — інтеграція блокчейну вже не є нішевим експериментом, а стала стратегічною необхідністю для брендів, які прагнуть залучити як крипто-орієнтованих споживачів, так і інституційних інвесторів [1].

Домінування Ethereum у цій сфері зумовлене його здатністю токенізувати реальні активи (RWA) з точністю та відповідністю вимогам. Такі стандарти, як ERC-1400 та ERC-3643, дозволяють брендам впроваджувати обмеження на передачу, відстежувати власність і автоматизувати дотримання нормативних вимог, забезпечуючи відповідність цифрових представлень предметів розкоші регуляторним стандартам [1]. Наприклад, годинник Rolex вартістю $500,000 тепер може бути розділений на 10,000 токенів, кожен з яких представляє частку у $50, демократизуючи доступ до активів, які раніше були доступні лише надзаможним колекціонерам [2]. Така токенізація не є лише спекуляцією; вона підкріплена сумісністю Ethereum з DeFi-протоколами, які дозволяють використовувати токенізовані активи як заставу для кредитів, стейкати для отримання прибутку або торгувати ними на глобальних ринках [3].

Стратегічна цінність Ethereum виходить за межі платежів. Платформи, такі як Ethena та Ondo Finance, поєднують традиційні фінанси та DeFi, пропонуючи токенізований доступ до предметів розкоші з інституційним рівнем відповідності, залучаючи новий клас інвесторів, які вимагають як ексклюзивності, так і ліквідності [2]. Тим часом такі бренди, як Balenciaga та TAG Heuer, використовують NFT-маркетплейси Ethereum для створення цифрових колекційних предметів, що підсилюють лояльність до бренду та генерують постійний дохід через вторинні продажі [4]. Ці ініціативи відображають ширшу тенденцію: бренди розкоші більше не просто продають продукти, а створюють цифровий досвід, який резонує з поколінням, що виросло на Web3.

Роль Ethereum ще більше зміцнюється завдяки еволюції регуляторних рамок. Регулювання ЄС Markets in Crypto-Assets (MiCA), яке набрало чинності у 2025 році, забезпечило прозорість для токенізованих активів, стимулюючи участь інституцій та зменшуючи юридичну невизначеність [1]. Цей регуляторний імпульс у поєднанні з надійною інфраструктурою Ethereum робить його пріоритетним блокчейном для цифрової еволюції розкішної роздрібної торгівлі.

Для інвесторів наслідки очевидні: Ethereum — це не просто платіжна система, а фундаментальний рівень для переосмислення власності на активи. Оскільки такі бренди, як Gucci та Prada, продовжують бути піонерами у цій сфері, поєднання розкоші та блокчейну, ймовірно, відкриє нові ринки та переосмислить цінність у спосіб, що виходить за межі фізичних і цифрових кордонів.

**Джерело:[1] Ethereum Tokenization in 2025: Powering the Next Wave [2] Luxury Item Tokenization: Trading in the High-End Market [3] Top Tokenization Use Cases in 2025: Real Estate & Beyond [4] 7 Famous Luxury Brands That Accept Crypto Payments

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Bank of America підтримує обмеження на алокацію криптовалюти у 4%, скасовує обмеження для радників і додає покриття bitcoin ETF: звіт

Bank of America, як повідомляється, дозволить клієнтам Merrill, Private Bank та Merrill Edge розміщати 1%–4% своїх портфелів у криптовалюті. Банк також почне аналітичне покриття спотових Bitcoin ETF від BlackRock, Bitwise, Fidelity та Grayscale з 5 січня. Зміна політики BoA завершує багаторічну заборону, яка не дозволяла понад 15 000 радникам проактивно рекомендувати криптопродукти.

FDIC готується впровадити новий регламент щодо стейблкоїнів у США відповідно до GENIUS Act

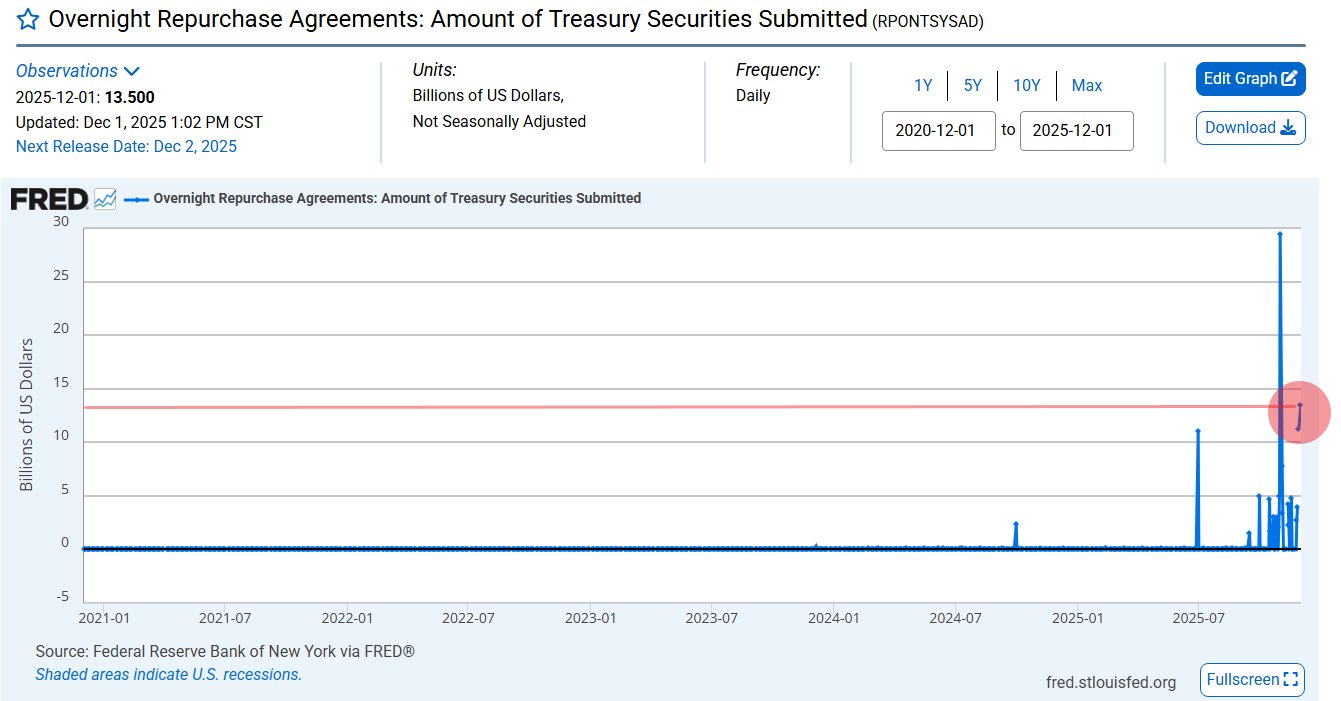

ФРС США завершує QT з вливанням ліквідності у $13,5 мільярдів, чи очікується ралі на крипторинку?

Федеральна резервна система США завершила політику кількісного згортання 1 грудня та влила 13,5 мільярда доларів у банківську систему через операції овернайт-репо, що підвищило надії на зростання криптовалютного ринку.

Біткоїн і стратегія Сейлора під загрозою: ринкова капіталізація MSTR впала нижче, ніж його BTC-активи

Падіння ціни Bitcoin нижче $90,000 призвело до того, що акції Strategy впали нижче вартості запасів BTC компанії.