BTC Ринковий Пульс: Тиждень 38

За останній тиждень ринок зумів відновитися до $116 тисяч на тлі очікувань зниження ставки ФРС, але наразі стикається з новим тиском на продаж.

Огляд

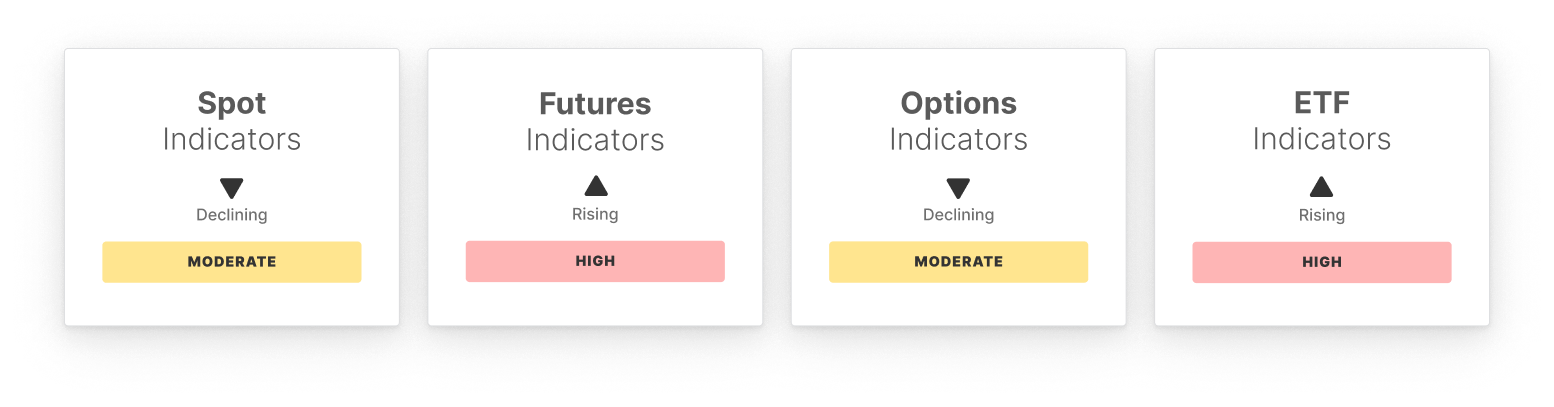

На спотовому ринку RSI різко піднявся в зону перекупленості, тоді як CVD ослаб і обсяги залишалися стабільними, що відображає сильний імпульс, але обмежену впевненість, оскільки продавці тиснули на зростання.

Ф'ючерсний ринок продемонстрував підвищену активність, відкритий інтерес зріс, а perpetual CVD різко підскочив через агресивні покупки. Проте м'якше фінансування вказує на зниження попиту на лонги, що свідчить про активне використання кредитного плеча, але зміщення настроїв у бік обережності.

На опційному ринку відкритий інтерес зріс, але спреди волатильності впали нижче діапазону, а ск'ю різко знизився, що свідчить про зменшення хеджування та більш самовдоволений настрій. Трейдери виглядають менш захищеними, хоча це підвищує ризик несподіванки у разі повернення волатильності.

Притоки в американські спотові ETF значно посилилися, чисті притоки значно перевищили діапазон, а обсяги торгів залишалися стабільними, що сигналізує про стійкий інституційний попит. ETF MVRV зріс, залишаючи тримачів у прибутку, що підкріплює обережний оптимізм з боку інвесторів TradFi.

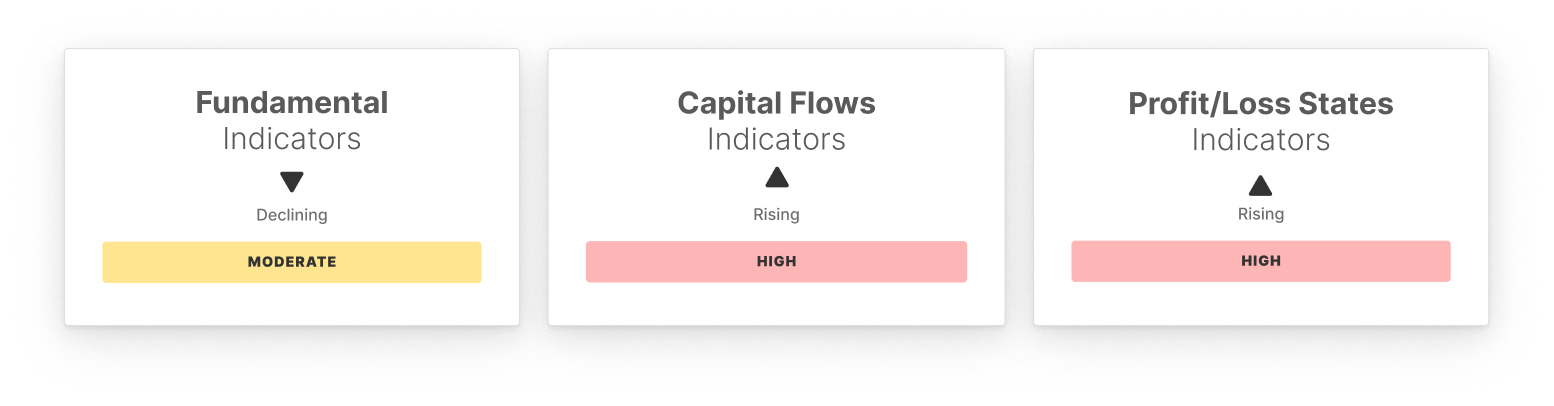

Фундаментальні показники on-chain були змішаними: кількість адресів знизилася до мінімумів циклу, але обсяг переказів зріс, що свідчить про відновлення потоків капіталу попри зниження активності користувачів. Комісії знизилися, підкреслюючи слабший попит на блок-простір і приглушений спекулятивний тиск.

Потоки капіталу сигналізували про баланс: зміна реалізованої капіталізації залишалася стабільною, співвідношення STH/LTH трохи зросло, а частка гарячого капіталу підвищилася, що свідчить про помірну спекулятивну присутність, але стабільну базову структуру.

Показники прибутковості покращилися: пропозиція в прибутку, NUPL і реалізований P/L зросли. Це підкреслює широку прибутковість інвесторів і сильніший настрій, хоча підвищена фіксація прибутку підвищує ризик вичерпання попиту.

У підсумку, ринок отримав вигоду від макроекономічного імпульсу, притоки в ETF і накопичення ф'ючерсів підтримали відновлення. Проте ослаблення спотових потоків, м'яке фінансування та зростання фіксації прибутку вказують на появу тиску продажів. Настрої покращуються, але крихкість зберігається, залишаючи Bitcoin вразливим, якщо попит не збережеться.

Поза-ланцюгові індикатори

Ончейн-індикатори

Не пропустіть!

Розумна ринкова аналітика — прямо у вашу пошту.

Підпишіться заразБудь ласка, ознайомтеся з нашим повідомленням про прозорість при використанні біржових даних.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Колишній король сигналів Murad: 116 причин, чому бичачий ринок прийде у 2026 році

Я не згоден з думкою, що ринковий цикл триває лише чотири роки. Я вважаю, що цей цикл може подовжитися до чотирьох з половиною або навіть п’яти років і, можли�во, триватиме до 2026 року.

Ethereum завершив оновлення Fusaka, команда заявляє, що це дозволить розблокувати до 8 разів більшу пропускну здатність даних.

Великі оновлення, які раніше відбувалися раз на рік, тепер проводяться кожні пів року, що доводить збереження сильної виконавчої спроможності Фонду навіть після кадрових змін.

Glassnode: чи знову bitcoin на порозі краху, як у 2022 році? Зверніть увагу на критичний діапазон

Поточна структура ринку bitcoin дуже схожа на перший квартал 2022 року: понад 25% пропозиції в мережі знаходиться у збитку, притік коштів в ETF та спотова динаміка послаблюються, а ціна залежить від ключової зони собівартості.

Сутичка криптовалютних гігантів: віра, практичність і макроекономіка