Ray Dalio опублікував нову статтю: цього разу все інакше, Федеральна резервна система стимулює бульбашку

Оскільки зараз фіскальна політика уряду є надзвичайно стимулюючою, кількісне пом'якшення фактично монетизує державний борг, а не просто повторно впроваджує ліквідність у приватну систему.

Оскільки фіскальна сторона державної політики зараз є надзвичайно стимулюючою, кількісне пом'якшення фактично монетизує державний борг, а не просто повторно вводить ліквідність у приватну систему.

Автор: Ray Dalio

Переклад: Golden Ten Data

5 листопада за місцевим часом засновник Bridgewater Associates Даліо опублікував допис у соціальних мережах. Нижче наведено його погляди:

Чи помітили ви, що Федеральна резервна система оголосила про припинення кількісного скорочення (QT) і початок кількісного пом'якшення (QE)?

Хоча це описується як «технічна операція», у будь-якому випадку це є пом'якшувальним кроком. Це один із індикаторів, які я (Даліо) використовую для відстеження динамічного розвитку «великого боргового циклу», описаного у моїй попередній книзі, і за яким потрібно уважно стежити. Як сказав голова Powell: «...у певний момент ви захочете, щоб резерви почали поступово зростати, щоб відповідати масштабам банківської системи та економіки. Тому в якийсь момент ми збільшимо резерви...». Скільки вони збільшать — це те, на що варто звернути увагу.

З огляду на те, що одним із завдань Федеральної резервної системи є контроль «масштабів банківської системи» під час бульбашок, нам потрібно уважно стежити за цим, одночасно спостерігаючи, з якою швидкістю вона впроваджує пом'якшення через зниження ставок у новій бульбашці. Конкретніше, якщо баланс починає суттєво розширюватися, ставки знижуються, а фіскальний дефіцит залишається великим, то, на нашу думку, це класична взаємодія монетарної та фіскальної політики між Федеральною резервною системою та Міністерством фінансів, яка монетизує державний борг.

Якщо це відбувається, коли приватний кредит і кредитування на ринку капіталу залишаються сильними, акції оновлюють максимуми, кредитні спреди близькі до мінімумів, рівень безробіття близький до мінімуму, інфляція перевищує ціль, а акції штучного інтелекту (AI) перебувають у бульбашці (згідно з моїми індикаторами бульбашки, це дійсно так), то, на мою думку, це виглядає так, ніби Федеральна резервна система стимулює бульбашку.

З огляду на те, що нинішній уряд і багато інших вважають, що слід значно зменшити обмеження, щоб можна було проводити монетарну та фіскальну політику за принципом «максимального зростання», а також враховуючи майбутні величезні дефіцити / борги / проблеми попиту та пропозиції облігацій, якщо я підозрюю, що це не просто технічне питання, як заявлено, це цілком виправдано.

Хоча я розумію, що Федеральна резервна система буде дуже уважно стежити за ризиками на грошовому ринку, що означає, що вона схильна ставити стабільність ринку вище за активну боротьбу з інфляцією, особливо в нинішньому політичному середовищі, водночас, чи стане це повноцінним і класичним стимулюючим кількісним пом'якшенням (із великими чистими покупками), ще належить побачити.

У цей момент ми не повинні ігнорувати той факт, що коли пропозиція державних облігацій США перевищує попит, а Федеральна резервна система «друкує гроші» і купує облігації, водночас Міністерство фінансів скорочує терміни боргу, що продається, щоб компенсувати нестачу попиту на довгострокові облігації, — усе це є динамікою пізньої стадії класичного «великого боргового циклу». Хоча я детально пояснив механізм роботи цього у своїй книзі «Як країни банкрутують: великі цикли», тут я хочу підкреслити, що ця класична віха наближається у поточному великому борговому циклі, і коротко нагадати про її механізм.

Я прагну навчати, ділячись своїми міркуваннями щодо ринкових механізмів і демонструючи те, що відбувається, подібно до того, як навчають риболовлі, ділячись своїми думками і вказуючи на те, що відбувається, залишаючи решту вам, оскільки це цінніше для вас і дозволяє мені не бути вашим інвестиційним радником, що для мене краще. Ось як я бачу механізм роботи:

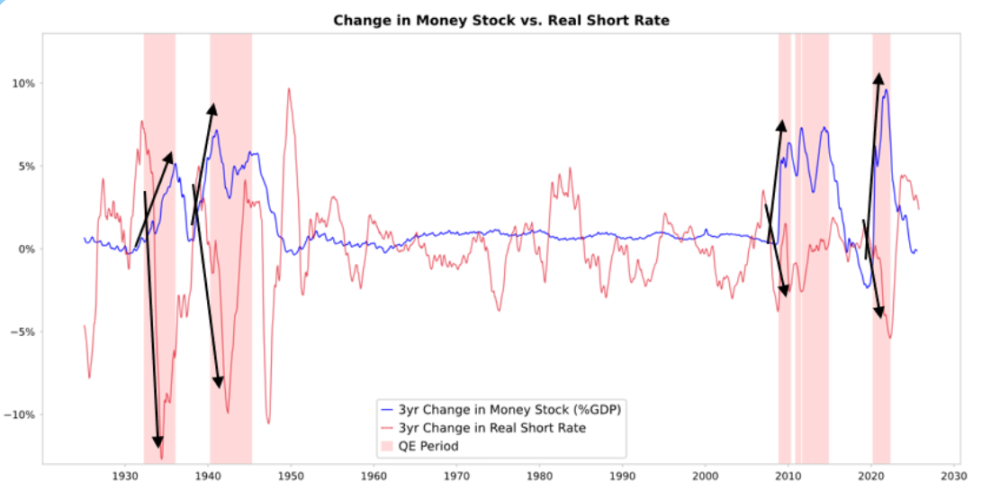

Коли Федеральна резервна система та / або інші центральні банки купують облігації, вони створюють ліквідність і знижують реальні процентні ставки, як показано на графіку нижче. Далі все залежить від того, куди спрямовується ліквідність.

Порівняння зміни грошової маси та короткострокових реальних ставок

Якщо ліквідність залишається у фінансових активах, це підвищує ціни фінансових активів і знижує реальну дохідність, що призводить до розширення мультиплікатора P/E, звуження спредів ризику, зростання золота, створюючи «інфляцію фінансових активів». Це приносить користь власникам фінансових активів порівняно з тими, хто їх не має, посилюючи розрив між багатими і бідними.

Зазвичай це певною мірою проникає на ринки товарів, послуг і праці, підвищуючи інфляцію. У цьому випадку, оскільки автоматизація заміщає робочу силу, ступінь цього впливу, здається, буде нижчою за звичайний рівень. Якщо стимульована інфляція буде досить високою, це може призвести до зростання номінальних ставок, щоб компенсувати зниження реальних ставок, що завдасть шкоди облігаціям і акціям як у номінальному, так і в реальному вимірі.

Механізм роботи: кількісне пом'якшення через відносні ціни

Як я пояснив у своїй книзі «Як країни банкрутують: великі цикли», усі фінансові потоки та ринкові зміни зумовлені відносною, а не абсолютною привабливістю, і це пояснення є більш повним, ніж те, що я можу надати тут.

Коротко кажучи, у кожного є певна кількість грошей і кредиту, центральний банк впливає на ці гроші і кредит своїми діями, а кожен вирішує, як їх використовувати, виходячи з відносної привабливості. Наприклад, вони можуть позичати або позичати, залежно від співвідношення вартості грошей і очікуваної дохідності; вони вкладають гроші туди, де очікувана сукупна дохідність (дохідність активу плюс зміна його ціни) є найпривабливішою серед альтернатив.

Наприклад, дохідність золота становить 0%, а номінальна дохідність 10-річних державних облігацій зараз близько 4%. Тому, якщо ви очікуєте, що ціна золота зростатиме менш ніж на 4% на рік, ви більше схильні тримати облігації; якщо більше ніж на 4% — золото. Коли ви оцінюєте золото і облігації щодо цього 4% порогу, природно враховувати, якою буде інфляція, оскільки ці інвестиції повинні приносити достатню дохідність, щоб компенсувати інфляцію, яка знижує купівельну спроможність.

За інших рівних умов, чим вища інфляція, тим більше зростає золото, оскільки більша частина інфляції зумовлена зниженням вартості та купівельної спроможності інших валют через збільшення їхньої пропозиції, тоді як пропозиція золота зростає незначно. Ось чому я стежу за пропозицією грошей і кредиту, а також за тим, що робить Федеральна резервна система та інші центральні банки.

Конкретніше, протягом тривалого часу вартість золота була пов'язана з інфляцією. Оскільки чим вища інфляція, тим менш привабливою стає 4% дохідність облігацій (наприклад, 5% інфляції робить золото привабливішим, підтримує його ціну і робить облігації менш привабливими, оскільки реальна дохідність становить -1%), то чим більше грошей і кредиту створюють центральні банки, тим вищою я очікую інфляцію і тим менше мені подобаються облігації порівняно із золотом.

За інших рівних умов, збільшення кількісного пом'якшення Федеральною резервною системою має знижувати реальні ставки і збільшувати ліквідність, що проявляється у звуженні премії за ризик, зниженні реальної дохідності, зростанні мультиплікатора P/E, особливо підвищуючи оцінку довгострокових активів (таких як технології, штучний інтелект, акції зростання) і активів, що хеджують інфляцію (золото, облігації з індексацією на інфляцію). Як тільки ризик інфляції знову з'явиться, компанії з матеріальними активами (наприклад, гірничодобувні, інфраструктурні, реальні активи) можуть перевершити чисто довгострокові технологічні акції.

Затриманий ефект полягає в тому, що кількісне пом'якшення має підвищити інфляцію вище того рівня, який був би без нього. Якщо кількісне пом'якшення призводить до зниження реальної дохідності, але очікування інфляції зростають, номінальний мультиплікатор P/E все ще може розширюватися, але реальна дохідність буде з'їдена інфляцією.

Можна обґрунтовано очікувати, що, як і наприкінці 1999 року або у 2010–2011 роках, виникне потужний приплив ліквідності, який зрештою стане надто ризикованим і його доведеться стримувати. Під час цього припливу, а також до того, як будуть вжиті достатньо жорсткі заходи для стримування інфляції та лопання бульбашки, — це класичний ідеальний момент для продажу.

Цього разу інакше: Федеральна резервна система стимулює бульбашку

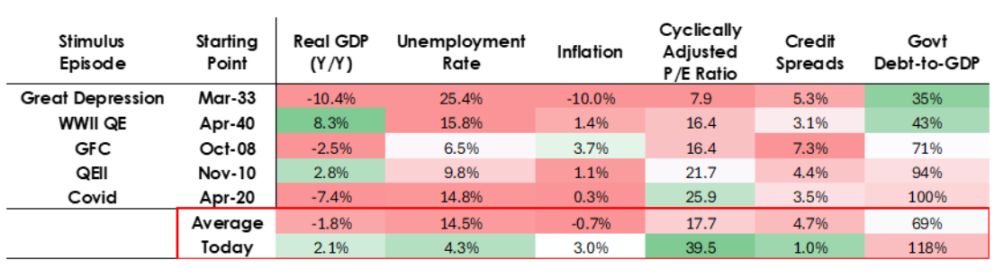

Хоча я очікую, що механізми працюватимуть так, як я описав, цього разу умови для кількісного пом'якшення дуже відрізняються від попередніх, оскільки цього разу пом'якшення відбувається для стимулювання бульбашки, а не для стимулювання під час рецесії. Конкретніше, у минулому, коли застосовували кількісне пом'якшення, ситуація була такою:

- Оцінки активів знижувалися, і ціни були низькими або не були переоцінені.

- Економіка скорочувалася або була дуже слабкою.

- Інфляція була низькою або знижувалася.

- Проблеми з боргом і ліквідністю були серйозними, кредитні спреди були широкими.

Отже, у минулому кількісне пом'якшення було «стимулом під час рецесії».

А зараз ситуація прямо протилежна:

Оцінки активів високі і зростають. Наприклад, прибутковість S&P 500 становить 4,4%, а номінальна дохідність 10-річних державних облігацій — 4%, реальна — близько 1,8%, тому премія за ризик акцій низька — близько 0,3%.

Економіка відносно сильна (середнє реальне зростання за останній рік — 2%, рівень безробіття лише 4,3%).

Інфляція вища за ціль, на відносно помірному рівні (трохи вище 3%), а «деглобалізація» та неефективність, спричинена тарифами, створюють додатковий тиск на ціни.

Кредит і ліквідність у достатку, кредитні спреди близькі до історичних мінімумів.

Отже, зараз кількісне пом'якшення — це «стимулювання бульбашки».

Економічні дані США на різних етапах

Тож тепер кількісне пом'якшення — це вже не «стимулювання під час рецесії», а «стимулювання бульбашки».

Давайте подивимося, як ці механізми зазвичай впливають на акції, облігації та золото.

Оскільки фіскальна сторона державної політики зараз є надзвичайно стимулюючою (через величезний існуючий непогашений борг і величезний дефіцит, що фінансується шляхом масового випуску державних облігацій, особливо на відносно короткі терміни), кількісне пом'якшення фактично монетизує державний борг, а не просто повторно вводить ліквідність у приватну систему.

Ось у чому полягає відмінність того, що відбувається зараз, і це, здається, робить ситуацію більш небезпечною і інфляційною. Це виглядає як смілива і небезпечна «велика ставка» на зростання, особливо на зростання, яке принесе штучний інтелект, і це зростання фінансується дуже вільною фіскальною, монетарною та регуляторною політикою. Нам доведеться уважно стежити, щоб правильно реагувати.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

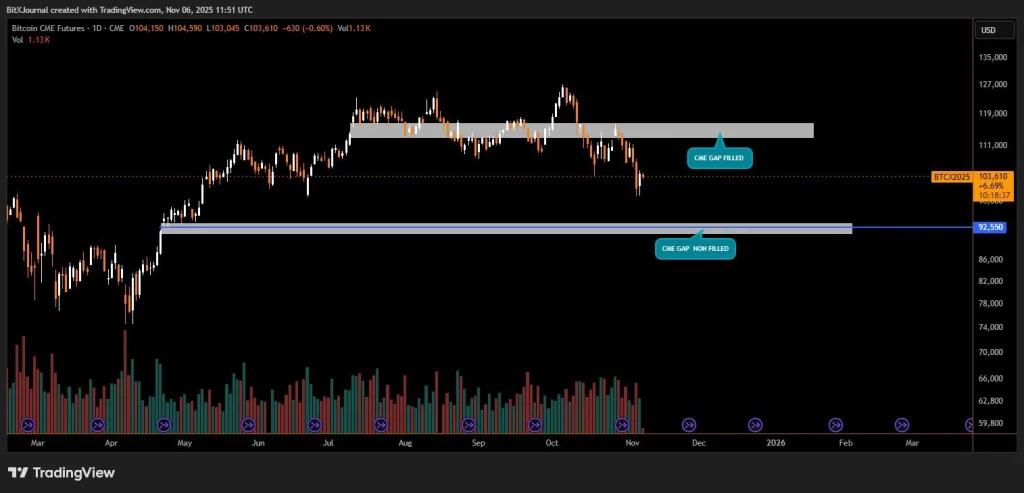

Три причини, чому ціна Bitcoin впаде до $92k у найближчі тижні

Litecoin очолює ралі альткоїнів завдяки накопиченню китами та вибуховому зростанню в ончейні

Кити та банки таємно скуповують Bitcoin під час страху

Артур Хейз розміщує Zcash одразу після Bitcoin у своєму портфелі