Від паніки до розвороту, BTC злітає до $93K: чи настав структурний переломний момент?

BTC різко повернувся до $93,000, здавалось би, без жодних прямих позитивних новин, але насправді це результат поєднання чотирьох макроекономічних факторів: очікування зниження процентних ставок, покращення ліквідності, політичного переходу та пом'якшення політики з боку інституцій. Це спричинило потенційну точку перегину у структурі ринку.

Original Article Title: "BTC Returns to $93,000: Four Major Macro Signals Resonate, Crypto Market May Welcome a Structural Turning Point"

Original Article Author: Dingdang, Odaily Star Daily

За останні 48 годин крипторинок знову нагадав усім майже драматичним чином: тут "обвали" та "бичачі повернення" завжди розділені лише одним торговим днем. BTC здійснив потужний відскок до майже $93,000, з 24-годинним зростанням майже на 7%; ETH повернувся вище $3,000; SOL також знову протестував рівень $140.

Після відкриття американського фондового ринку криптосектор також продемонстрував загальне зростання. BitMine, компанія-скарбниця ETH, зафіксувала зростання ціни акцій на 11,6% за 24 години, а Strategy, найбільший корпоративний тримач BTC, показав зростання на 6,2%.

Щодо деривативів, загальна сума ліквідацій за останні 24 години досягла $430 мільйонів, з яких ліквідації лонгів склали $70 мільйонів, а ліквідації шортів — $360 мільйонів. Основна ліквідація відбулася по шорт-позиціях, а найбільша одинична ліквідація сталася на Bybit — BTCUSD, з обсягом позиції $13 мільйонів.

Щодо ринкових настроїв, за даними Alternative.me, сьогоднішній індекс страху та жадібності криптовалют піднявся до 28, що все ще знаходиться у зоні "страху", але порівняно з учорашнім значенням 23 (екстремальний страх), настрій явно покращився, і ринок демонструє ознаки незначного відновлення.

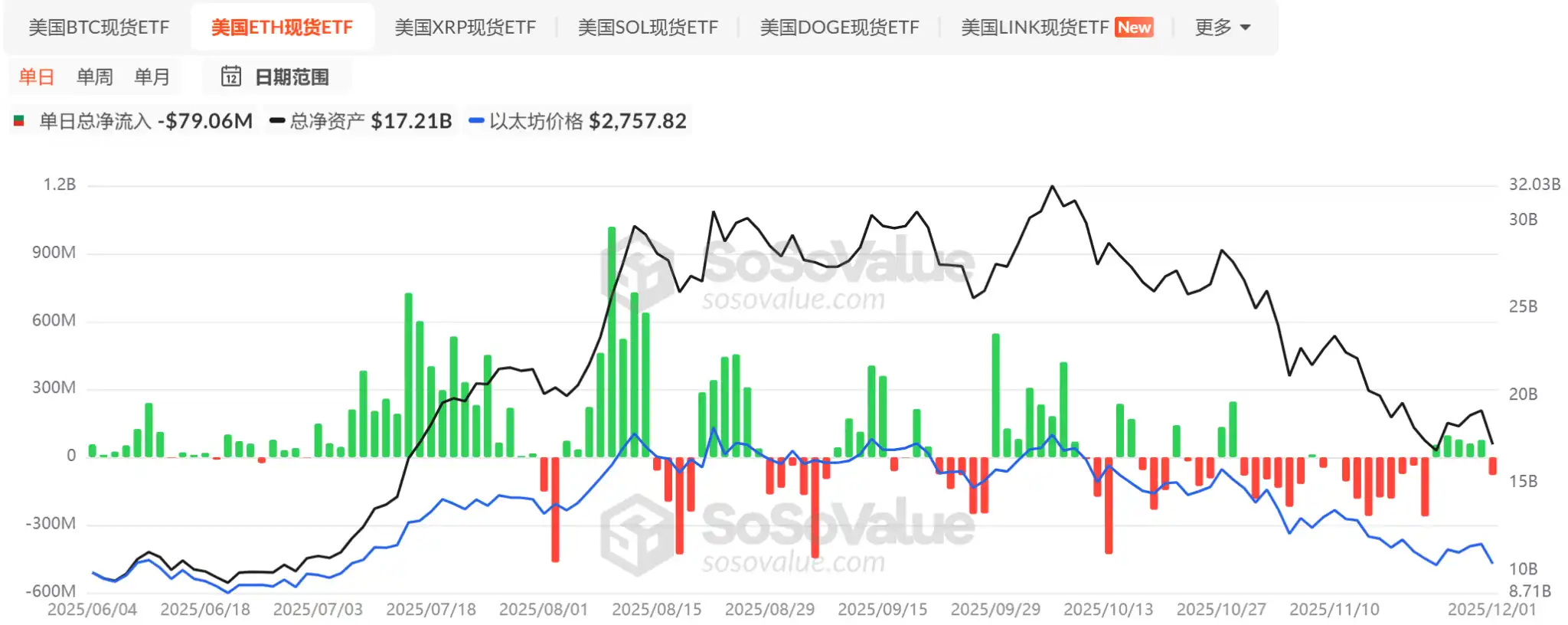

Щодо притоку коштів, після того як BTC spot ETF пережили інтенсивний відтік протягом чотирьох тижнів поспіль, вони нарешті зафіксували помірний приплив протягом чотирьох торгових днів поспіль; ETH spot ETF, навпаки, після п’яти послідовних припливів перейшли у чистий відтік у розмірі $79 мільйонів. Загалом, поточний імпульс притоку коштів все ще відносно слабкий.

Тим часом ETF на альткоїни прискорили свої погодження завдяки політичним дивідендам, і ETF на XRP, SOL, LTC, DOGE та інші були масово лістинговані. Серед них, хоча ETF на XRP з’явився пізніше, ніж ETF на SOL, його результати ще більш вражаючі. Його поточний загальний чистий приплив досяг $824 мільйонів, перевищивши ETF на SOL, і в короткостроковій перспективі став "інституційною візитівкою" серед альткоїнів.

На перший погляд, нещодавній сплеск на крипторинку, здається, не має значного прямого каталізатора, але насправді під поверхнею одночасно накопичуються потужні сили — від очікувань щодо ставок до переломного моменту ліквідності та до реструктуризації логіки інституційного розподілу, кожна з яких достатньо сильна, щоб визначити напрямок ринку.

Прогноз розвороту: зниження ставки у грудні виглядає неминучим

Аналітики підрозділу Goldman Sachs з фіксованого доходу, валют та товарів (FICC) вважають, що зниження процентної ставки Федеральною резервною системою на майбутньому засіданні у грудні фактично стало вирішеним питанням. Аналогічно, підрозділ глобальних досліджень Bank of America вказує, що через м’які умови на ринку праці та нещодавні натяки політиків на раннє зниження ставки, вони тепер очікують, що ФРС знизить ставку на 25 базисних пунктів на грудневому засіданні. Це відрізняється від попереднього очікування банку, що ФРС збереже ставку у грудні. Водночас банк наразі прогнозує зниження ставки на 25 базисних пунктів у червні та липні 2026 року, що призведе до остаточного діапазону ставки 3,00%-3,25%.

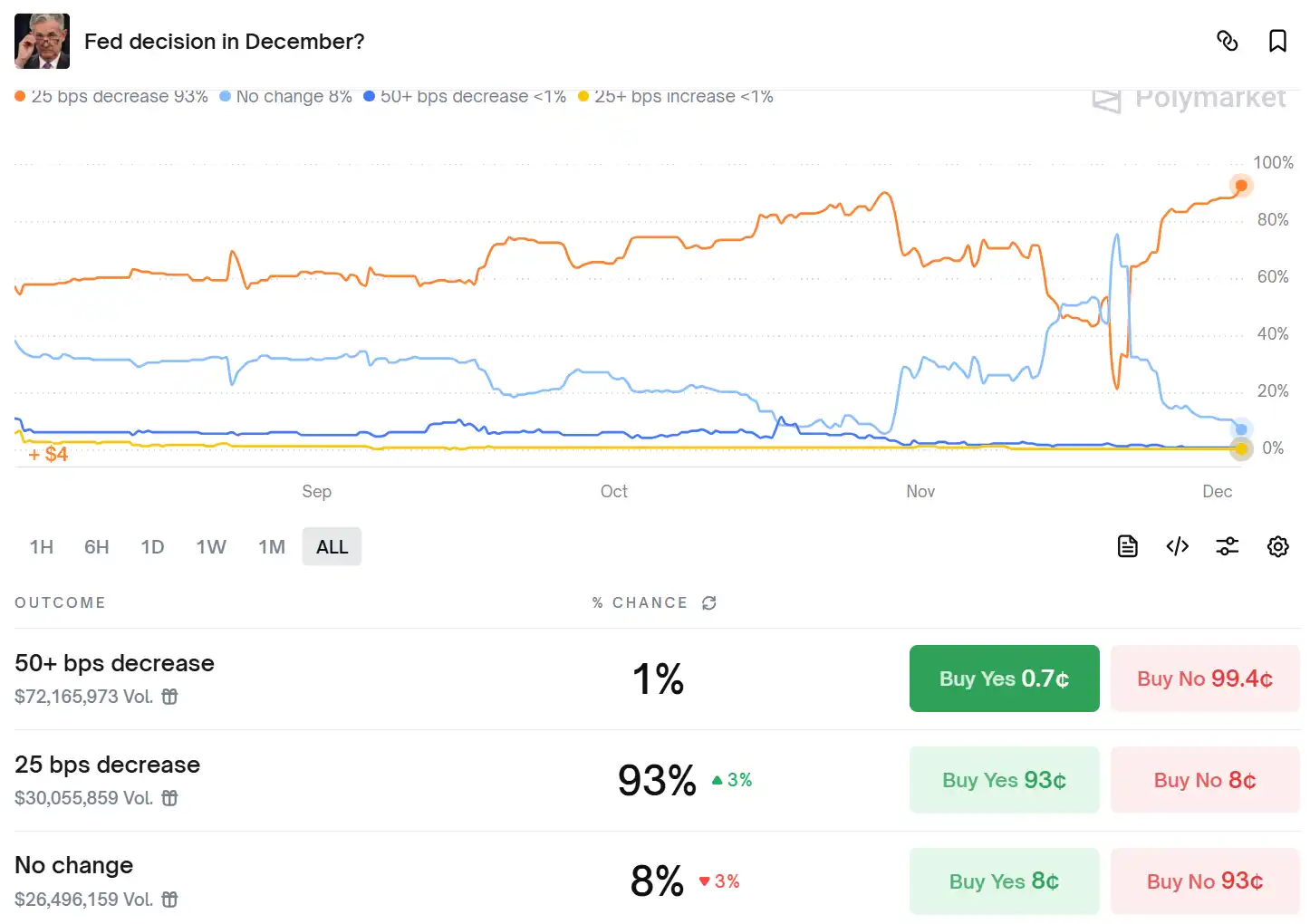

За даними Polymarket, ймовірність того, що ФРС знизить ставку на 25 базисних пунктів наступного тижня, зросла до 93%, а загальний обсяг торгів у цьому пулі прогнозів досяг $300 мільйонів.

Зміна ліквідності: завершення QT та ін’єкція $135 мільярдів

Ще більш важливий сигнал надходить від операцій з балансом Федеральної резервної системи. Кількісне скорочення (QT) офіційно завершилося 1 грудня, після того як з системи було вилучено понад $2,4 трильйона ліквідності, стабілізувавши баланс ФРС на рівні близько $6,57 трильйона.

Ще важливіше, що того ж дня ФРС ввела $135 мільярдів ліквідності на ринок через інструменти овернайт-репо, що стало другою за величиною одноразовою ін’єкцією ліквідності з часів пандемії, з метою полегшення короткострокового дефіциту фінансування у банках. Однак це не кількісне пом’якшення (QE), а тимчасова підтримка ліквідності.

Наступник Пауелла: політична змінна до Різдва

Окрім ліквідності та ставок, ще одним фактором, що впливає на ринкові настрої, є політика. Оскільки термін повноважень Пауелла закінчується у травні наступного року, пошук наступного голови Федеральної резервної системи повністю розпочато, і наразі п’ять кандидатів змагаються за, мабуть, найважливішу посаду в економіці США. Серед претендентів — члени ради ФРС Крістофер Валлер, Мішель Боуман, колишній член ради ФРС Кевін Варш, представник BlackRock Рік Рідер та директор NEC Хаслетт. Міністр фінансів США Бассетт, який курує процес відбору, минулого тижня заявив, що Трамп може оголосити свого кандидата до різдвяних свят.

Інсайдери кажуть, що Трамп довіряє Хассетту і вважає, що той поділяє його бажання більш агресивного зниження ставки центральним банком. Хассетт заявив, що прийме цю посаду, якщо її запропонують.

Гіганти управління активами послаблюють позиції: Crypto ETF офіційно входить у "мейнстрім управління багатством"

За останні кілька років такі традиційні гіганти, як Vanguard і Merrill Lynch, завжди трималися осторонь від крипто ETF — не тому, що вони не розуміють, а тому, що вони "уникають ризику". Однак цього тижня, коли Vanguard і Merrill оголосили про розширення доступу клієнтів до крипто ETF, а Charles Schwab планує відкрити торгівлю Bitcoin у першій половині 2026 року, ця ситуація нарешті почала змінюватися.

Важливо, що стиль традиційних інституцій завжди був "краще втратити можливість, ніж наступити на міну". Їхнє послаблення — це не короткостроковий торговий сигнал, а довгострокова стратегічна зміна. Якщо вищезазначені інституції виділять лише 0,25% своїх фондів на BTC, це також означає, що протягом наступних 12-24 місяців з’явиться приблизно $750 мільярдів структурного додаткового попиту. У поєднанні з пом’якшенням монетарної політики, 2026 рік обіцяє стати роком потужного зростання.

Крім того, один з найбільших фінансових інститутів США, Bank of America, дозволив радникам з управління багатством рекомендувати клієнтам виділяти 1%-4% у криптоактиви починаючи з січня 2025 року, а початково рекомендованими активами є IBIT, FBTC, BITB та BTC — тобто BTC офіційно увійшов до "стандартного розподілу" традиційного американського управління багатством. Цей крок ставить платформу управління багатством Bank of America в один ряд з такими гігантами, як BlackRock і Morgan Stanley. Для Wells Fargo та Goldman Sachs, які діють повільніше, тиск з боку індустрії швидко зростає.

Висновок

Відновлення цього ринку не є результатом лише одного позитивного фактору, а скоріше нагадує одночасний резонанс кількох макросигналів: чіткі очікування зниження ставки, приплив ліквідності, наближення політичних змінних та послаблення позицій гігантів управління активами. Що ще важливіше, криптоактиви переходять від "дозволено торгувати" до "визнаного розподілу", що підштовхує їх до більш стійкого циклу, керованого фондами.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Інкубатор MEETLabs сьогодні випустив велику 3D риболовну блокчейн-гру «DeFishing»

Як перша блокчейн-гра на платформі GamingFi, впроваджено P2E подвійну токен-економіку з використанням токенів IDOL та платформи GFT.

Історія розвитку приватності у сфері криптовалют

Технології конфіденційності у криптовалютному світі ніколи насправді не виходили за межі «вузьких» і «одноосібних» рамок.

Обсяг торгів перевищив 410 мільйонів, перший звіт про "трейдінг-майнінг" Sun Wukong опубліковано, повернення комісій понад норму підірвало ринок

Наразі перша фаза трейдінг-майнінг активності Sun Wukong вже перейшла у другу половину. Захід офіційно завершиться 6 грудня 2025 року о 20:00 (UTC+8).