Найбільше IPO в історії! SpaceX, як повідомляється, планує вийти на біржу наступного року, залучивши понад 30 мільярдів доларів і націлюючись на оцінку в 1,5 трильйона доларів

SpaceX просуває план IPO, мета якого — залучити понад 30 мільярдів доларів, що може стати найбільшим обсягом розміщення акцій в історії.

За повідомленнями, SpaceX планує вийти на біржу не раніше середини або другої половини 2026 року. Якщо SpaceX згідно з планом продасть 5% акцій, обсяг залучених коштів складе близько 40 мільярдів доларів, що значно перевищує рекорд Saudi Aramco у 29 мільярдів доларів у 2019 році. Після появи цієї новини акції EchoStar, яка погодилася продати SpaceX ліцензії на спектр, під час торгів зросли на 12%, але згодом відкотилися і закрилися зростанням приблизно на 6%.

Автор: Бао Їлун

Джерело: Wallstreetcn

SpaceX просуває план IPO, обсяг залучених коштів може значно перевищити 30 мільярдів доларів і має всі шанси стати найбільшим IPO в історії.

9 грудня, за повідомленням Bloomberg, компанія SpaceX, що належить Маску, планує вийти на біржу не раніше середини або другої половини 2026 року, а обсяг фінансування значно перевищить 30 мільярдів доларів. У повідомленні з посиланням на обізнані джерела зазначається, що цільова оцінка компанії становить близько 1,5 трильйона доларів.

Якщо SpaceX згідно з планом продасть 5% акцій, обсяг залучених коштів складе близько 40 мільярдів доларів, що значно перевищує рекорд Saudi Aramco. У 2019 році Saudi Aramco залучила 29 мільярдів доларів, ставши найбільшим IPO у світі. Варто зазначити, що тоді Saudi Aramco продала лише 1,5% акцій, що значно менше за частку вільного обігу більшості публічних компаній.

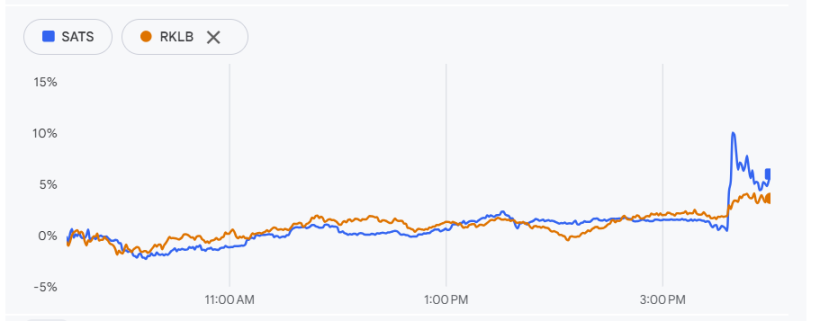

Після появи цієї новини акції інших космічних компаній у вівторок зросли. Акції EchoStar, яка погодилася продати SpaceX ліцензії на спектр, під час торгів зросли на 12%, але згодом відкотилися і закрилися зростанням приблизно на 6%. Акції компанії Rocket Lab, що займається космічними перевезеннями, зросли на 3,6%.

(Акції космічних компаній зростають)

Очікується, що SpaceX використає частину коштів, залучених під час IPO, для розробки орбітальних дата-центрів, включаючи закупівлю необхідних для роботи чипів. Однак у повідомленні зазначається, що терміни виходу на біржу можуть бути скориговані залежно від ринкової ситуації, і можливе перенесення до 2027 року.

Швидке зростання доходів підтримує оцінку

За повідомленням з посиланням на обізнані джерела, очікується, що виручка SpaceX у 2025 році складе близько 15 мільярдів доларів, а у 2026 році зросте до 22-24 мільярдів доларів, більша частина доходу надходитиме від бізнесу Starlink.

Прискорення підготовки до IPO частково пов’язане з потужним зростанням супутникового інтернет-сервісу Starlink, включаючи перспективи прямого підключення мобільних пристроїв, а також прогрес у розробці ракети Starship для місячних і марсіанських місій.

6 грудня Маск написав у соцмережі X:

SpaceX протягом багатьох років зберігає позитивний грошовий потік, двічі на рік проводить плановий викуп акцій, забезпечуючи ліквідність для співробітників та інвесторів.

Він зазначив, що зростання оцінки є результатом прогресу Starship і Starlink, а також отримання глобального спектру для прямого підключення мобільних пристроїв, що суттєво розширило потенційний ринок компанії.

Керівники SpaceX раніше неодноразово висловлювали ідею виділення бізнесу Starlink в окрему публічну компанію. Президент компанії Gwynne Shotwell вперше озвучила цю концепцію у 2020 році.

Просування плану IPO всієї компанії означає, що ідея окремого лістингу Starlink, ймовірно, відкладається.

Внутрішні операції з акціями випереджають IPO

Паралельно з підготовкою до IPO, SpaceX нещодавно завершила черговий раунд внутрішнього продажу акцій.

За повідомленням з посиланням на обізнані джерела, у поточних операціях на вторинному ринку SpaceX встановила ціну акції близько 420 доларів, що підвищує оцінку компанії порівняно з раніше повідомленими 800 мільярдами доларів.

Компанія дозволила співробітникам продати акції на суму близько 2 мільярдів доларів, а SpaceX також викупить частину акцій. За повідомленням, така стратегія оцінки спрямована на встановлення справедливої ринкової вартості компанії перед IPO.

Основними довгостроковими інвесторами SpaceX є венчурні фонди, зокрема Founder’s Fund Пітера Тіля, 137 Ventures під керівництвом Джастіна Фішнера-Вольфсона та Valor Equity Partners.

Fidelity також є важливим інвестором, а материнська компанія Google — Alphabet — також володіє часткою.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Livio з Xinhuo Technology: цінність оновлення Ethereum Fusaka недооцінена

Вен Сяоци: Стратегічна цінність Fusaka значно перевищує її поточну ринкову оцінку, і всім інституціям варто переглянути довгострокову інвестиційну привабливість екосистеми Ethereum.

Hyperliquid битва китів: хтось розвернув гру, а хтось втратив позиції

Детальний аналіз CARV: Cashie 2.0 інтегрує x402, перетворюючи соціальний капітал на цінність у ланцюжку

Сьогодні Cashie перетворився на програмований рівень виконання, який дозволяє AI-агентам, творцям і спільнотам не лише брати участь у ринку, а й активно ініціювати та сприяти його побудові й зростанню.

Як вик�ористовувати торгового бота для отримання прибутку на Polymarket?

Збільшення обсягу, завищення цін, арбітраж, розрахунок ймовірності...