O‘tgan uch hafta davomida kriptovalyuta bozori jimjit likvidlilik inqirozini boshdan kechirmoqda. Coinbase premium indeksi chuqur manfiyda, bitcoin ETFlari tarixdagi eng katta mablag‘ chiqishini boshdan kechirmoqda, birjalar zaxiralari esa uzluksiz kamaymoqda — uchta asosiy ko‘rsatkich bir vaqtning o‘zida xavf signalini yoqdi va AQSh institutsional kapitalining keng ko‘lamli chiqib ketayotganini ochiq ko‘rsatmoqda.

I. Xavf signal: Uch asosiy ko‘rsatkich bir vaqtda yomonlashmoqda

Coinbase premium indeksi

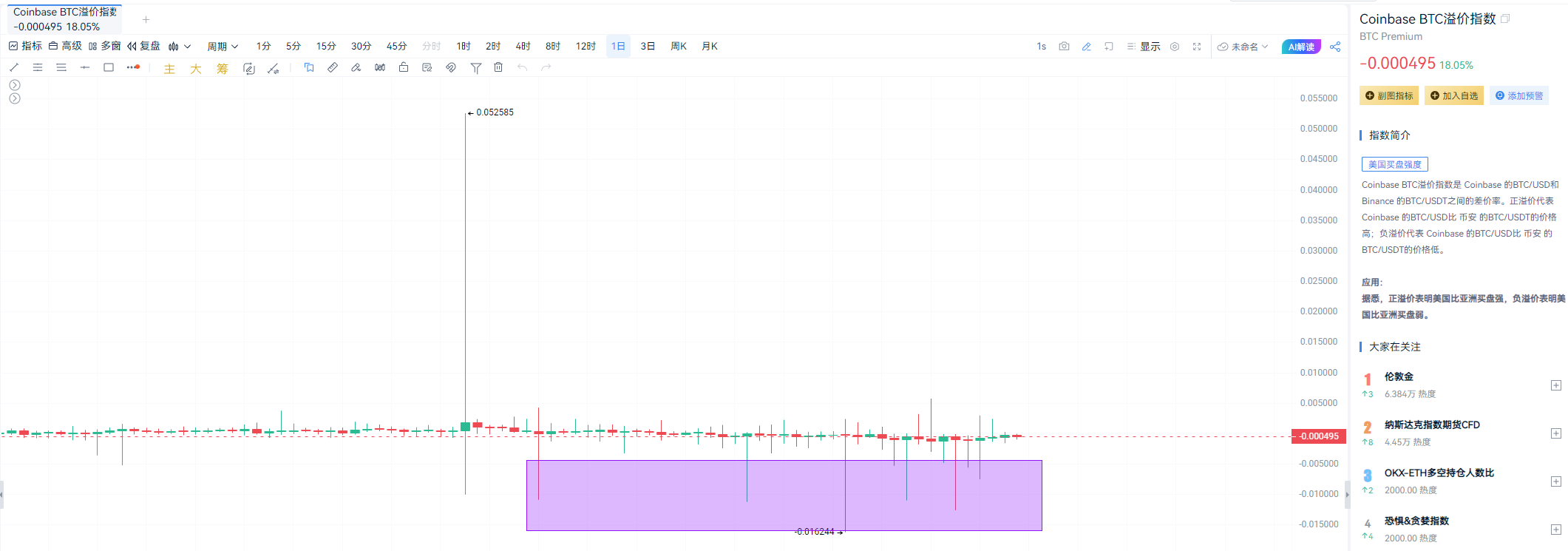

1. Coinbase Bitcoin Premium Index — bu Coinbase (AQShning asosiy tartibga solingan birjasi)dagi bitcoin narxining global o‘rtacha narxdan og‘ishini o‘lchash uchun ishlatiladi va AQSh kapitali harakatini kuzatish uchun muhim indikator hisoblanadi.

2. Agar Coinbase’dagi narx global o‘rtachadan yuqori bo‘lsa (musbat premium), bu odatda AQSh bozorida xarid bosimi kuchli, institutsional yoki dollar kapitali faol kirib kelmoqda, riskga moyillik oshganini bildiradi; indeks manfiy bo‘lsa, bu sotuv bosimi kuchayganini, kayfiyat sovuqligini yoki kapital chiqishini anglatadi.

3. Tarixda, 2020–2021 yillardagi bull bozorida uzoq muddatli musbat premium institutsional xaridlarni aks ettirgan, 2022–2023 yillardagi bear bozorida esa tez-tez manfiy premium vahimali sotuvlarni ko‘rsatgan. 2024–2025 yillarda ham ushbu ko‘rsatkich “AQSh vs Osiyo bozori” kapital kuchi va kayfiyat farqini solishtirishda keng qo‘llaniladi va kripto bozor tahlilida ajralmas manba hisoblanadi.

● AQSh institutsional kapitali harakatini kuzatish uchun asosiy indikator sifatida, Coinbase Bitcoin premium indeksi 31-oktabrdan boshlab ketma-ket 24 savdo kunida manfiy hududda qoldi. Bu yil boshidan beri birinchi marta sodir bo‘ldi.

● Chuqur manfiy premium Coinbase’dagi bitcoin narxi global o‘rtachadan doimiy pastligini bildiradi, bu esa AQSh professional investorlarining nafaqat past narxlardan sotib olmayotganini, balki doimiy ravishda pozitsiyalarni qisqartirayotganini yoki xedj qilayotganini ko‘rsatadi.

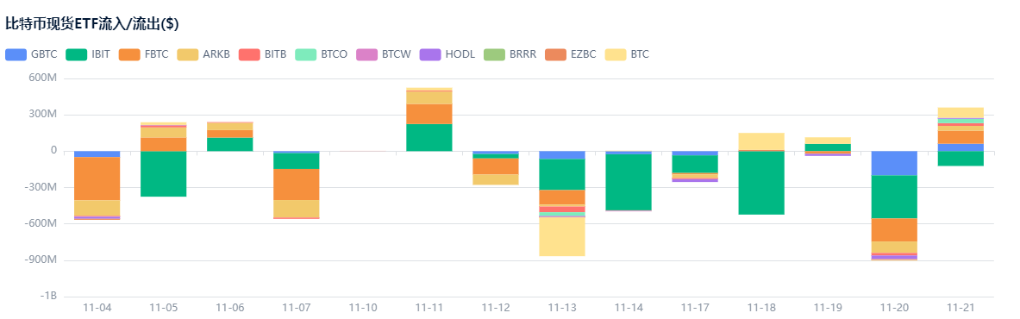

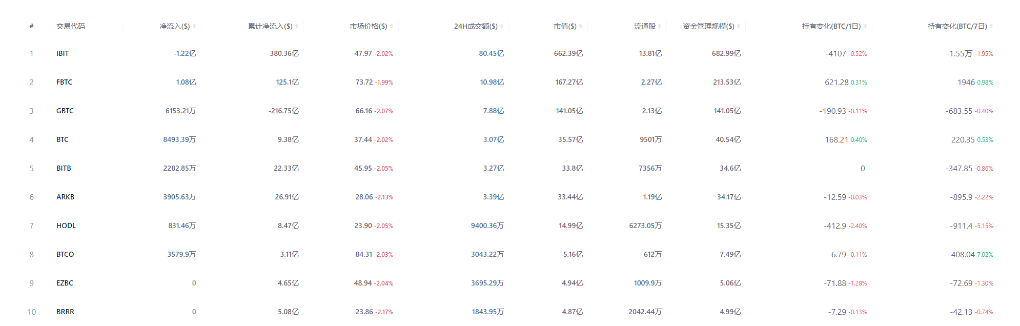

Bitcoin ETF: Bir oyda 3.8 milliard dollar tarixiy chiqim

● AQSh bitcoin spot ETFlari 1-yanvarda tasdiqlanganidan beri eng og‘ir sinovdan o‘tmoqda. 21-noyabr holatiga ko‘ra, barcha bitcoin ETFlarining noyabr oyidagi sof chiqimi 3.79 milliard dollarga yetdi, bu esa fevral oyidagi 3.56 milliard dollarlik tarixiy rekordni yangiladi.

● Shundan, BlackRock’ning IBIT fondi bir oyda 2.47 milliard dollar chiqim qilgan, Fidelity’ning FBTC fondi esa 1.09 milliard dollar chiqim qilgan, ikki yirik mahsulot jami sof chiqimning 91%ini tashkil qilgan. 20-noyabrda esa barcha bitcoin ETFlari 903 million dollarlik bir kunlik chiqimni qayd etdi, bu tarixda ikkinchi eng yuqori ko‘rsatkichdir.

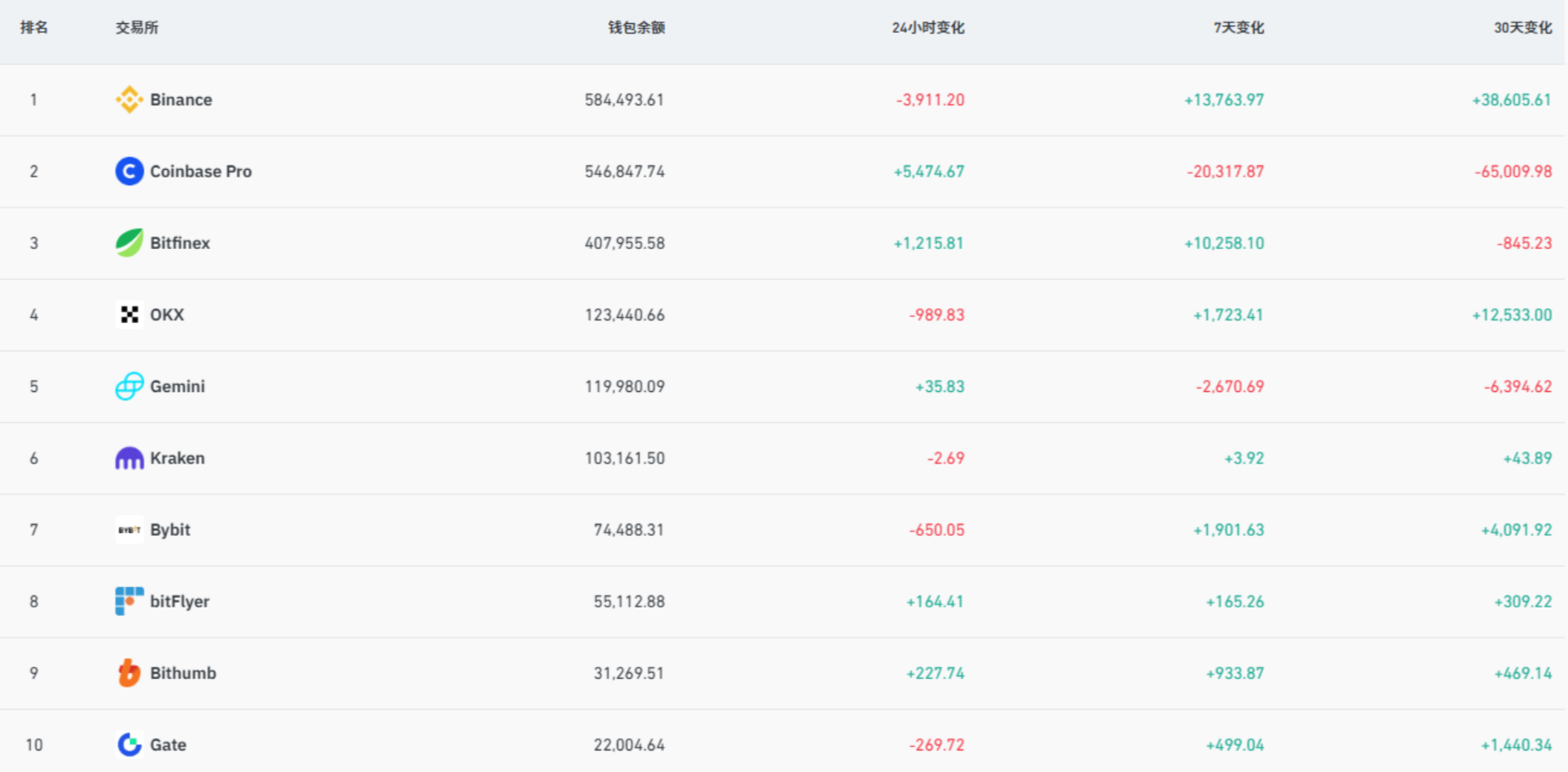

Birja zaxiralari: Umumiy zaxira hajmi 18%ga pasaydi

● CEXlar noyabr oyida oktyabrga nisbatan 8,181 BTC kamaytirgan, bu taxminan 842 million dollar qiymatiga teng. Kengroq ko‘rsatkichlar shuni ko‘rsatadiki, barcha markazlashtirilgan birjalardagi bitcoin umumiy zaxirasi 2024 yil oxiridagi darajaga nisbatan 18%ga kamayib, hozirda 2.4 milliondan biroz oshiq turibdi.

Bu doimiy “qon ketish” holati investorlarning aktivlarini birjalardan shaxsiy hamyonlarga yoki boshqa investitsiya kanallariga o‘tkazayotganini, birjalardagi likvidlilik asta-sekin so‘rib olinayotganini bildiradi.

II. Zanjirli reaksiya: Bozor tuzilmasi o‘zgarishda

● Savdo sessiyalarida impuls yetishmasligi

Coinbase premiumining doimiy manfiyligi bitcoinning turli savdo sessiyalaridagi harakatiga bevosita ta’sir ko‘rsatmoqda. AQSh savdo sessiyasida institutsional xaridlar yetishmasligi sababli narxlarning tiklanishi juda sust. Bozor tahlilchilari so‘nggi paytlarda bitcoinning o‘sish impulsining asosan Osiyo va Yevropa savdo sessiyalaridan kelayotganini, AQSh sessiyasi esa aksincha, bozorga bosim qilayotganini ta’kidlamoqda.

● ETF’larning strukturaviy xaridlari yo‘qolishi

Bitcoin spot ETFlari ilgari bozor uchun eng muhim strukturaviy xarid manbai edi, hozir esa ular sof sotuvchi bo‘lib qoldi. Hozirgi chiqim tezligiga ko‘ra, ETFlarning kunlik sof chiqimi konchilar tomonidan har kuni ishlab chiqariladigan taxminan 450 BTCdan ancha yuqori, bu esa bozorga ijobiy sof taklif to‘planayotganini va narxga doimiy bosim o‘tkazayotganini bildiradi.

● Likvidlilik qatlamlanishi kuchaymoqda

Umumiy chiqim fonida turli birjalarda aniq tafovutlar yuzaga chiqmoqda. Institutsiyalar ustunlik qiladigan Coinbase, Kraken kabi platformalarda chiqim eng kuchli, chakana foydalanuvchilar to‘plangan Binance esa ma’lum darajada “qabul qiluvchi” rolini bajarmoqda. Bu likvidlilik qatlamlanishi bir xil aktivning turli platformalarda doimiy narx tafovutiga olib kelishi mumkin, bu esa arbitraj imkoniyatlarini oshiradi, lekin savdo xarajatlarini ham ko‘paytiradi.

III. Chuqur tahlil: Kim chiqmoqda? Nega chiqmoqda?

AQSh institutsiyalarining taktik o‘zgarishi

Ma’lumotlar taqsimotiga qaraganda, bu safargi kapital chiqimi asosan AQSh institutsiyalaridan kelmoqda. Bunga bir nechta omillar sabab bo‘lishi mumkin:

● Yil oxiri portfelni qayta tuzish bosimi: To‘rtinchi chorak oxiri yaqinlashar ekan, ayrim fondlar foyda olish yoki riskli aktivlar ulushini kamaytirishni tanlamoqda.

● Makroiqtisodiy noaniqlik: AQSh obligatsiyalari rentabelligi oshishi, dollar kuchayishi kabi an’anaviy moliya bozor omillari kapitalni qayta taqsimlashga undamoqda.

● Regulyator xavotiri kuchaymoqda: AQSh SECning so‘nggi vaqtlarda bir nechta kriptovalyuta kompaniyalariga nisbatan choralar ko‘rishi institutsiyalarning muvofiqlik riskiga bo‘lgan xavotirini oshirdi.

Aqlli kapitalning oldindan signal berishi

Tarixiy ma’lumotlar Coinbase premium indeksi va bitcoin narxi harakati o‘rtasida oldindan bog‘liqlik borligini ko‘rsatadi. Premium chuqur manfiy bo‘lganda, odatda qisqa muddatli narx pastligi yaqinlashayotganini bildiradi. 2019, 2022 yillardagi tarixiy sikllarda ham shunga o‘xshash pattern kuzatilgan — institutsiyalar lokal pastliklarda juda pessimist bo‘lgan, so‘ngra bozor tiklangan.

Zanjirdagi ekotizimga kapital oqimi

Birjalardan chiqayotgan kapitalning hammasi bozorni tark etayotgani yo‘q. Bitcoinning muayyan qismi markazlashmagan moliya (DeFi) ekotizimiga o‘tib, staking, likvidlik ta’minoti yoki kreditlashda ishtirok etmoqda. On-chain ma’lumotlar so‘nggi paytlarda DeFi protokollarida bloklangan bitcoin miqdori tarixiy rekordga yetganini ko‘rsatmoqda, bu esa kapital faqat yuqoriroq daromadli ilovalarni izlayotganini bildiradi.

IV. Bozor ta’siri: Xavfda imkoniyat yashiringan o‘yin

1. Qisqa muddatli og‘riq va uzoq muddatli foyda

Birja zaxiralari doimiy kamayishi qisqa muddatda narxga bosim qilsa-da, uzoq muddatda bu sog‘lom signal hisoblanadi. Birjalardan olib chiqilgan bitcoin asosan uzoq muddatli saqlashga o‘tadi va bozorning suzuvchi taklifini kamaytiradi. Talab tiklangan zahoti, juda kichik xarid bosimi ham katta o‘sishga sabab bo‘lishi mumkin va bu “supply shock” deb ataladi.

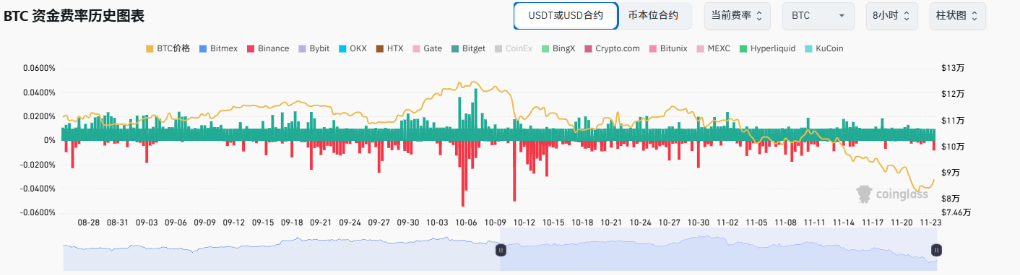

2. Derivativ bozorida risk to‘planishi

Spot bozoridan kapital chiqayotgan bir paytda, perpetual kontraktlarning funding rate’i hali ham nisbatan yuqori, bu esa levered long pozitsiyalar hali ham to‘liq chiqmaganini bildiradi. Spot bozor zaif, derivativ bozor kuchli bo‘lishi likvidatsiya kaskadi xavfini oshiradi. Narxda katta tebranish bo‘lsa, zanjirli likvidatsiyalar yuzaga kelishi mumkin.

3. Eski va yangi kapital almashinuvi

Hozirgi bozor eski va yangi kapital almashinuvi bosqichida. Erta foyda ko‘rgan AQSh institutsiyalari chiqmoqda, yangi kapital — xoh Osiyodan, xoh an’anaviy moliyaviy institutlardan — hali keng ko‘lamda kirib kelgani yo‘q. Bu oraliq holat bozorning pastlik bosqichiga xosdir.

V. Kelajak istiqboli: Qachon burilish nuqtasi bo‘ladi?

1. Asosiy kuzatuv signallari

Bozor barqarorlashishi uchun quyidagi asosiy signallarga e’tibor qaratish kerak:

● Coinbase premium indeksining musbatga o‘tishi: Bu AQSh institutsional talabining tiklanishining eng bevosita dalilidir.

● ETF kapital chiqimining sekinlashuvi: Kunlik sof chiqim 100 million dollardan pastga tushganda, sotuv bosimi yakunlanayotganini bildirishi mumkin.

● Birjalarga sof kapital kirimi musbatga o‘tishi: Doimiy sof kirim odatda narx pastligi shakllanganini bildiradi.

2. Potensial katalizatorlar

Quyidagi omillar bozor burilishining katalizatori bo‘lishi mumkin:

● Dekabr FOMC yig‘ilishi: Agar Federal Reserve aniq dovish signal bersa, riskga moyillik qayta tiklanishi mumkin.

● Institutsional chorak hisobotlari: Yirik kompaniyalar Q4 moliyaviy hisobotlarida bitcoin portfeli haqida ma’lumot bersa, bu bozor kayfiyatiga ta’sir qilishi mumkin.

● Texnik darajadagi o‘sish: Agar 68,000 dollar oldingi cho‘qqisi muvaffaqiyatli yengilinsa, hozirgi pasayish trendi buziladi va trend treyderlarini jalb qiladi.

3. Tarixiy sikllardan saboq

Bitcoin halving siklidan qaraganda, hozir uchinchi halvingdan keyingi 18-oyda turibmiz. Tarixiy ma’lumotlar bu bosqichda kuchli tebranishlar va institutsional portfel o‘zgarishlari kuzatilishini, lekin bu ham keyingi asosiy o‘sish to‘lqiniga tayyorgarlik bosqichi ekanini ko‘rsatadi.

Tarixiy tajriba shuni ko‘rsatadiki, eng qorong‘u paytlar eng katta imkoniyatlarni yaratadi. Coinbase premium indeksi yana musbatga o‘tganda, ETF kapitali yana sof kirimga o‘tganda, birjalarda doimiy sof kirim paydo bo‘lganda, bozor bahori uzoqda emas. Aql bilan investitsiya qiluvchilar uchun hozirgi asosiy vazifa ko‘r-ko‘rona pessimist bo‘lish emas, balki ushbu asosiy ko‘rsatkichlarning o‘zgarishini diqqat bilan kuzatish va bozor kayfiyatining eng sovuq nuqtasida umid uchqunini izlashdir.