Kripto ETF mablag‘lari chiqib ketmoqda, BlackRock va boshqa emitentlar hali ham foyda ko‘rayaptimi?

BlackRock kripto ETF komissiya daromadlari 38% ga kamaydi, ETF biznesi bozor tsikllarining sehridan qochib qutula olmadi.

Asl sarlavha: When Wrappers Run Red

Asl muallif: Prathik Desai, Token Dispatch

Asl tarjima: Luffy, Foresight News

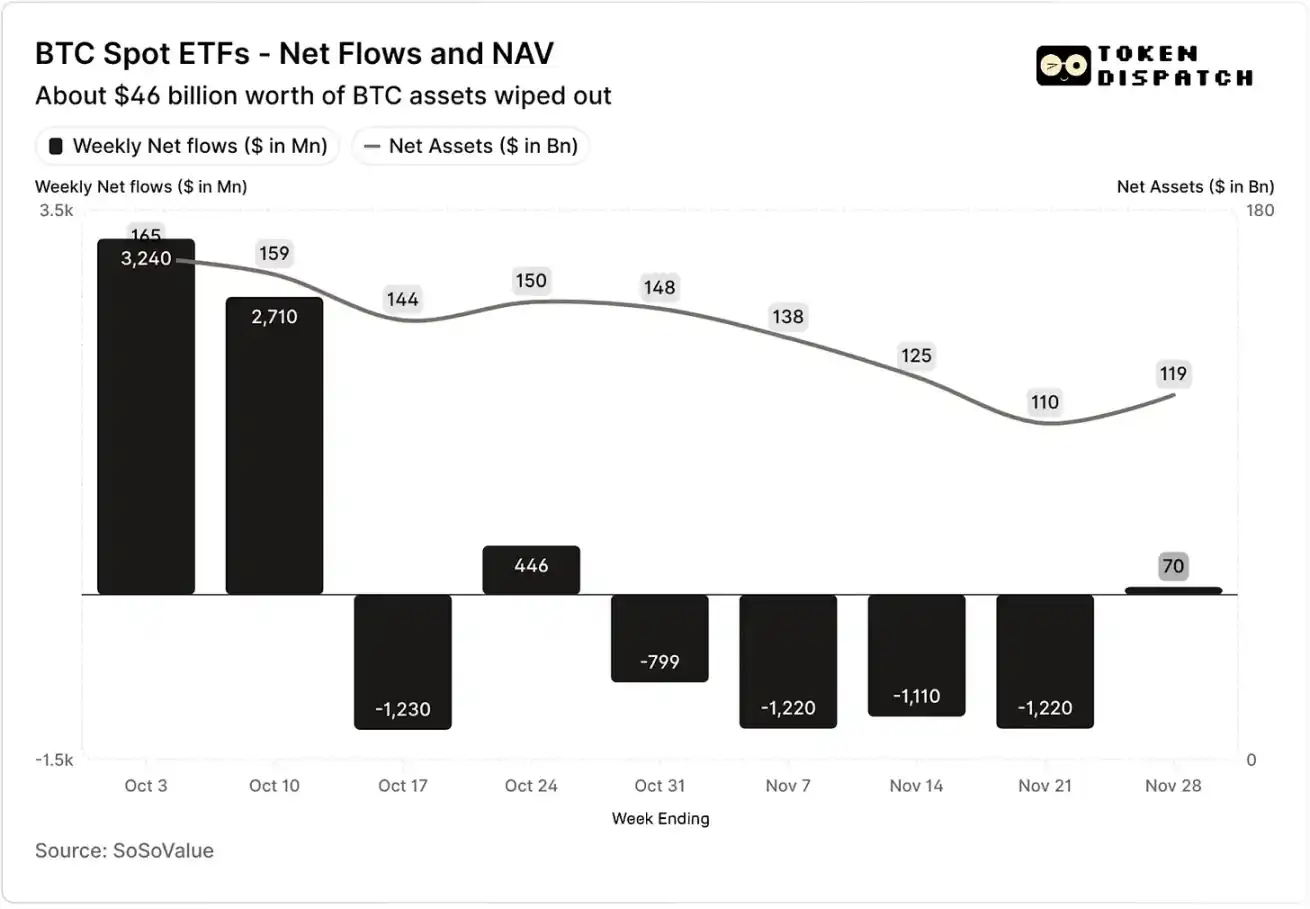

2025 yil oktyabr oyining dastlabki ikki haftasida, bitcoin spot ETF’lariga mos ravishda 3.2 milliard dollar va 2.7 milliard dollar mablag‘ kirib keldi, bu 2025 yildagi eng yuqori va beshinchi eng yuqori haftalik sof kirim rekordini o‘rnatdi.

Bundan avval, bitcoin ETF’lari 2025 yilning ikkinchi yarmida “ketma-ket mablag‘ chiqimi bo‘lmagan hafta” natijasiga erishishi kutilgan edi.

Biroq, tarixdagi eng jiddiy kripto valyuta likvidatsiyasi kutilmaganda yuz berdi. 19 milliard dollarlik aktivlar yo‘qolishi kripto bozorini hanuzgacha larzaga solmoqda.

Oktyabr va noyabr oylarida bitcoin spot ETF’larining sof mablag‘ kirimi va aktivlar sof qiymati

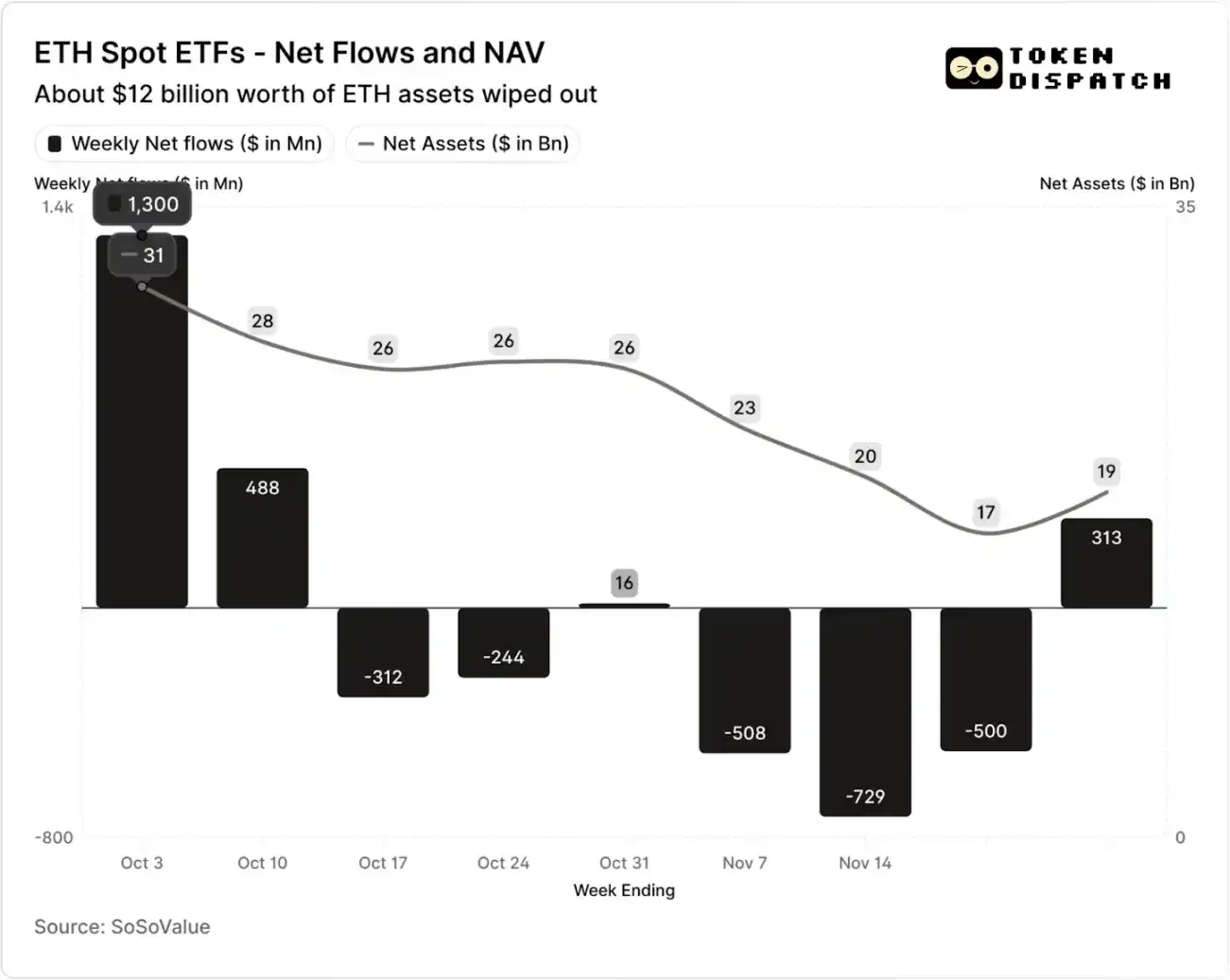

Oktyabr va noyabr oylarida ethereum spot ETF’larining sof mablag‘ kirimi va aktivlar sof qiymati

Biroq, likvidatsiya hodisasidan keyingi yetti hafta ichida, bitcoin va ethereum ETF’larida besh hafta davomida mos ravishda 5 milliard dollar va 2 milliard dollardan ortiq mablag‘ chiqimi kuzatildi.

21 noyabr holatiga ko‘ra, bitcoin ETF’lari chiqaruvchilari boshqaruvidagi aktivlar sof qiymati (NAV) taxminan 164.5 milliard dollardan 110.1 milliard dollarga qisqardi; ethereum ETF’larining aktivlar sof qiymati esa deyarli ikki baravar kamayib, 30.6 milliard dollardan 16.9 milliard dollarga tushdi. Bu pasayish qisman bitcoin va ethereum narxlarining o‘zining tushishi, hamda ayrim tokenlarning qaytarib olinishi bilan bog‘liq. Atigi ikki oy ichida, bitcoin va ethereum ETF’larining umumiy aktivlar sof qiymatining uchdan bir qismi yo‘qoldi.

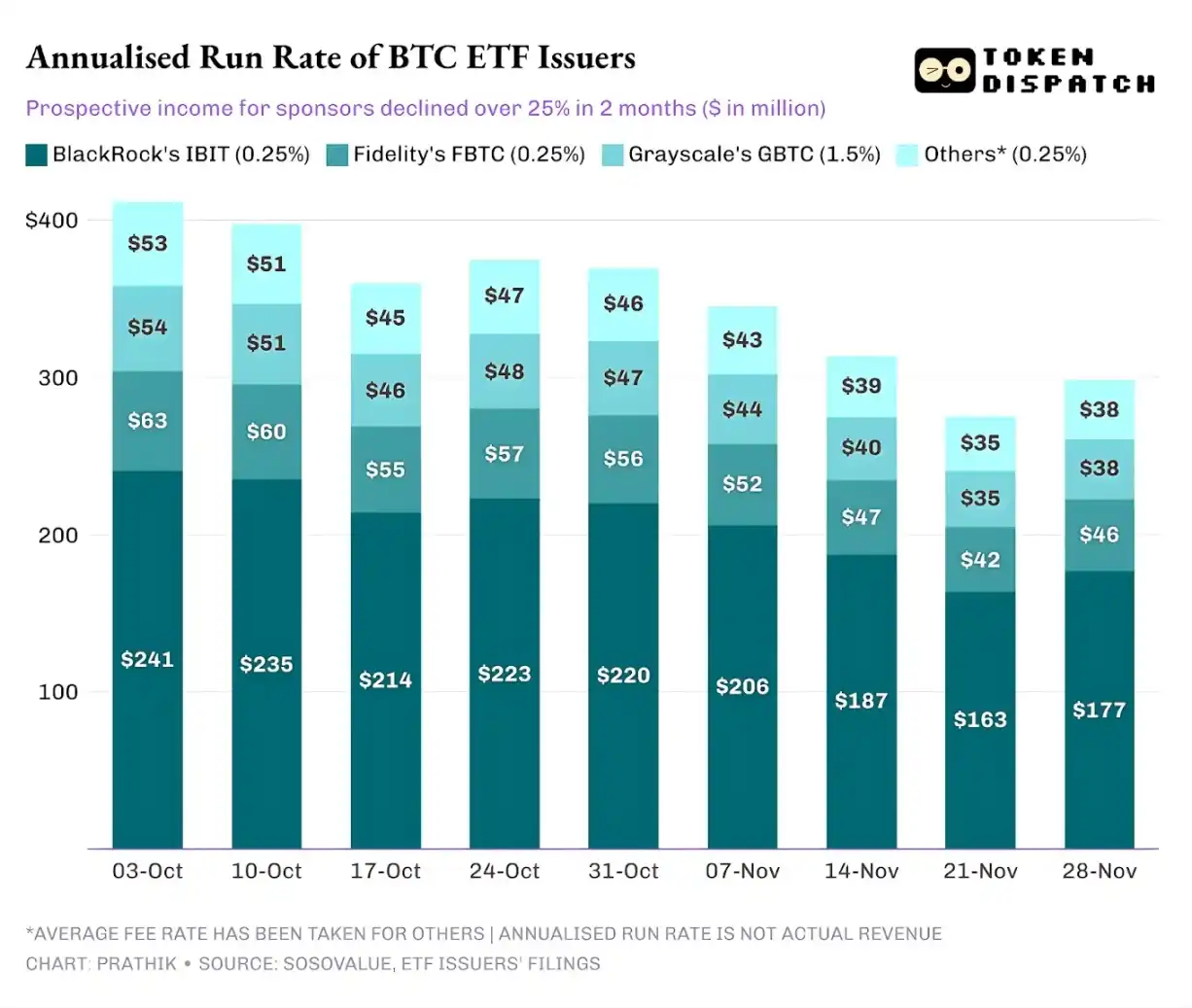

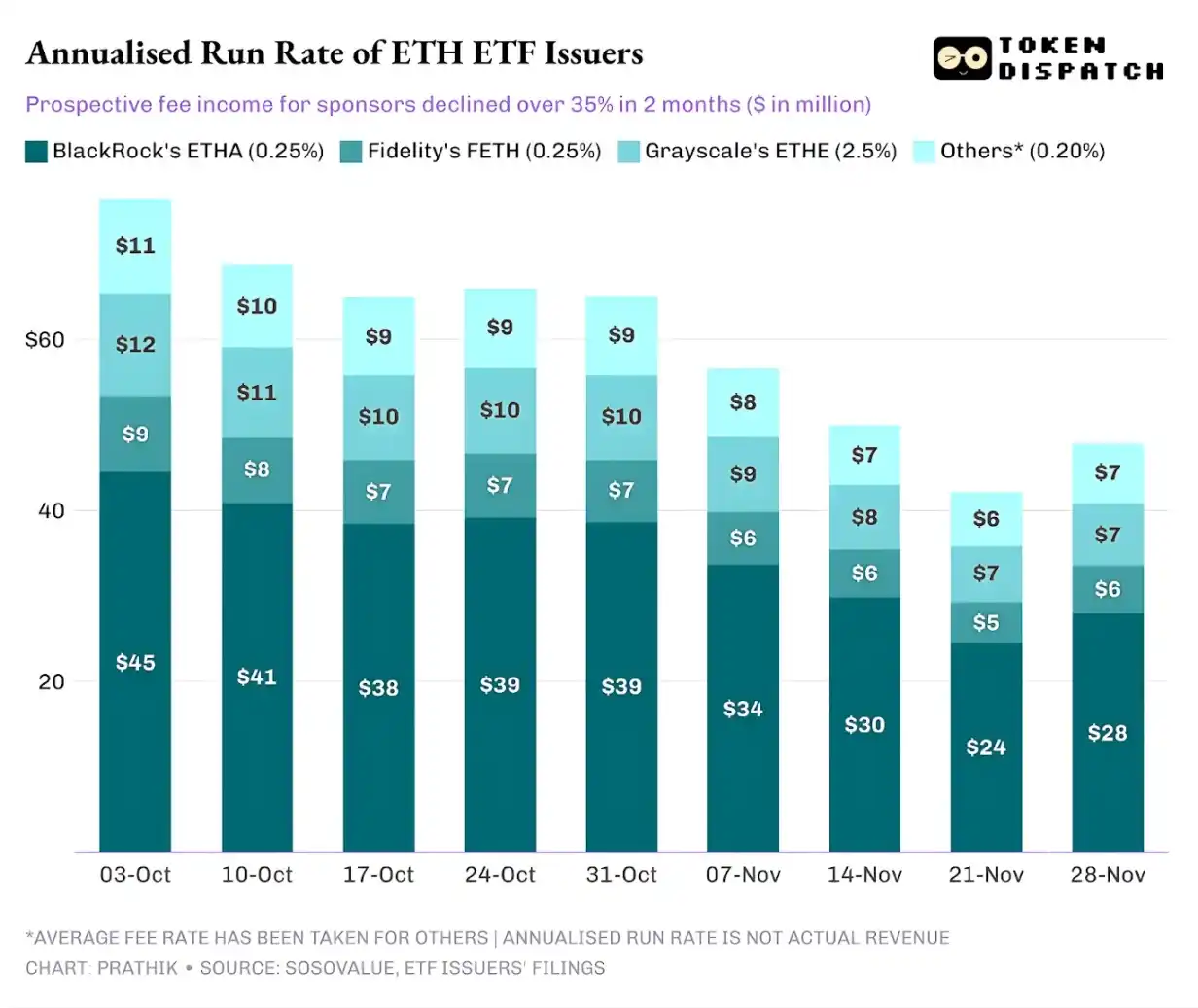

Mablag‘ oqimining pasayishi nafaqat investorlar kayfiyatini aks ettiradi, balki ETF chiqaruvchilarining komissiya daromadiga ham bevosita ta’sir qiladi.

Bitcoin va ethereum spot ETF’lari BlackRock, Fidelity, Grayscale, Bitwise kabi chiqaruvchi tashkilotlar uchun “pul bosuvchi mashina” hisoblanadi. Har bir fond o‘zidagi aktivlar hajmiga qarab to‘lov oladi, bu odatda yillik stavka sifatida ko‘rsatiladi, lekin amalda har kuni aktivlar sof qiymatiga asosan hisoblanadi.

Har kuni, bitcoin yoki ethereum ulushiga ega bo‘lgan ishonch fondlari komissiya va boshqa operatsion xarajatlarni to‘lash uchun o‘z portfelining bir qismini sotadi. Chiqaruvchi uchun bu, yillik daromad hajmi boshqarilayotgan aktivlar hajmi (AUM) va to‘lov stavkasi ko‘paytmasiga teng bo‘lishini anglatadi; investorlar uchun esa, vaqt o‘tishi bilan tokenlar sonining bosqichma-bosqich kamayishiga olib keladi.

ETF chiqaruvchilarining to‘lov stavkalari 0.15% dan 2.50% gacha oraliqda.

Qaytarib olish yoki mablag‘ chiqimi o‘zi chiqaruvchiga bevosita foyda yoki zarar keltirmaydi, biroq chiqim chiqaruvchining boshqaruvidagi aktivlar hajmini kamaytiradi va natijada olinadigan komissiya bazasini qisqartiradi.

3 oktyabr kuni, bitcoin va ethereum ETF chiqaruvchilarining umumiy boshqaruvidagi aktivlar hajmi 195 milliard dollarga yetdi, yuqoridagi to‘lov stavkalari bilan hisoblaganda, komissiya havzasi juda katta edi. Ammo 21 noyabrga kelib, ushbu mahsulotlarning qolgan aktivlar hajmi atigi 127 milliard dollarni tashkil etdi.

Agar haftaning oxiridagi boshqarilayotgan aktivlar hajmiga asoslanib yillik komissiya daromadini hisoblasak, so‘nggi ikki oyda bitcoin ETF’larining potentsial daromadi 25% dan ko‘proqqa kamaydi; ethereum ETF chiqaruvchilari esa bundan ham ko‘proq zarar ko‘rdi, so‘nggi to‘qqiz haftada yillik daromad 35% ga tushdi.

Chiqaruv hajmi qancha katta bo‘lsa, pasayish ham shuncha og‘ir

Alohida chiqaruvchi nuqtai nazaridan, mablag‘ oqimi ortida uch xil biroz farqli holat namoyon bo‘ladi.

BlackRock uchun, uning biznes xususiyati “masshtab effekti” va “tsiklik tebranish”ning birga mavjudligidir. Uning IBIT va ETHA fondlari asosiy investorlar uchun bitcoin va ethereum’ni ETF orqali joylashtirishda asosiy tanlovga aylandi. Bu dunyodagi eng yirik aktivlarni boshqaruvchi tashkilotga ulkan aktivlar bazasidan 0.25% to‘lov olish imkonini berdi, ayniqsa oktyabr boshida aktivlar hajmi rekord darajaga yetganda, daromad juda yuqori bo‘ldi. Ammo bu shuni anglatadiki, noyabr oyida yirik egalari riskni kamaytirishga qaror qilganda, IBIT va ETHA eng avvalo sotiladigan aktivlarga aylandi.

Ma’lumotlar buni tasdiqlaydi: BlackRock’ning bitcoin va ethereum ETF’larining yillik komissiya daromadi mos ravishda 28% va 38% ga kamaydi, bu soha o‘rtacha 25% va 35% pasayishdan ham yuqori.

Fidelity’ning holati BlackRock’ga o‘xshash, faqat hajmi kichikroq. Uning FBTC va FETH fondlari ham “avval kirim, keyin chiqim” ritmiga amal qildi, oktyabrdagi bozor ishtiyoqi oxir-oqibat noyabrdagi mablag‘ chiqimi bilan almashdi.

Grayscale’ning hikoyasi esa ko‘proq “tarixiy muammolar” bilan bog‘liq. Bir vaqtlar, GBTC va ETHE ko‘plab AQSh investorlarining brokerlik hisoblari orqali bitcoin va ethereum’ni joylashtirish uchun yagona yirik kanal edi. Ammo BlackRock, Fidelity kabi tashkilotlar bozor yetakchisiga aylangach, Grayscale’ning bu monopoliyasi yo‘qoldi. Bundan tashqari, uning dastlabki mahsulotlarining yuqori to‘lov stavkasi so‘nggi ikki yilda doimiy mablag‘ chiqimi bosimiga olib keldi.

Oktyabr-noyabr oylaridagi bozor harakati ham investorlarning bu tendensiyasini tasdiqladi: bozor yaxshi bo‘lsa, mablag‘ past to‘lovli mahsulotlarga o‘tadi; bozor yomonlashsa, barcha pozitsiyalar qisqartiriladi.

Grayscale’ning dastlabki kripto mahsulotlarining to‘lov stavkasi arzon ETF’lardan 6-10 baravar yuqori. Yuqori to‘lov stavkasi daromadni oshirishi mumkin, lekin qimmat xizmat haqi investorlarni uzoq muddatda uzoqlashtiradi va komissiya olinadigan aktivlar hajmini qisqartiradi. Qolgan mablag‘lar odatda soliq, investitsion ko‘rsatmalar, operatsion jarayonlar kabi to‘siqlar tufayli qoladi, investorlarning ixtiyoriy tanlovi emas; har bir chiqib ketgan mablag‘ esa bozorda shuni eslatadi: yaxshiroq tanlov paydo bo‘lsa, ko‘proq egalar yuqori to‘lovli mahsulotlardan voz kechadi.

Ushbu ETF ma’lumotlari hozirgi kripto valyutalarning institutsionalizatsiya jarayonidagi bir nechta muhim xususiyatlarni ochib beradi.

Oktyabr-noyabr oylaridagi spot ETF bozori shuni ko‘rsatdiki, kripto ETF boshqaruvi ham asosiy aktivlar bozori kabi tsiklik xususiyatga ega. Aktivlar narxi ko‘tarilib, bozor yangiliklari ijobiy bo‘lsa, mablag‘ kirimi komissiya daromadini oshiradi; makro muhit o‘zgarsa, mablag‘ tezda chiqib ketadi.

Katta chiqaruvchi tashkilotlar bitcoin va ethereum aktivlarida samarali “to‘lov kanali” yaratgan bo‘lsa-da, oktyabr-noyabr oylaridagi tebranishlar bu kanallar ham bozor tsikllaridan qochib qutula olmasligini isbotladi. Chiqaruvchilar uchun asosiy vazifa — yangi bozor zarbasida aktivlarni saqlab qolish va komissiya daromadining makro o‘zgarishlarga bog‘liq keskin tebranishini oldini olish.

Chiqaruvchilar investorlar ulushlarini sotishda to‘xtata olmasalar-da, daromadli mahsulotlar ma’lum darajada pasayish xavfini yumshatishi mumkin.

Covered call option ETF’lari investorlar uchun premium daromadini ta’minlashi mumkin (izoh: covered call option — bu investor asosiy aktivga egalik qilgan holda, mos miqdorda call option kontraktlarini sotadigan strategiya. Premium yig‘ish orqali, bu strategiya portfel daromadini oshirish yoki xavfni qisman xedj qilishga qaratilgan.), bu esa asosiy aktiv narxining pasayishini qisman qoplaydi; staking mahsulotlari ham mumkin bo‘lgan yo‘nalishdir. Biroq, bunday mahsulotlar avval regulyator tekshiruvlaridan o‘tishi, so‘ngra bozorda rasmiy taqdim etilishi kerak.

Mas'uliyatni rad etish: Ushbu maqolaning mazmuni faqat muallifning fikrini aks ettiradi va platformani hech qanday sifatda ifodalamaydi. Ushbu maqola investitsiya qarorlarini qabul qilish uchun ma'lumotnoma sifatida xizmat qilish uchun mo'ljallanmagan.

Sizga ham yoqishi mumkin

Aster DEX 2026 yilning birinchi yarmi uchun yo‘l xaritasini e’lon qildi: ASTER narxi uchun nimalar kutilmoqda?

Decentralized exchange (DEX) Aster 2026-yil birinchi yarmiga mo‘ljallangan yo‘l xaritasini e’lon qildi, unda infratuzilma, token foydaliligi va ekotizimni kengaytirishga qaratilgan yangilanishlar ko‘rsatilgan.

Ethereum narxi $3,000 darajasini ushlab turibdi, Vitalik Fusaka yangilanishining muvaffaqiyatli bo‘lganini tasdiqladi

Ethereum $3,000 darajasidan oshdi, Fusaka yangilanishi orqali PeerDAS muvaffaqiyatli joriy etilgandan so‘ng, uzoq kutilgan sharding imkoniyatlariga tomon muhim qadam qo‘yildi.

Tailand polisi 156 million dollarli Xitoy firibgarlik operatsiyasiga aloqador yettita Bitcoin konini fosh qildi

Tailandiyada rasmiylar yettita kriptovalyuta qazib olish operatsiyalarini yo'q qildi, 3 600 ta apparatni musodara qilib, Myanmarda joylashgan transmilliy firibgarlik tarmoqlari bilan aloqalarni aniqladi.

Kalshi CNBC bilan kelishuvdan so‘ng, CNN bilan hamkorlikdan keyin AQSh ommaviy axborot vositalarida faoliyatini kengaytirmoqda

CNBC 2026-yildan boshlab o‘z platformalarida real vaqtli voqea ehtimollarini namoyish etish uchun bashorat bozori Kalshi bilan eksklyuziv ko‘p yillik shartnoma imzoladi.