Medline Cổ phiếu (MDLN): Hướng dẫn hoàn chỉnh về IPO lịch sử và Triển vọng tương lai

Cổ phiếu Medline đã vươn lên dẫn đầu sự chú ý của các nhà đầu tư với IPO phá kỷ lục vào tháng 12 năm 2025. Là một trong những nhà cung cấp thiết bị y tế lớn nhất thế giới, màn ra mắt trên Nasdaq của Medline đánh dấu sự thay đổi đáng chú ý đối với một “ông lớn” trong ngành với bề dày cả trăm năm. Bài viết này sẽ phân tích hiệu suất IPO của cổ phiếu Medline, lịch sử công ty, mô hình kinh doanh, vị thế cạnh tranh cùng dự báo chi tiết về giá để giúp các nhà đầu tư định hướng với mã cổ phiếu mới trên sàn.

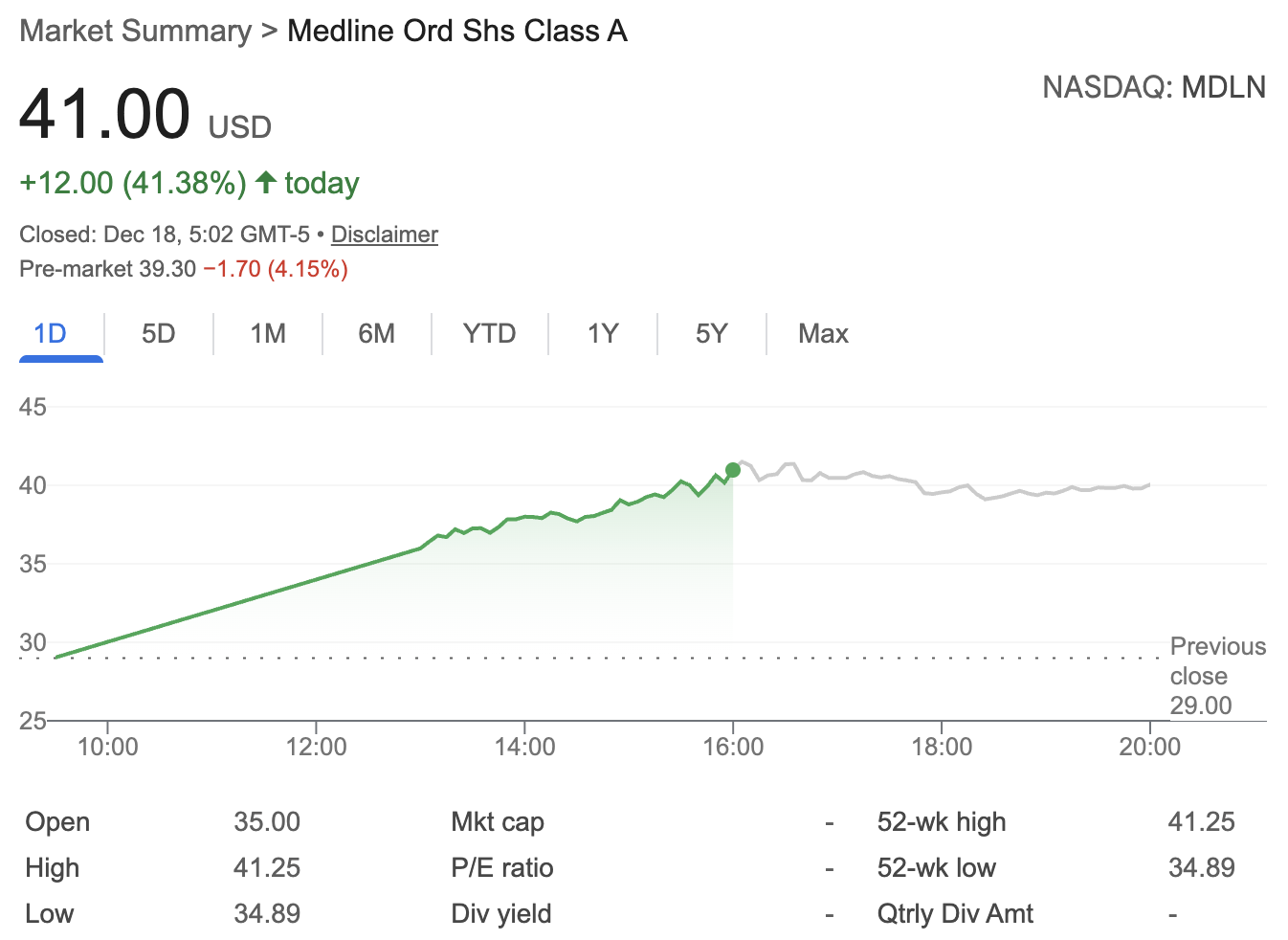

Nguồn: Google Finance

IPO “bom tấn” của cổ phiếu Medline: Sự kiện chào sàn khó quên

Cổ phiếu Medline bắt đầu giao dịch vào ngày 17 tháng 12 năm 2025, nhanh chóng trở thành tâm điểm của thị trường IPO Hoa Kỳ. Giá chào bán cổ phiếu Medline là 29 USD một cổ phiếu, giá mở cửa đạt 35 USD. Sự hào hứng từ nhà đầu tư đã đẩy giá đóng cửa ngày đầu tiên lên 41 USD—tăng 41% so với giá IPO.

Điểm nhấn IPO:

-

Giá chào bán IPO: 29 USD

-

Giá mở cửa: 35 USD

-

Giá đóng cửa ngày đầu: 41 USD (+41%)

-

Số lượng cổ phiếu phát hành: 216 triệu (tăng so với kế hoạch ban đầu)

-

Số vốn huy động: 6,26 tỷ USD

-

Vốn hóa cuối phiên: ~46 tỷ USD

IPO cổ phiếu Medline đã lập kỷ lục là IPO lớn nhất lịch sử Mỹ từng được hậu thuẫn bởi quỹ private equity và tạo tiền đề cho nhiều đợt chào sàn sau của năm 2025 trở đi.

Từ khởi đầu giản dị đến phố Wall: Hành trình doanh nghiệp gia đình Medline

Việc tìm hiểu sự phát triển của cổ phiếu Medline bắt đầu từ nguồn gốc của nó. Được thành lập bởi A.L. Mills năm 1910 với sản phẩm ban đầu là tạp dề cho người bán thịt, công ty đã chuyển hướng sang cung cấp thiết bị y tế đáp ứng nhu cầu gia tăng từ các bệnh viện địa phương ở Chicago. Qua nhiều thập kỷ, Medline trở nên nổi tiếng với những đổi mới như áo phẫu thuật xoay 360 độ đầu tiên và chăn cho trẻ sơ sinh màu hồng-xanh đặc trưng tại các bệnh viện.

Gia đình Mills nắm giữ toàn bộ quyền sở hữu tư nhân cho đến năm 2021, khi phần lớn cổ phần được bán cho liên minh các "đại gia" private equity—Blackstone, Carlyle và Hellman & Friedman. Thương vụ thâu tóm trị giá 34 tỷ USD này đánh dấu sự chuyển mình của Medline thành tập đoàn niêm yết trên sàn, mở lối cho cổ phiếu Medline hiện tại.

Quy mô & chiến lược của Medline: Vì sao cổ phiếu Medline có vai trò trong lĩnh vực y tế

Medline vận hành ở trung tâm chuỗi cung ứng toàn cầu cho các sản phẩm thiết yếu y tế. Công ty quản lý hơn 330.000 mặt hàng, phân phối trên toàn thế giới, tiếp cận nhà dưỡng lão, hiệu thuốc và 45% hệ thống bệnh viện Mỹ. Medline sở hữu 33 nhà máy và trung tâm phân phối toàn cầu, tăng sức chống chịu trước các cú sốc chuỗi cung ứng và rủi ro thuế quan.

Mô hình chiến lược Medline: “Costco của lĩnh vực y tế”

Các chuyên gia và nhà phân tích ngành, bao gồm cả Jim Cramer của CNBC, mô tả mô hình kinh doanh Medline là “Costco của ngành y tế”. Doanh thu công ty được chia đều giữa:

-

Bán các sản phẩm phẫu thuật, bệnh viện sở hữu độc quyền, và

-

Dịch vụ chuỗi cung ứng & phân phối

Mô hình cân bằng này duy trì nhu cầu bền vững và lợi nhuận ổn định, làm tăng sức hút cổ phiếu Medline đối với nhà đầu tư ưu tiên sự ổn định trong ngành y tế.

Nền tảng tài chính trước và sau IPO

Medline thể hiện sự tăng trưởng mạnh mẽ:

-

Doanh thu 2024: 25,5 tỷ USD (tăng 83% so với 5 năm trước)

-

Lợi nhuận 2024: 1,2 tỷ USD (phục hồi so với thời kỳ thua lỗ hai năm trước IPO)

CEO hiện tại Jim Boyle (bổ nhiệm năm 2023) nhấn mạnh nguồn vốn từ IPO cổ phiếu Medline sẽ được dùng để giảm nợ và tiếp tục mở rộng hoạt động kinh doanh.

Ảnh hưởng của private-equity: Ý nghĩa với nhà đầu tư cổ phiếu Medline

Cổ phiếu Medline độc đáo bởi phần lớn cổ phần vẫn do các quỹ private-equity nắm giữ. Dù sự hậu thuẫn này thúc đẩy cải thiện vận hành, tăng trưởng, nhưng hiệu suất cổ phiếu Medline sau này có thể bị tác động khi nhóm cổ đông này thoái vốn. Nhiều chuyên gia cảnh báo giai đoạn bán cổ phiếu theo từng đợt sau khi hết hạn phong tỏa có thể tạo áp lực cung lên cổ phiếu Medline. Tuy nhiên, các quá trình như vậy thường được thực hiện dần dần để tránh biến động thị trường mạnh.

Dự báo giá cổ phiếu Medline: Điều gì chờ MDLN?

Triển vọng ngắn hạn

Sau khi tăng 41% trong ngày đầu, cổ phiếu Medline có thể biến động khi nhà đầu tư ban đầu chốt lời và các tổ chức lớn bắt đầu mua vào. Mức giá IPO 29 USD có thể là hỗ trợ tâm lý, trong khi giá đóng cửa 41 USD hiện là ngưỡng cản.

Các chuyên gia như Jim Cramer khuyến cáo nên thận trọng hậu các đợt tăng nóng của IPO, nên chờ điều chỉnh về gần giá chào bán trước khi cân nhắc vị thế mới với cổ phiếu Medline.

Yếu tố thúc đẩy trung & dài hạn

Hiệu suất cổ phiếu Medline trong tương lai phụ thuộc nhiều yếu tố:

-

Duy trì tăng trưởng doanh thu, lợi nhuận

-

Giảm hậu IPO nợ vay thành công

-

Tăng thị phần so với các đối thủ như McKesson, Cardinal Health

-

Biến động công nghệ y tế và chuỗi cung ứng

Nhà đầu tư cũng cần lưu ý về các đợt chào bán thứ cấp từ các cổ đông private-equity trong tương lai, điều này sẽ ảnh hưởng đến cán cân cung cầu của cổ phiếu Medline trên thị trường đại chúng.

Kết luận: Có nên đưa cổ phiếu Medline vào danh mục theo dõi?

IPO lịch sử của cổ phiếu Medline thể hiện quy mô và tầm quan trọng của công ty trong ngành y tế toàn cầu. Sở hữu mô hình kinh doanh đã chứng minh hiệu quả, doanh thu lớn và quy mô vận hành toàn cầu, cổ phiếu Medline là lựa chọn hấp dẫn cho nhà đầu tư tìm kiếm dòng cổ phiếu phòng thủ ngành y tế.

Tuy nhiên, như mọi IPO khác, nhà đầu tư thận trọng nên cân nhắc cả cơ hội lẫn rủi ro—chú ý tới mức định giá, tác động của các cổ đông private-equity và chiến lược thực thi hậu IPO của Medline. Đối với ai quan tâm đến xu hướng y tế dài hạn, cổ phiếu Medline xứng đáng vào danh mục theo dõi.

Lưu ý: Ý kiến trong bài viết này chỉ nhằm mục đích cung cấp thông tin. Bài viết này không phải là lời khuyên hay sự ủng hộ bất kỳ sản phẩm, dịch vụ hoặc chiến lược tài chính, đầu tư, giao dịch nào. Vui lòng tham khảo ý kiến chuyên gia trước khi đưa ra quyết định tài chính.