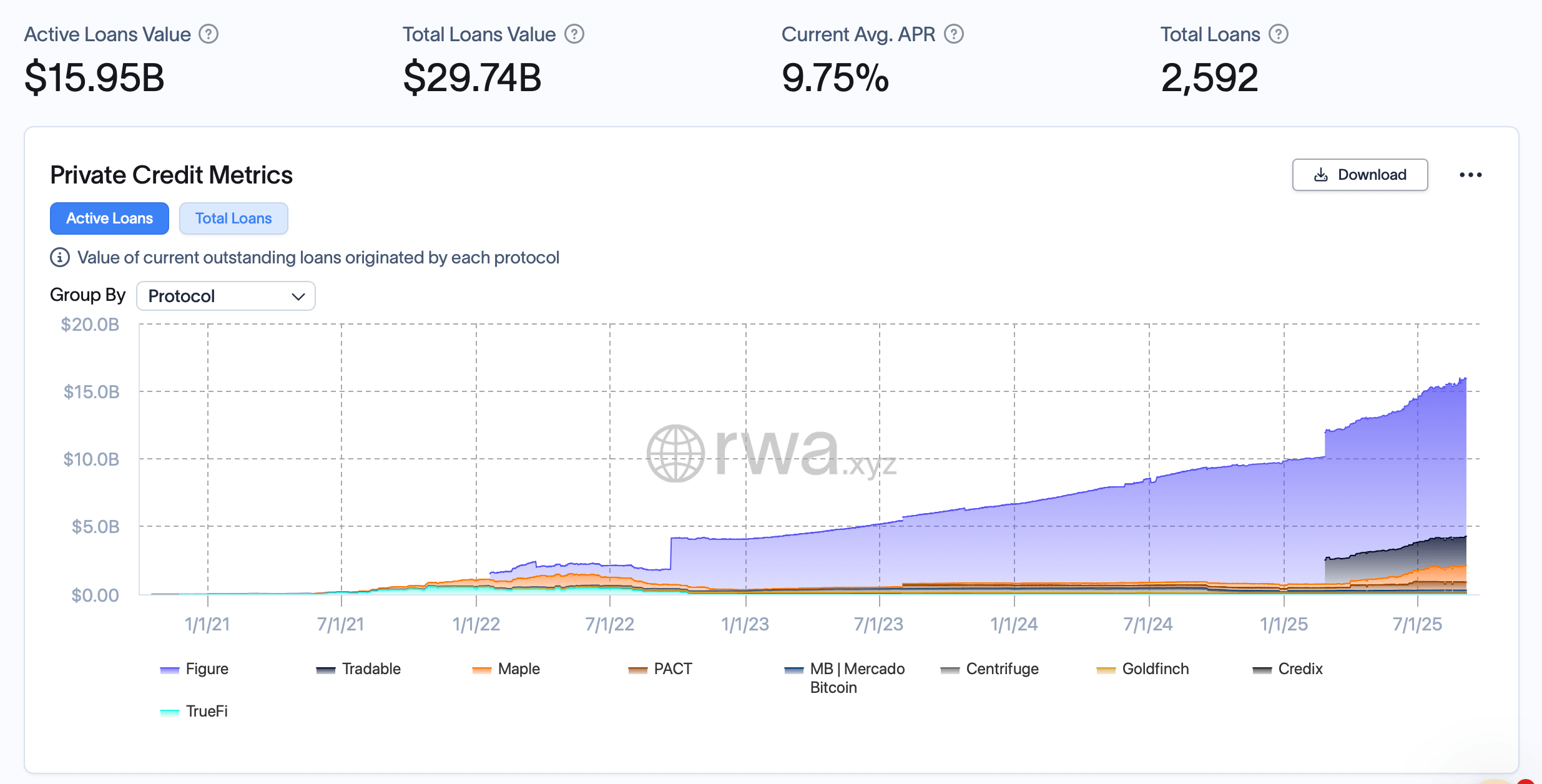

Các khoản vay tín dụng tư nhân được mã hóa đang hoạt động gần 16 tỷ USD, lãi suất APR giảm xuống dưới 10%

Các khoản vay đang hoạt động trong lĩnh vực tín dụng tư nhân được mã hóa hiện đã vượt mốc 15,95 tỷ USD, cho thấy sự tăng trưởng nhanh chóng nhưng cũng làm lộ rõ hơn các ranh giới về hiệu suất của các giao thức.

Số lượng khoản vay giảm khi thị trường tín dụng được mã hóa hợp nhất

Tín dụng tư nhân được mã hóa đã tăng trưởng đáng kể kể từ giữa tháng 6, bổ sung hơn 2 tỷ USD vào các khoản vay đang hoạt động và 4,3 tỷ USD vào tổng số khoản vay tích lũy. Tính đến ngày 6 tháng 9, số liệu từ rwa.xyz cho thấy các khoản vay đang hoạt động đạt 15,95 tỷ USD, trong khi tổng số khoản vay phát sinh đạt 29,74 tỷ USD trên 2.592 khoản vay onchain. Tỷ lệ phần trăm hàng năm trung bình (APR) đã giảm từ 10,33% xuống còn 9,75%, cho thấy xu hướng nghiêng về các khoản vay ít rủi ro hơn hoặc cạnh tranh hơn.

Số lượng khoản vay đã giảm từ 2.665 xuống còn 2.592 trong cùng kỳ, cho thấy sự tăng trưởng được thúc đẩy bởi ít nhưng các giao dịch lớn hơn. Figure vẫn là giao thức thống trị, hiện đang nắm giữ 11,64 tỷ USD trong các khoản vay đang hoạt động và chiếm thị phần lớn nhất trên thị trường. Tradable, được xây dựng trên Zksync Era, cũng đã nổi lên như một đối thủ nặng ký với 2,14 tỷ USD khoản vay đang hoạt động trên tổng số hơn 5 tỷ USD khoản vay phát sinh.

Maple tiếp tục mở rộng với 1,23 tỷ USD khoản vay đang hoạt động và 4,16 tỷ USD tổng số khoản vay, mặc dù phải đối mặt với 47 triệu USD khoản vay vỡ nợ. PACT, hoạt động trên Aptos, có mức APY cơ bản trung bình cao nhất là 29,35%, đồng thời cũng có tổng số khoản vay vỡ nợ lớn nhất với 117 triệu USD. Ngược lại, Credix và Centrifuge đều ghi nhận sự tăng trưởng mà không có khoản vay vỡ nợ nào, trong khi Goldfinch duy trì 64 triệu USD khoản vay đang hoạt động với APY 12,42%.

Các giao thức hiện đang cạnh tranh không chỉ về khối lượng phát sinh mà còn về quản lý rủi ro. Mặc dù các khoản vay vỡ nợ vẫn chỉ xuất hiện ở Maple và PACT, nhưng quy mô của chúng cho thấy tầm quan trọng của việc thẩm định tín dụng khi các nền tảng tài chính phi tập trung (DeFi) tiến sâu hơn vào lĩnh vực cho vay thực tế.

Sự mở rộng tổng thể này làm nổi bật tốc độ chấp nhận tín dụng được mã hóa ngày càng tăng. Với các khoản vay đang hoạt động tăng hơn 14% kể từ tháng 6 và APR có xu hướng giảm, các giao thức dường như đang trưởng thành, mang đến cơ hội cho vay theo phong cách tổ chức trong khi vẫn hấp thụ rủi ro tín dụng một cách minh bạch, onchain.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Adam Back nói: "Mối đe dọa lượng tử đối với Bitcoin còn cách hàng thập kỷ"

Bản tin sáng | Infrared sẽ tiến hành TGE vào ngày 17 tháng 12; YO Labs hoàn thành vòng gọi vốn Series A trị giá 10 triệu USD; SEC Hoa Kỳ phát hành hướng dẫn lưu ký tài sản mã hóa

Tổng quan các sự kiện quan trọng trên thị trường ngày 14 tháng 12.

Báo cáo hàng tuần về ETF tiền mã hóa | Tuần trước, các ETF Bitcoin giao ngay tại Mỹ ghi nhận dòng tiền ròng vào là 286 triệu USD; các ETF Ethereum giao ngay tại Mỹ ghi nhận dòng tiền ròng vào là 209 triệu USD

Quỹ chỉ số tiền mã hóa top 10 của Bitwise đã chính thức được ni�êm yết và giao dịch dưới dạng ETF trên sàn NYSE Arca.

Ôm nhau trong thị trường gấu để tìm kiếm nhà đầu tư lớn! Các ông lớn trong ngành crypto tụ họp tại Abu Dhabi, gọi UAE là "Phố Wall mới của giới crypto"

Khi thị trường tiền mã hóa ảm đạm, các nhà lãnh đạo trong ngành đặt hy vọng vào các nhà đầu tư đến từ Các Tiểu vương quốc Ả Rập Thống nhất.