Giải mã báo cáo CoinShares 2026: Tạm biệt câu chuyện đ��ầu cơ, chào đón năm đầu tiên của tính ứng dụng

Năm 2026 sẽ là năm then chốt khi tài sản số chuyển từ đầu cơ sang ứng dụng thực tiễn, từ phân mảnh sang tích hợp.

Tiêu đề gốc: Outlook 2026 The year utility wins

Nguồn gốc: CoinShares

Biên dịch gốc: TechFlow

Cuối năm, các tổ chức lần lượt công bố báo cáo tổng kết và dự báo cho năm tới.

Tuân thủ nguyên tắc “quá dài không đọc”, chúng tôi cũng cố gắng tóm tắt nhanh và rút ra những điểm chính từ các báo cáo dài của từng tổ chức.

Báo cáo này đến từ CoinShares, một công ty quản lý đầu tư tài sản số hàng đầu châu Âu thành lập năm 2014, có trụ sở tại London (Anh) và Paris (Pháp), với quy mô tài sản quản lý vượt quá 6 tỷ USD.

Bản báo cáo dài 77 trang “Triển vọng 2026: Năm của tính ứng dụng thắng thế” (Outlook 2026: The Year Utility Wins) bao gồm các chủ đề cốt lõi như nền tảng kinh tế vĩ mô, sự phổ cập của bitcoin, sự trỗi dậy của tài chính lai, cạnh tranh giữa các nền tảng hợp đồng thông minh, sự phát triển của khung pháp lý, đồng thời phân tích sâu các lĩnh vực như stablecoin, tài sản token hóa, thị trường dự đoán, chuyển đổi ngành khai thác, đầu tư mạo hiểm...

Dưới đây là tóm tắt và rút gọn những nội dung cốt lõi của báo cáo này:

I. Chủ đề cốt lõi: Năm của tính ứng dụng đã đến

Năm 2025 là năm bước ngoặt của ngành tài sản số, bitcoin đạt mức cao lịch sử, ngành chuyển từ động lực đầu cơ sang động lực giá trị thực tiễn.

Dự kiến năm 2026 sẽ là “năm của tính ứng dụng thắng thế” (utility wins), tài sản số không còn cố gắng thay thế hệ thống tài chính truyền thống mà sẽ tăng cường và hiện đại hóa hệ thống hiện tại.

Quan điểm cốt lõi của báo cáo là: năm 2025 đánh dấu sự chuyển đổi quyết định của tài sản số từ động lực đầu cơ sang động lực giá trị thực tiễn, năm 2026 sẽ là năm then chốt thúc đẩy nhanh quá trình chuyển đổi này.

Tài sản số không còn cố gắng xây dựng hệ thống tài chính song song mà sẽ tăng cường và hiện đại hóa hệ thống tài chính truyền thống hiện có. Việc tích hợp blockchain công khai, thanh khoản tổ chức, cấu trúc thị trường được quản lý và các trường hợp sử dụng thực tế đang tiến triển với tốc độ vượt xa kỳ vọng lạc quan.

II. Nền tảng kinh tế vĩ mô và triển vọng thị trường

Môi trường kinh tế: Hạ cánh mềm trên lớp băng mỏng

Dự báo tăng trưởng: Năm 2026 kinh tế có thể tránh được suy thoái nhưng tăng trưởng yếu và mong manh. Lạm phát tiếp tục giảm nhưng chưa đủ dứt khoát, các yếu tố như thuế quan và tái cấu trúc chuỗi cung ứng khiến lạm phát lõi duy trì ở mức cao nhất kể từ đầu những năm 1990.

Chính sách của Fed: Dự kiến sẽ giảm lãi suất một cách thận trọng, mục tiêu lãi suất có thể giảm về mức giữa 3%, nhưng quá trình này diễn ra chậm. Fed vẫn còn ám ảnh với đợt lạm phát tăng vọt năm 2022, không muốn chuyển hướng quá nhanh.

Ba kịch bản phân tích:

· Kịch bản lạc quan: Hạ cánh mềm + năng suất bất ngờ, bitcoin có thể vượt 150,000 USD

· Kịch bản cơ sở: Mở rộng chậm, bitcoin giao dịch trong khoảng 110,000-140,000 USD

· Kịch bản gấu: Suy thoái hoặc lạm phát đình trệ, bitcoin có thể giảm về vùng 70,000-100,000 USD

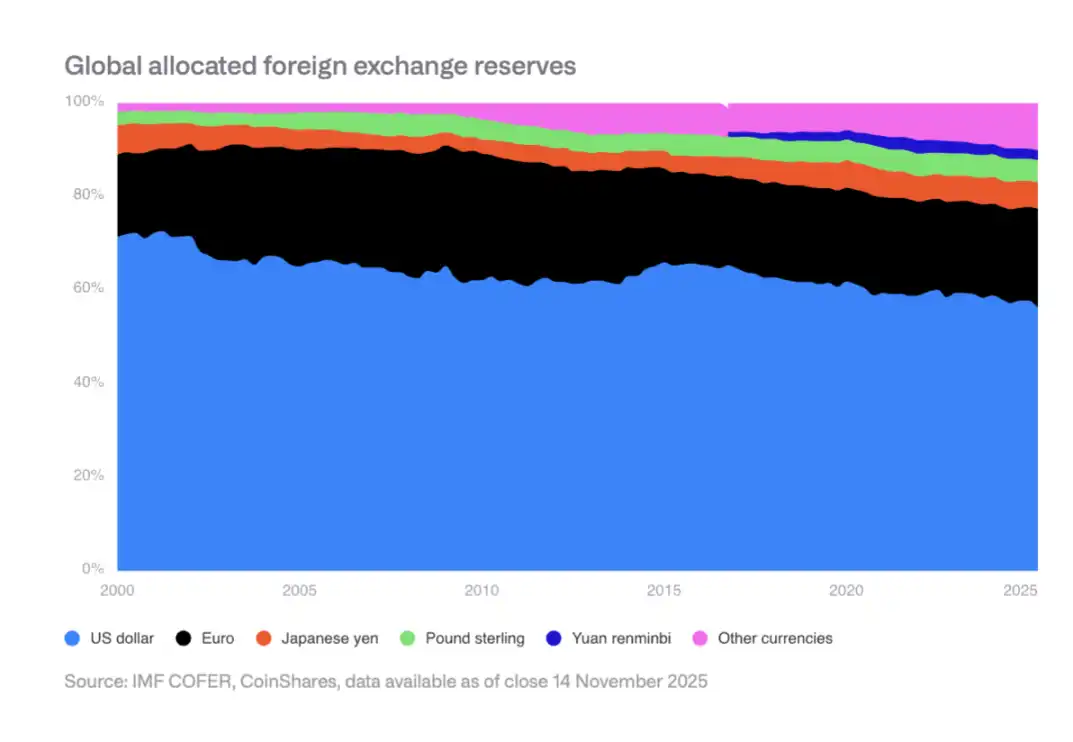

Vị thế dự trữ của USD bị xói mòn chậm

Tỷ trọng của USD trong dự trữ ngoại hối toàn cầu giảm từ 70% năm 2000 xuống mức giữa 50% hiện nay. Ngân hàng trung ương các thị trường mới nổi đang đa dạng hóa, tăng nắm giữ nhân dân tệ, vàng... Điều này tạo thuận lợi cấu trúc cho bitcoin như một kho lưu trữ giá trị phi chủ quyền.

III. Tiến trình phổ cập bitcoin tại Mỹ

Năm 2025, Mỹ đạt được nhiều bước đột phá quan trọng, bao gồm:

· ETF giao ngay được phê duyệt và ra mắt

· Thị trường quyền chọn ETF hàng đầu hình thành

· Bỏ giới hạn đối với kế hoạch hưu trí

· Quy tắc kế toán giá trị hợp lý cho doanh nghiệp áp dụng

· Chính phủ Mỹ đưa bitcoin vào dự trữ chiến lược

Việc chấp nhận của tổ chức vẫn ở giai đoạn đầu

Dù các rào cản cấu trúc đã được gỡ bỏ, nhưng việc áp dụng thực tế vẫn bị hạn chế bởi quy trình và trung gian của tài chính truyền thống. Các kênh quản lý tài sản, nhà cung cấp kế hoạch hưu trí, đội ngũ tuân thủ doanh nghiệp... vẫn đang dần thích nghi.

Dự báo năm 2026

Dự kiến khu vực tư nhân sẽ có những tiến triển quan trọng: bốn công ty môi giới lớn mở cấu hình bitcoin ETF, ít nhất một nhà cung cấp 401(k) lớn cho phép cấu hình bitcoin, ít nhất hai công ty S&P 500 nắm giữ bitcoin, ít nhất hai ngân hàng lưu ký lớn cung cấp dịch vụ lưu ký trực tiếp...

IV. Rủi ro nắm giữ bitcoin của thợ đào và doanh nghiệp

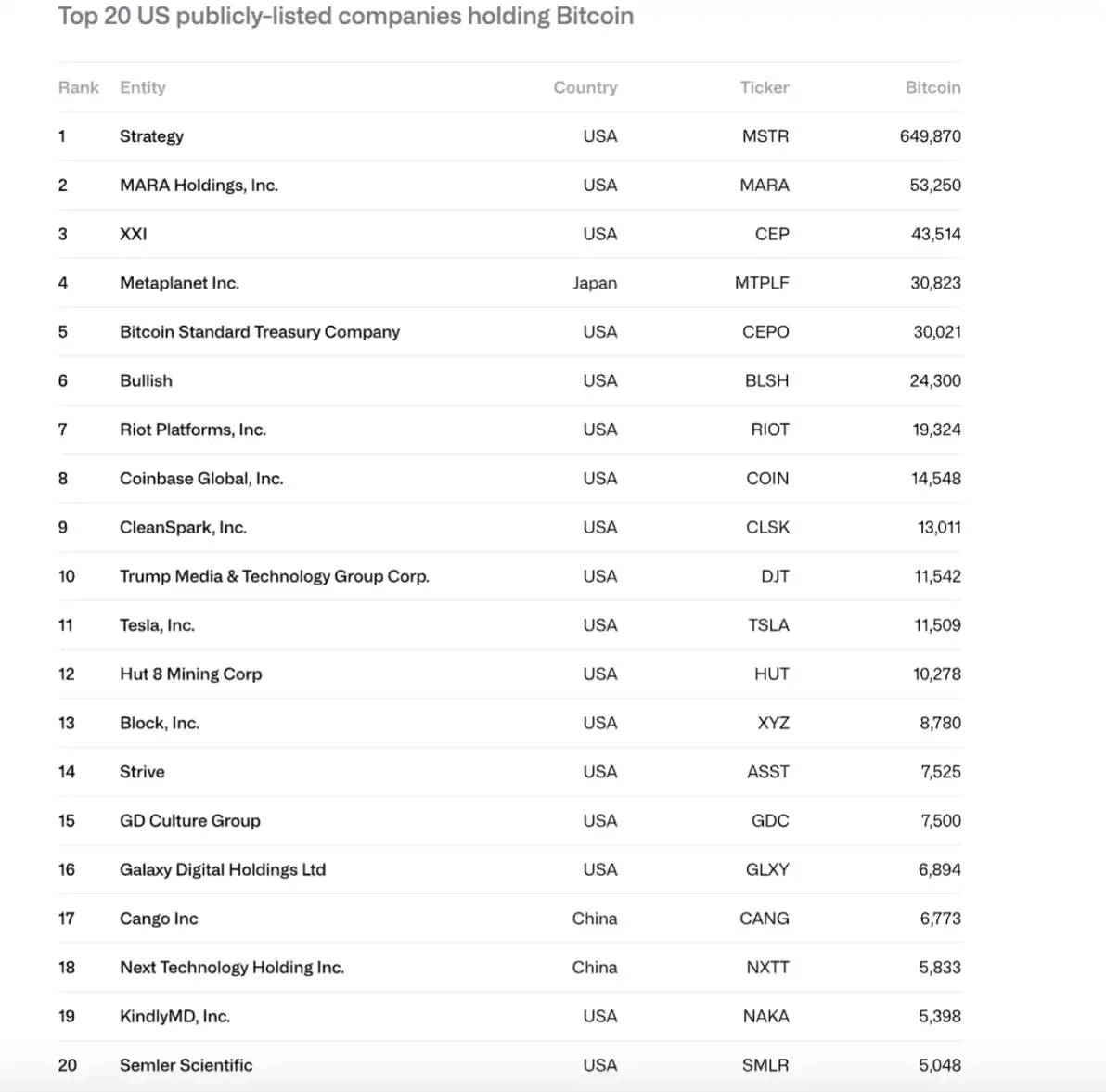

Quy mô nắm giữ của doanh nghiệp tăng vọt

Giai đoạn 2024-2025, lượng bitcoin do các công ty niêm yết nắm giữ tăng từ 266,000 lên 1,048,000 BTC, tổng giá trị từ 11.7 tỷ USD lên 90.7 tỷ USD. Strategy (MSTR) chiếm 61%, 10 công ty hàng đầu kiểm soát 84%.

Rủi ro bán tháo tiềm ẩn

Strategy đối mặt hai rủi ro lớn:

· Không thể cung cấp vốn cho nợ vĩnh viễn và nghĩa vụ dòng tiền (dòng tiền hàng năm gần 680 triệu USD)

· Rủi ro tái cấp vốn (trái phiếu đáo hạn gần nhất là tháng 9/2028)

Nếu mNAV tiệm cận 1x hoặc không thể tái cấp vốn với lãi suất 0%, có thể buộc phải bán bitcoin, gây ra vòng xoáy tiêu cực.

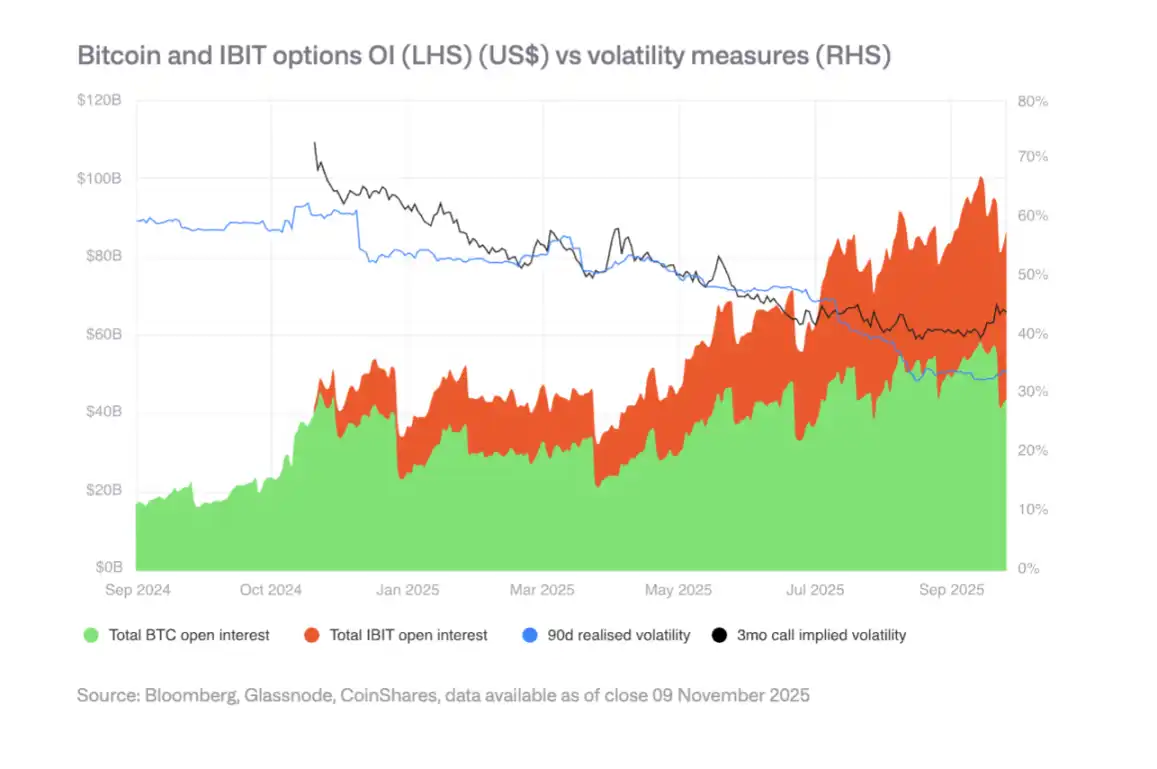

Thị trường quyền chọn và biến động giảm

Sự phát triển của thị trường quyền chọn IBIT đã làm giảm biến động của bitcoin, đây là dấu hiệu của sự trưởng thành. Tuy nhiên, biến động giảm có thể làm suy yếu nhu cầu trái phiếu chuyển đổi, ảnh hưởng đến sức mua của doanh nghiệp. Mùa xuân 2025 xuất hiện bước ngoặt giảm biến động.

V. Sự phân hóa của khung pháp lý

EU: Sự rõ ràng của MiCA

EU sở hữu khung pháp lý tài sản số hoàn chỉnh nhất thế giới, bao phủ phát hành, lưu ký, giao dịch và stablecoin. Tuy nhiên, năm 2025 bộc lộ hạn chế phối hợp, một số cơ quan quản lý quốc gia có thể thách thức quyền thông hành xuyên biên giới.

Mỹ: Đổi mới và phân mảnh

Mỹ lấy lại động lực nhờ thị trường vốn sâu rộng và hệ sinh thái đầu tư mạo hiểm trưởng thành, nhưng quản lý vẫn phân tán ở SEC, CFTC, Fed... Luật stablecoin (GENIUS Act) đã được thông qua nhưng vẫn đang triển khai thực hiện.

Châu Á: Tiệm cận quản lý thận trọng

Hong Kong (Trung Quốc), Nhật Bản... thúc đẩy yêu cầu vốn và thanh khoản crypto theo Basel III, Singapore duy trì chế độ cấp phép dựa trên rủi ro. Châu Á đang hình thành nhóm quản lý nhất quán hơn, tập trung vào tiêu chuẩn dựa trên rủi ro và đồng bộ hóa với ngân hàng.

Sự trỗi dậy của tài chính lai (Hybrid Finance)

Cơ sở hạ tầng và lớp thanh toán

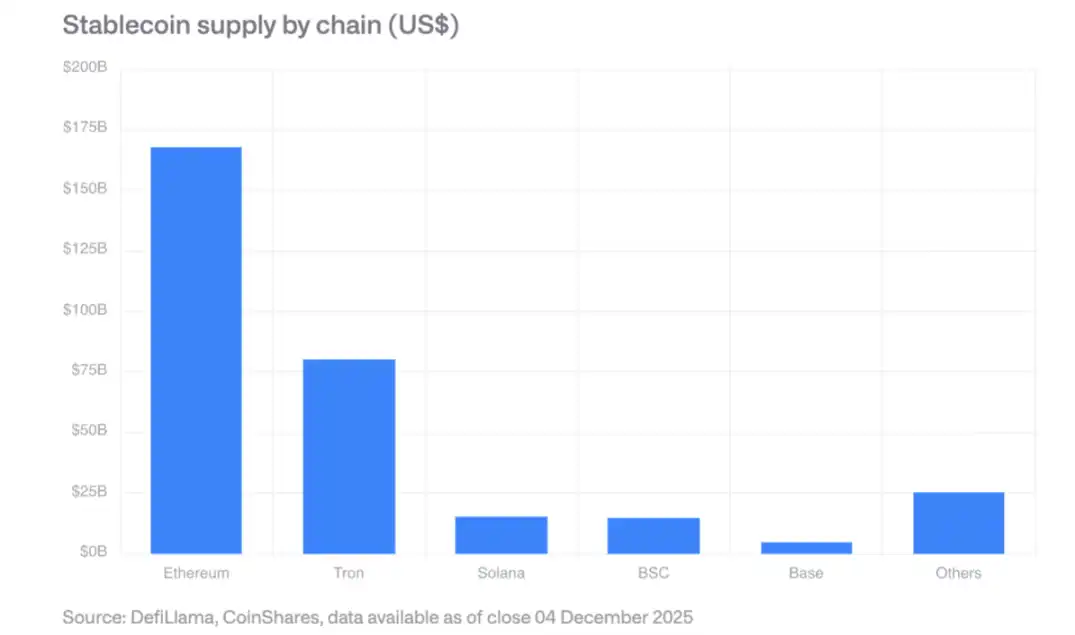

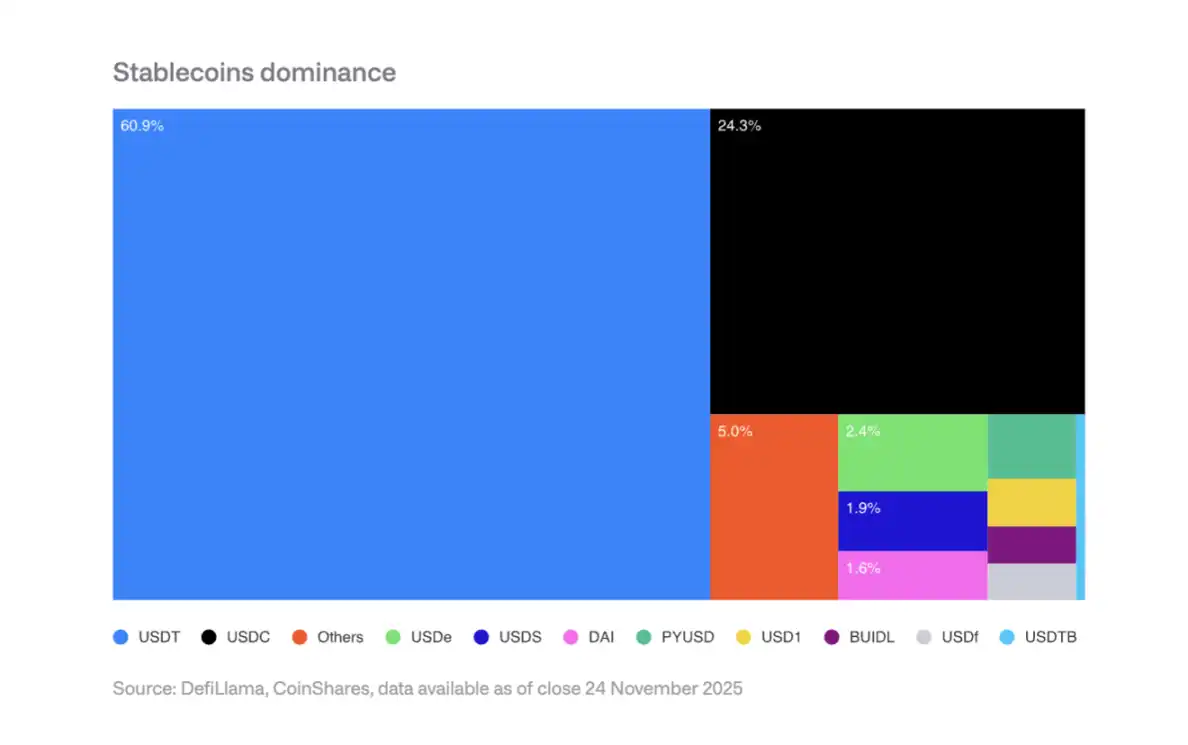

Stablecoin: Quy mô thị trường vượt 300 tỷ USD, Ethereum chiếm thị phần lớn nhất, Solana tăng trưởng nhanh nhất. GENIUS Act yêu cầu nhà phát hành tuân thủ nắm giữ dự trữ trái phiếu kho bạc Mỹ, tạo ra nhu cầu trái phiếu mới.

Nền tảng giao dịch phi tập trung: Khối lượng giao dịch hàng tháng vượt 600 tỷ USD, Solana xử lý 40 tỷ USD giao dịch/ngày.

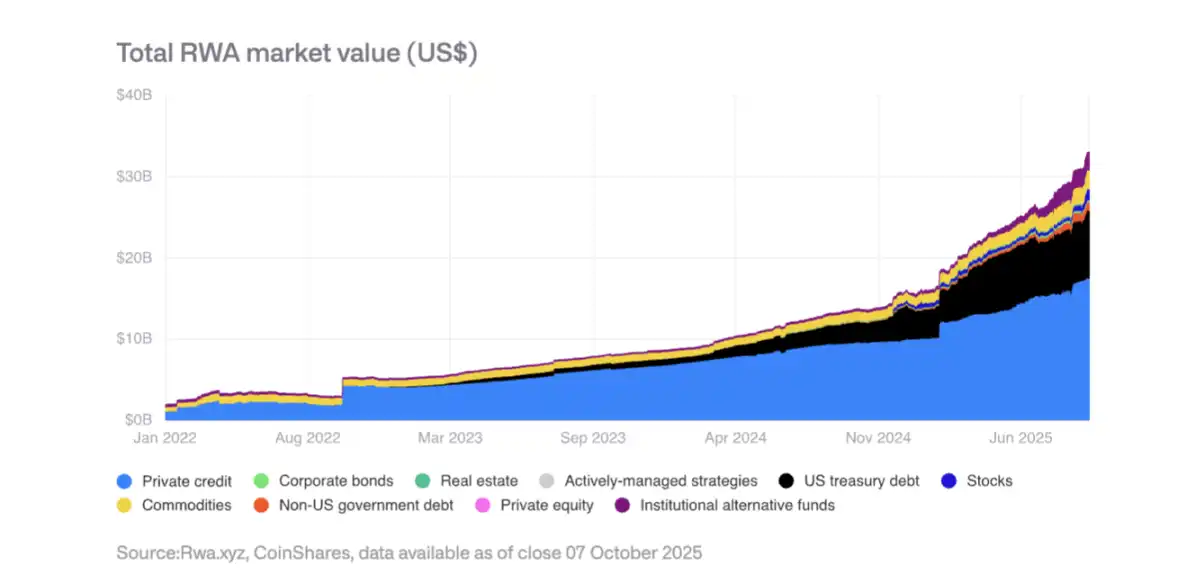

Tài sản thực token hóa (RWA)

Tổng giá trị tài sản token hóa tăng từ 15 tỷ USD đầu 2025 lên 35 tỷ USD. Tín dụng tư nhân và trái phiếu kho bạc Mỹ token hóa tăng trưởng nhanh nhất, token vàng vượt 1.3 tỷ USD. Quỹ BUIDL của BlackRock mở rộng mạnh, JPMorgan phát hành token tiền gửi JPMD trên Base.

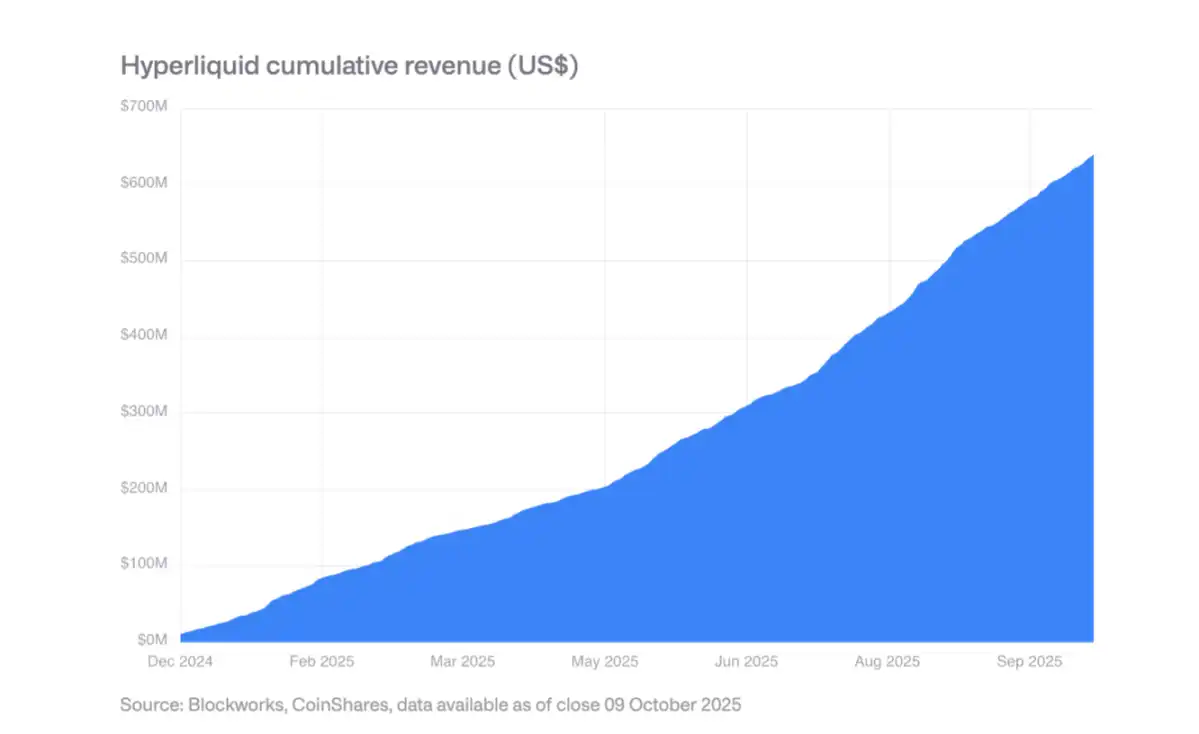

Ứng dụng on-chain tạo doanh thu

Ngày càng nhiều giao thức tạo doanh thu hàng trăm triệu USD/năm và phân phối cho holder token. Hyperliquid dùng 99% doanh thu mua lại token hàng ngày, Uniswap và Lido cũng triển khai cơ chế tương tự. Điều này đánh dấu token chuyển từ tài sản đầu cơ thuần túy sang tài sản giống cổ phiếu.

VII. Sự thống trị của stablecoin và việc doanh nghiệp áp dụng

Mức độ tập trung thị trường

Tether (USDT) chiếm 60% thị trường stablecoin, Circle (USDC) chiếm 25%. Các đối thủ mới như PYUSD của PayPal gặp khó khăn vì hiệu ứng mạng lưới, khó phá vỡ thế song mã.

Dự báo doanh nghiệp áp dụng năm 2026

Nhà cung cấp dịch vụ thanh toán: Visa, Mastercard, Stripe... có lợi thế cấu trúc, có thể chuyển sang thanh toán stablecoin mà không thay đổi trải nghiệm người dùng đầu cuối.

Ngân hàng: JPMorgan với JPM Coin đã cho thấy tiềm năng, Siemens báo cáo tiết kiệm 50% chi phí ngoại hối, thời gian thanh toán giảm từ vài ngày xuống vài giây.

Nền tảng thương mại điện tử: Shopify đã chấp nhận thanh toán bằng USDC, thị trường châu Á và Mỹ Latinh đang thử nghiệm thanh toán nhà cung cấp bằng stablecoin.

Ảnh hưởng đến doanh thu

Nhà phát hành stablecoin đối mặt rủi ro lãi suất giảm: Nếu lãi suất Fed giảm về 3%, cần phát hành thêm 88.7 tỷ USD stablecoin mới duy trì được thu nhập lãi hiện tại.

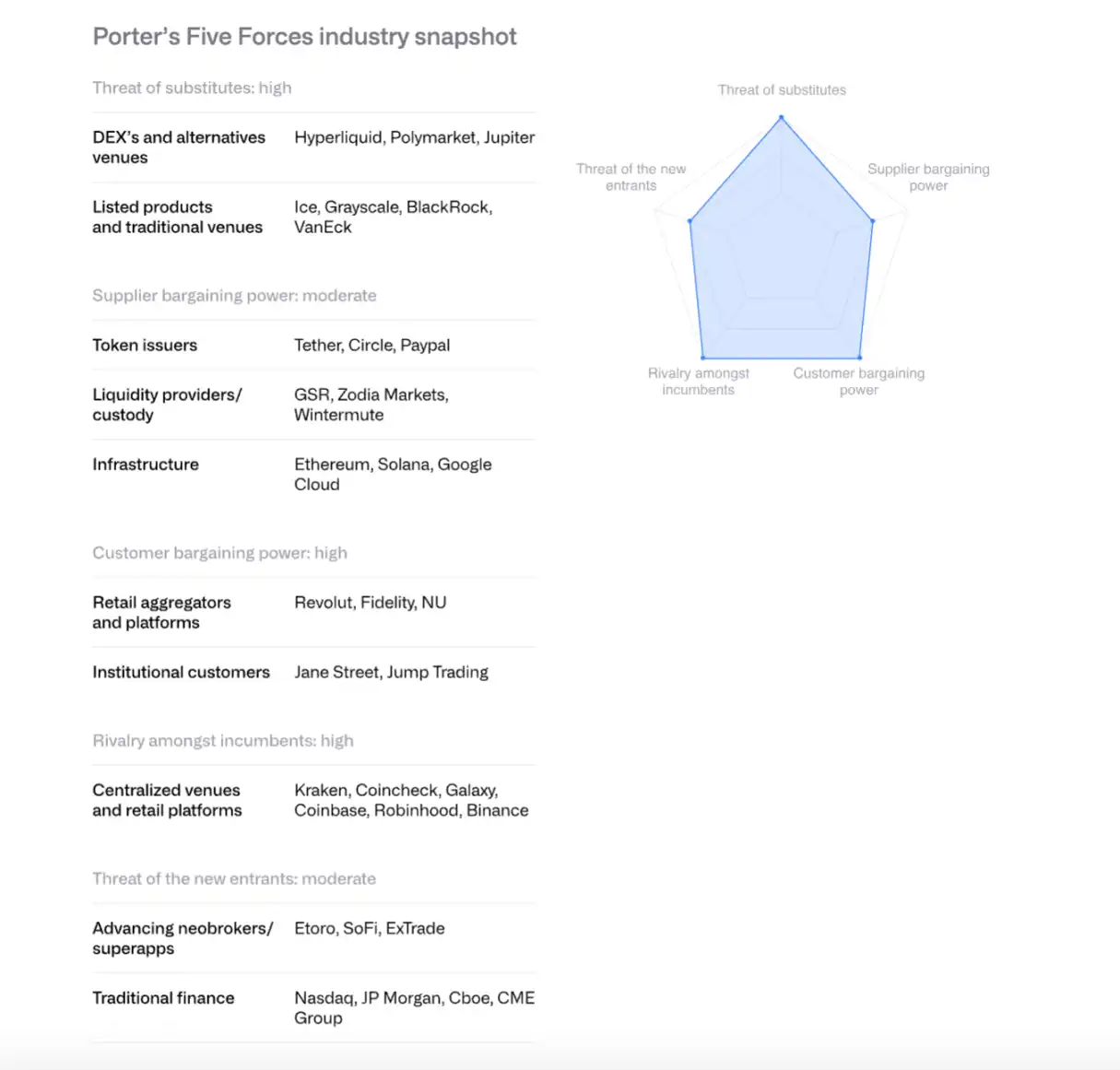

VIII. Phân tích cạnh tranh sàn giao dịch theo mô hình 5 lực lượng Porter

Đối thủ hiện hữu: Cạnh tranh khốc liệt và ngày càng tăng, phí giao dịch giảm về mức vài điểm cơ bản.

Đe dọa từ đối thủ mới: Các tổ chức tài chính truyền thống như Morgan Stanley E*TRADE, Charles Schwab... chuẩn bị gia nhập, nhưng ngắn hạn vẫn phải dựa vào đối tác.

Quyền lực thương lượng của nhà cung cấp: Nhà phát hành stablecoin (như Circle) tăng cường kiểm soát qua Arc mainnet. Thỏa thuận chia sẻ doanh thu USDC giữa Coinbase và Circle rất quan trọng.

Quyền lực thương lượng của khách hàng: Khách hàng tổ chức chiếm hơn 80% khối lượng giao dịch Coinbase, có quyền thương lượng mạnh. Người dùng bán lẻ nhạy cảm với giá.

Đe dọa từ sản phẩm thay thế: Các sàn phi tập trung như Hyperliquid, thị trường dự đoán như Polymarket, phái sinh crypto CME là đối thủ cạnh tranh.

Dự kiến năm 2026 ngành sẽ tăng tốc hợp nhất, các sàn giao dịch và ngân hàng lớn sẽ mua lại để lấy khách hàng, giấy phép và hạ tầng.

IX. Cạnh tranh giữa các nền tảng hợp đồng thông minh

Ethereum: Từ sandbox đến hạ tầng tổ chức

Ethereum mở rộng nhờ lộ trình Rollup-centric, thông lượng Layer-2 tăng từ 200 TPS lên 4,800 TPS chỉ sau một năm. Các validator đang thúc đẩy tăng giới hạn Gas lớp nền tảng. ETF Ethereum giao ngay tại Mỹ thu hút khoảng 13 tỷ USD dòng vốn vào.

Về token hóa tổ chức, quỹ BUIDL của BlackRock và JPMD của JPMorgan cho thấy tiềm năng của Ethereum như nền tảng cấp tổ chức.

Solana: Mô hình hiệu năng cao

Solana nổi bật nhờ môi trường thực thi đơn khối tối ưu hóa cao, chiếm khoảng 7% tổng TVL DeFi. Nguồn cung stablecoin vượt 12 tỷ USD (tăng từ 1.8 tỷ USD tháng 1/2024), dự án RWA mở rộng, quỹ BUIDL của BlackRock tăng từ 25 triệu USD tháng 9 lên 250 triệu USD.

Nâng cấp kỹ thuật gồm client Firedancer, mạng lưới xác thực DoubleZero... ETF giao ngay ra mắt ngày 28/10 đã thu hút 382 triệu USD dòng vốn ròng.

Các chuỗi hiệu năng cao khác

Sui, Aptos, Sei, Monad, Hyperliquid... thế hệ Layer-1 mới cạnh tranh nhờ khác biệt kiến trúc. Hyperliquid tập trung giao dịch phái sinh, chiếm hơn 1/3 tổng doanh thu blockchain. Tuy nhiên thị trường phân mảnh nghiêm trọng, khả năng tương thích EVM là lợi thế cạnh tranh then chốt.

X. Chuyển đổi ngành khai thác sang HPC (trung tâm tính toán hiệu năng cao)

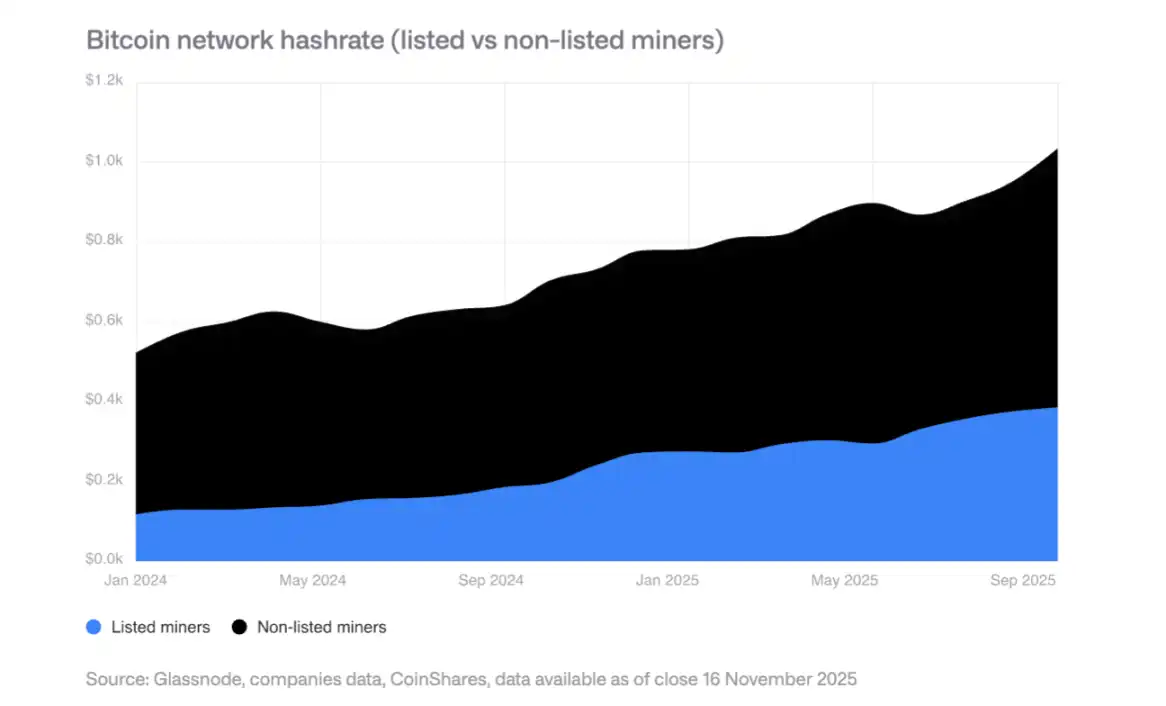

Mở rộng năm 2025

Công suất khai thác của các thợ đào niêm yết tăng 110 EH/s, chủ yếu từ Bitdeer, HIVE Digital và Iris Energy.

Chuyển đổi sang HPC

Thợ đào công bố hợp đồng HPC trị giá 6.5 tỷ USD, dự kiến đến cuối 2026 tỷ trọng doanh thu khai thác bitcoin giảm từ 85% xuống dưới 20%. Biên lợi nhuận hoạt động HPC đạt 80-90%.

Mô hình khai thác tương lai

Dự báo khai thác tương lai sẽ do các mô hình sau chi phối: nhà sản xuất ASIC, khai thác mô-đun, khai thác gián đoạn (cùng tồn tại với HPC), khai thác quốc gia chủ quyền. Về lâu dài, khai thác có thể quay lại mô hình phân tán quy mô nhỏ.

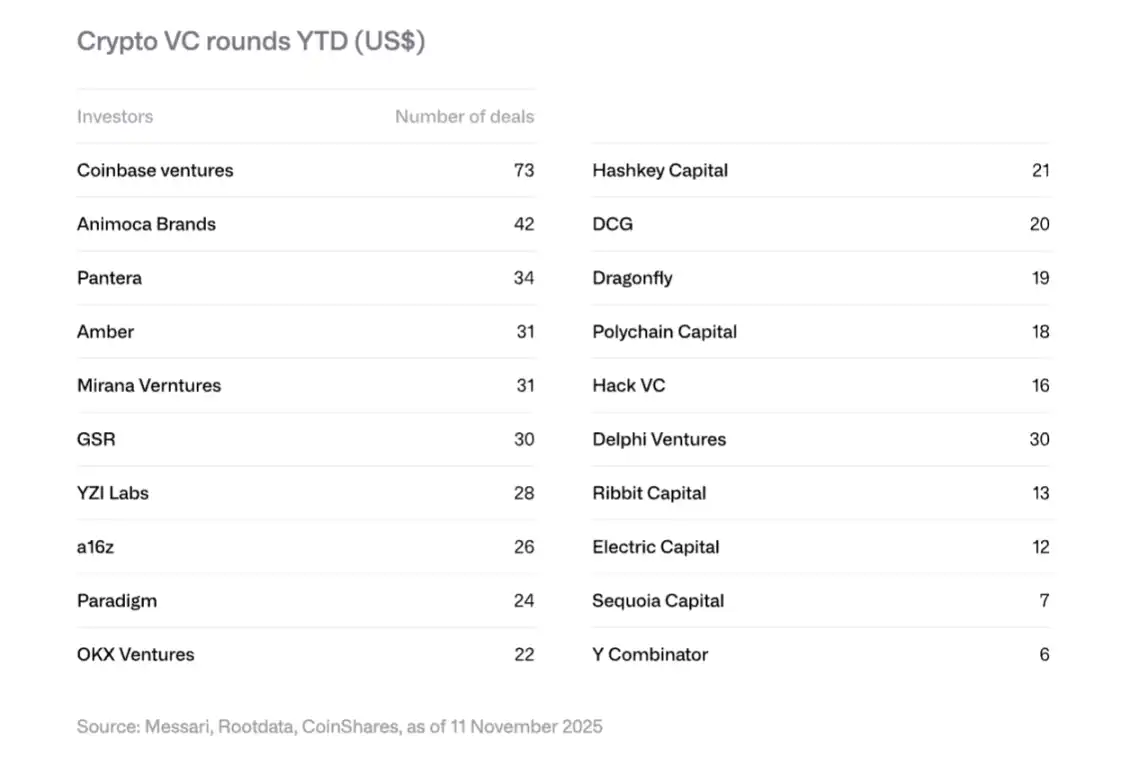

XI. Xu hướng đầu tư mạo hiểm

Phục hồi năm 2025

Vốn đầu tư mạo hiểm crypto đạt 18.8 tỷ USD, vượt tổng năm 2024 (16.5 tỷ USD). Chủ yếu nhờ các thương vụ lớn: Polymarket nhận 2 tỷ USD đầu tư chiến lược (ICE), Tempo của Stripe nhận 500 triệu USD, Kalshi nhận 300 triệu USD.

Bốn xu hướng lớn năm 2026

Token hóa RWA: SPAC của Securitize, vòng A 50 triệu USD của Agora... cho thấy sự quan tâm của tổ chức.

Kết hợp AI và crypto: Ứng dụng AI agent, giao diện giao dịch ngôn ngữ tự nhiên... tăng tốc.

Nền tảng đầu tư bán lẻ: Echo (được Coinbase mua lại với giá 375 triệu USD), Legion... các nền tảng angel phi tập trung nổi lên.

Cơ sở hạ tầng bitcoin: Các dự án Layer-2 và Lightning Network được chú ý.

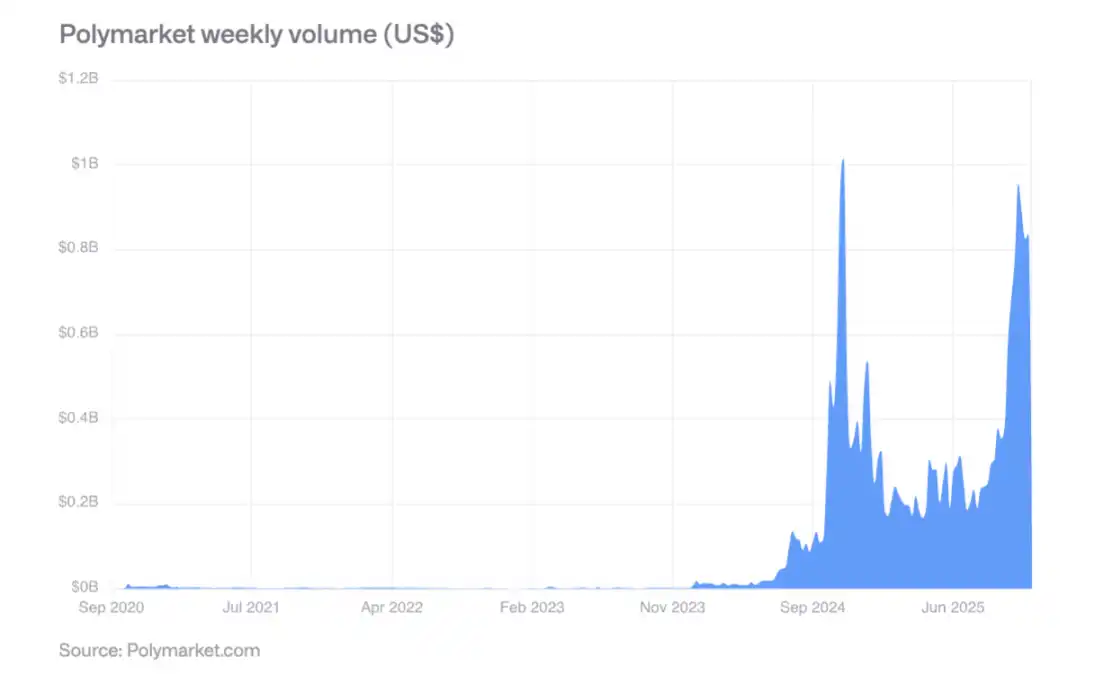

XII. Sự trỗi dậy của thị trường dự đoán

Polymarket trong kỳ bầu cử Mỹ 2024 có khối lượng giao dịch tuần vượt 800 triệu USD, hoạt động sau bầu cử vẫn mạnh mẽ. Độ chính xác dự đoán được xác thực: sự kiện xác suất 60% xảy ra khoảng 60%, xác suất 80% xảy ra khoảng 77-82%.

Tháng 10/2025, ICE đầu tư chiến lược tới 2 tỷ USD vào Polymarket, đánh dấu sự công nhận của các tổ chức tài chính truyền thống. Dự kiến năm 2026 khối lượng giao dịch tuần có thể vượt 2 tỷ USD.

XIII. Kết luận then chốt

Quá trình trưởng thành tăng tốc: Tài sản số đang chuyển từ động lực đầu cơ sang giá trị thực tiễn và dòng tiền, token ngày càng giống tài sản cổ phần.

Tài chính lai trỗi dậy: Sự kết hợp giữa blockchain công khai và hệ thống tài chính truyền thống không còn là lý thuyết mà trở nên rõ ràng nhờ sự tăng trưởng mạnh của stablecoin, tài sản token hóa và ứng dụng on-chain.

Độ rõ ràng pháp lý tăng: GENIUS Act của Mỹ, MiCA của EU, khung quản lý thận trọng của châu Á đặt nền tảng cho việc áp dụng của tổ chức.

Việc áp dụng của tổ chức tiến dần: Dù rào cản cấu trúc đã được gỡ bỏ, nhưng áp dụng thực tế cần nhiều năm, năm 2026 sẽ là năm khu vực tư nhân đạt tiến bộ tăng trưởng.

Cạnh tranh tái định hình: Ethereum giữ vị trí dẫn đầu nhưng đối mặt thách thức từ các chuỗi hiệu năng cao như Solana, khả năng tương thích EVM trở thành lợi thế then chốt.

Rủi ro và cơ hội song hành: Tập trung nắm giữ bitcoin của doanh nghiệp cao gây rủi ro bán tháo, nhưng các lĩnh vực mới như token hóa tổ chức, stablecoin, thị trường dự đoán... mang lại tiềm năng tăng trưởng lớn.

Tổng thể, năm 2026 sẽ là năm then chốt đưa tài sản số từ bên lề vào dòng chính, từ đầu cơ sang thực tiễn, từ phân mảnh sang hợp nhất.

Liên kết gốc

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

NFT Pudgy Penguins vượt Bored Ape trong một tháng, tổng quan nhanh về token PENGU là gì

PENGU là token chính thức của bộ sưu tập NFT Pudgy Penguins, dự kiến ra mắt trên blockchain Solana vào cuối năm 2024. Pudgy Penguins là một dự án NFT gồm 8.888 hình ảnh chim cánh cụt độc đáo, ban đầu phát hành trên Ethereum và hiện đã trở thành dự án NFT có vốn hóa thị trường lớn thứ hai. Việc ra mắt PENGU nhằm mở rộng cộng đồng, thu hút người dùng mới và có kế hoạch triển khai trên nhiều blockchain khác nhau. Tổng nguồn cung token là 88.888.888.888, được phân bổ cho cộng đồng, quỹ thanh khoản, đội ngũ dự án, v.v. Việc lựa chọn Solana nhằm tiếp cận khán giả mới, đồng thời tận dụng lợi thế giao dịch nhanh và chi phí thấp của nền tảng này.

Dự đoán giá Ethereum: Dòng tiền ETF rút ra và việc bị từ chối tại đường xu hướng khiến phe bán kiểm soát thị trường

Ethereum vẫn bị giới hạn dưới đường xu hướng giảm và cụm EMA 50–200, giữ cho cấu trúc tổng thể vẫn mang tính giảm giá. Dòng vốn ETF vẫn âm với mức rút ròng 19.4 triệu đô la, mặc dù việc mua có chọn lọc từ BlackRock cho thấy nhu cầu tổ chức không đồng đều. Nếu không giữ được mốc 3.000 đô la, giá có nguy cơ giảm sâu hơn về mức 2.880 đô la, trong khi phe mua cần lấy lại vùng 3.296–3.490 đô la để đảo chiều động lượng.

Glassnode: Bitcoin dao động yếu, biến động lớn sắp đến?

Nếu dấu hiệu cạn kiệt của người bán bắt đầu xuất hiện, trong ngắn hạn khả năng giá tiến lên vùng 95,000 USD tới mức chi phí cơ sở của những người nắm giữ ngắn hạn vẫn còn có thể xảy ra.

Bạn vẫn nên tin vào Crypto

Không có ngành nào luôn đi đúng hướng từ đầu đến cuối, cho đến khi nó thực sự thay đổi thế giới.