Solend创始人复盘ezETH脱锚:如何应对LST风险?

Renzo代币经济学引发争议,导致其代币ezETH脱锚。Solend创始人Rooter发表看法,指出类似事件已在加密市场发生过。Solend使用LST定价方法来避免此类问题,但仍需设置安全参数和使用安全杠杆来减少风险。保障资金安全比拼市场份额更重要。 摘要由 Mars AI 生成 本摘要由 Mars AI 模型生成,其生成内容的准确性、完整性还处于迭代更新阶段。

近日,因Renzo的代币经济学过于“中心化”引发加密社区争议,Renzo LRT代币ezETH遭大量抛售导致脱锚。Solend创始人Rooter针对此事在X平台发文,对此事件进行了发声。以下为内容全文:

此事并不是什么黑天鹅事件。而且也不算是尾部事件。这一点上,LST脱锚司空见惯的,几乎每隔几周就会发生一次。以下会介绍了该事件的始末、为什么好的交易会变坏,以及应如何应对LST风险。

ezETH是Renzo Protocol的流动性再质押代币 (LRT),也是积分的“吸铁石”,允许矿工累积奖励。Renzo在短短4个月内,TVL就实现了从0到30亿美元的增长。

由于市场对其代币经济学的强烈质疑,导致ezETH脱钩。由于ezETH还不能赎回,因此无法低风险套利以恢复挂钩。

价值数千万美元的ezETH遭抛售,并出现大规模清算。下图为Gearbox上的清算和Morpho Labs上ezETH急剧下降的TVL。

但太阳底下无新鲜事,历史总是惊人的相似。2022年stETH也发生过类似事件,导致3AC崩溃,并引发多米诺骨牌效应,彻底重塑了加密市场格局。

这种情况在Solana上也发生过很多次(但规模小得多)。2023年12月,由于一位鲸鱼出售了价值800万美元的mSOL,导致mSOL脱钩。就在上周,多个LST脱钩,导致marginfi出现错误清算和坏账。

Solend为LST定价的方法可以避免大多数此类问题。但marginfi曾对Solend的方法提出过严厉批评,但风波过后,marginfi最先遭创。但是这种方法只适用于SOL LSTs。ezETH可能还要几个月才能赎回,所以无法判断脱钩是合理的贬值,还是仅仅是变化无常的市场所致。

没有什么太好的办法能彻底消除风险,归根结底就是设置安全的参数和使用安全的杠杆。将市场份额拱手让给竞争对手确实很糟糕,但确保资金安全更为重要。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

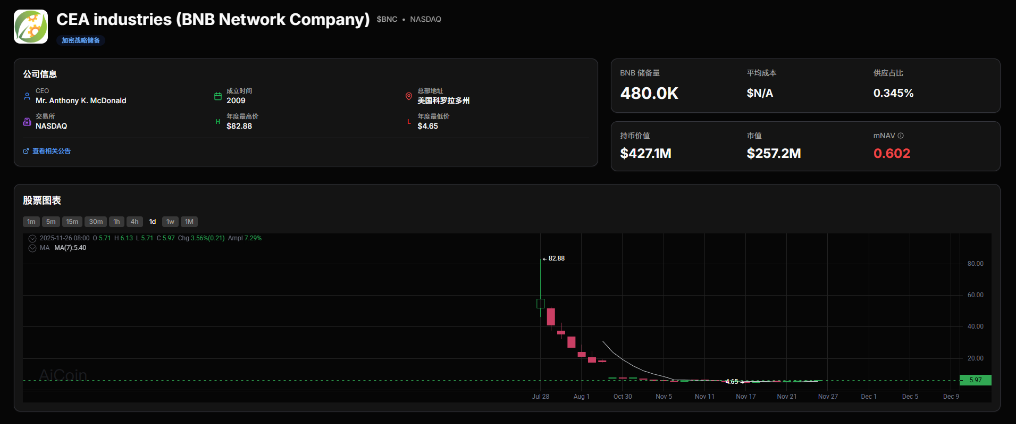

股东起义:YZi Labs逼宫BNC董事会

流动性枯竭下的加密市场:ETF 和杠杆的双重考验

减半不再是主旋律:ETF 正在重写比特币牛市周期

以太坊隐私的 HTTPS 时刻:从防御性工具走向默认基础设施

从 Devconnect ARG 2025 「Ethereum Privacy Stack」 活动的数十场演讲和讨论中总结「隐私范式的整体性重构」。