NBER | 用模型揭示数字经济扩张如何重塑全球金融格局

研究结果表明,从长期来看,储备需求效应主导了替代效应,导致美国利率降低,美国对外借款增加。

作者 :Marina Azzimonti and Vincenzo Quadrini

来源 :NBER

编译 :李雨佳

一、引言

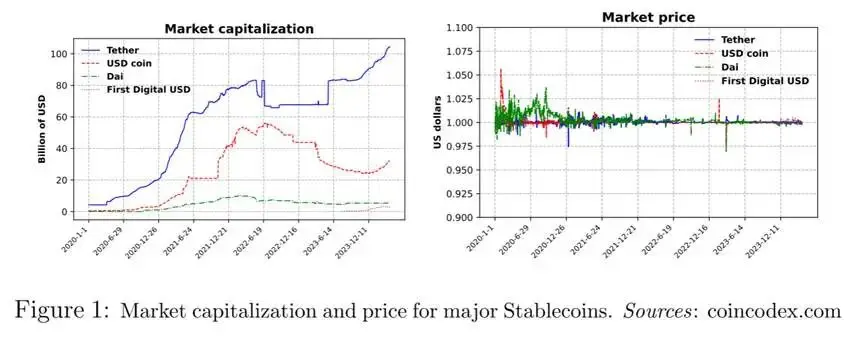

该文聚焦数字经济发展对美国债务在全球金融市场核心地位及稳定币作用的影响。美国政府债务因兼具流动性、便利服务与价值储存功能,维持美元计价资产低利率,而稳定币作为特殊加密货币,与美元或储备货币挂钩、价值相对稳定,其市场规模虽当前小于美国国债,但未来预计大幅增长,可能改变对美元计价资产及美国政府债务的持有情况。 为探究稳定币等影响,该文构建含美国、世界其他地区和数字经济的多国模型,数字经济的增长受主体熟悉度等驱动,通过“金融需求”(主体储蓄组合纳入数字资产,增加数字资产需求)和“实际需求”(主体购买数字经济生产的服务,增加数字生产需求)两个渠道作用于经济。长期“金融需求”渠道主导,会使美国利率下降、全球失衡上升

,且数字经济增长与美国消费波动性增大、世界其他地区波动性降低相关,同时稳定币抵押资产类型会影响对美元等储备资产的需求,其发展对国际金融市场影响复杂,需关注抵押工具等因素。

为探究稳定币等影响,该文构建含美国、世界其他地区和数字经济的多国模型,数字经济的增长受主体熟悉度等驱动,通过“金融需求”(主体储蓄组合纳入数字资产,增加数字资产需求)和“实际需求”(主体购买数字经济生产的服务,增加数字生产需求)两个渠道作用于经济。长期“金融需求”渠道主导,会使美国利率下降、全球失衡上升

,且数字经济增长与美国消费波动性增大、世界其他地区波动性降低相关,同时稳定币抵押资产类型会影响对美元等储备资产的需求,其发展对国际金融市场影响复杂,需关注抵押工具等因素。

二、文献综述

过往有较多加密货币、稳定币及相关领域的研究,加密货币价值多源于交换媒介等用途,稳定币作为安全资产凸显价值储存作用,其相关研究涵盖与传统工具比较、套利动态、投机风险等,还涉及中央银行数字货币(CBDC)影响及数字经济相关模型,包括多国模型用于分析稳定币对货币政策等的作用。而本文聚焦数字经济作为数字服务和新储蓄工具提供者的过渡性和长期影响,将其扩张视为缓解全球安全资产短缺的潜在机制,为相关文献做贡献。

三、数字经济概述

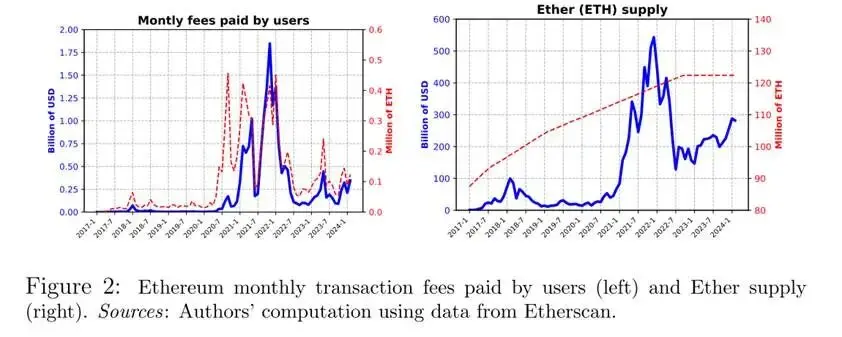

3.1区块链与数字生产 数字经济基础与区块链: 数字经济运作以区块链技术为基础,区块链是去中心化公共账本,由节点竞争验证交易区块并获奖励,常见协议有PoW和PoS。比特币、以太坊是知名区块链,图 2 呈现以太坊用户交易费用及以太币供应情况,体现其数字生产与加密货币市值等信息。 数字经济的生产与规模:

数字经济是生产性“生态系统”,类似传统经济用生产投入产服务,如通过 dApps 做公寓租赁匹配,交易费用量化服务价值。以太坊网络是数字经济一部分,图 2 辅助说明其交易费用和加密货币市值情况。

加密货币(以太币)的生产投入角色

:

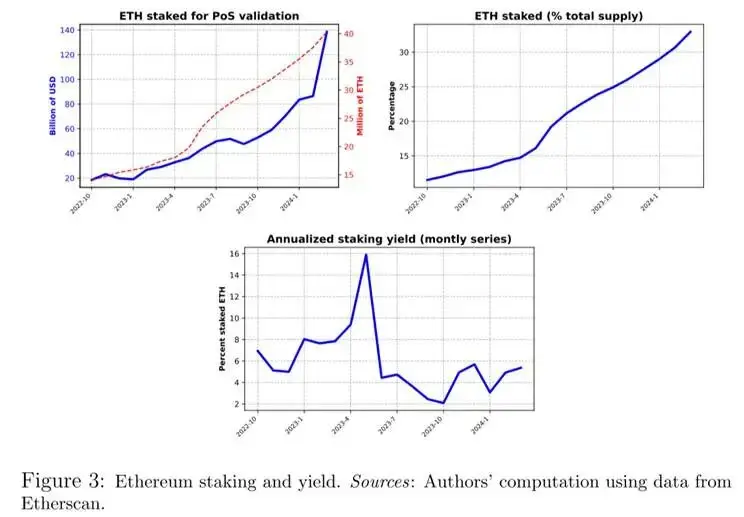

2022 年以太坊验证协议从PoW 转 PoS,以太币成为验证服务生产投入,验证者质押以太币赚费用,质押量和收益率受关注。图3展示质押ETH 数量、占总供应比例及质押收益率等。

数字经济的生产与规模:

数字经济是生产性“生态系统”,类似传统经济用生产投入产服务,如通过 dApps 做公寓租赁匹配,交易费用量化服务价值。以太坊网络是数字经济一部分,图 2 辅助说明其交易费用和加密货币市值情况。

加密货币(以太币)的生产投入角色

:

2022 年以太坊验证协议从PoW 转 PoS,以太币成为验证服务生产投入,验证者质押以太币赚费用,质押量和收益率受关注。图3展示质押ETH 数量、占总供应比例及质押收益率等。

3.2稳定币的创建

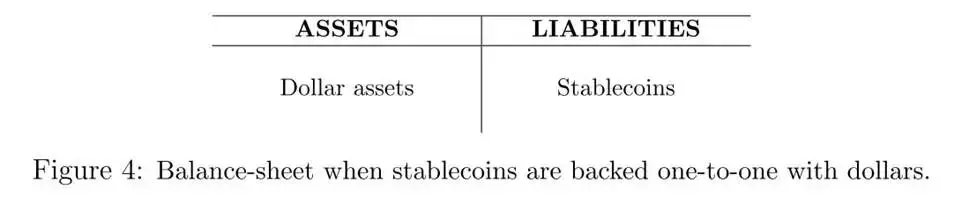

稳定币是由一些实体发行的负债,其价值与一种基础资产挂钩。该文聚焦于与美元挂钩的稳定币并考虑两种常见的机制。在第一种机制中,挂钩价值通过持有与稳定币数量相同的美元储备来维持。在第二种机制中,稳定币由加密资产超额抵押。

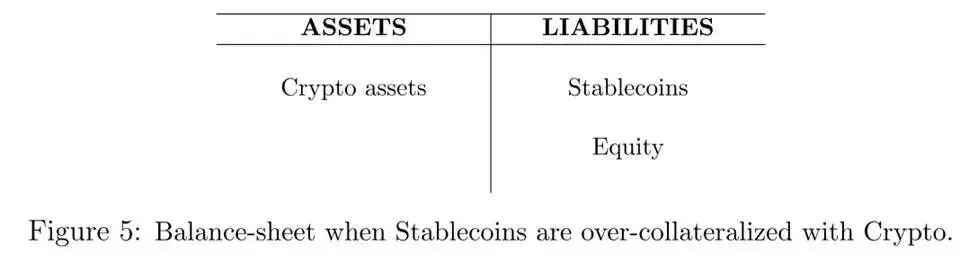

以美元储备为抵押:在这种情况下,稳定币的创建方式是将相同或类似金额的美元存入一个锁定账户。发行方的资产负债表如图 4 所示。

3.2稳定币的创建

稳定币是由一些实体发行的负债,其价值与一种基础资产挂钩。该文聚焦于与美元挂钩的稳定币并考虑两种常见的机制。在第一种机制中,挂钩价值通过持有与稳定币数量相同的美元储备来维持。在第二种机制中,稳定币由加密资产超额抵押。

以美元储备为抵押:在这种情况下,稳定币的创建方式是将相同或类似金额的美元存入一个锁定账户。发行方的资产负债表如图 4 所示。

以加密资产为抵押:

在这种情况下,发行方面临资产负债表错配,因为资产的计价货币与负债的计价货币不同。由于加密货币的市场价值随时间大幅波动,稳定币必须超额抵押。因此,对于每个稳定币,发行方持有的加密货币价值超过 1 美元。发行方的资产负债表如图 5 所示。

以加密资产为抵押:

在这种情况下,发行方面临资产负债表错配,因为资产的计价货币与负债的计价货币不同。由于加密货币的市场价值随时间大幅波动,稳定币必须超额抵押。因此,对于每个稳定币,发行方持有的加密货币价值超过 1 美元。发行方的资产负债表如图 5 所示。

四、模型

模型中有三个国家/地区:美国(US)、世界其他地区(RoW)和数字经济(DiEco)。该文将数字经济视为一个有自己货币的独特经济体。然而,定义数字经济的不是地理边界,而是其运作所基于的技术平台区块链。

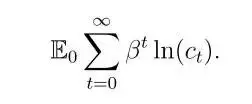

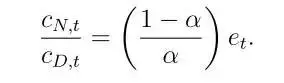

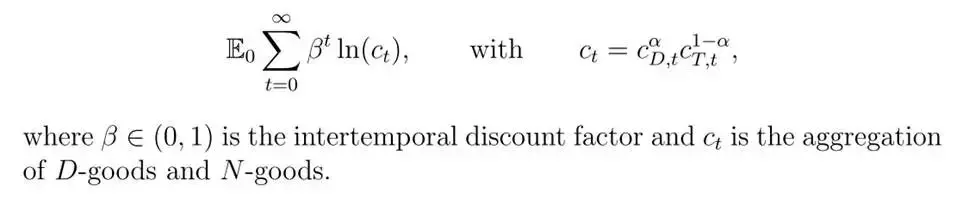

4.1数字经济 数字经济中存在连续的主体,他们最大化预期终身消费效用: 消费篮子含 D 商品(可在数字与非数字经济生产)和 N 商品(仅非数字经济生产),二者消费比例由一阶条件确定:

消费篮子含 D 商品(可在数字与非数字经济生产)和 N 商品(仅非数字经济生产),二者消费比例由一阶条件确定:

数字经济主体需进口N 商品、可出口 D 商品,其与加密货币价格、服务价格存在关联,加密货币质押用于数字交易验证,受特有冲击但加总后冲击抵消。数字经济居民可发行稳定币(数字负债

),其价值稳定,还可持有美国债券

。通过套利分析,均衡时稳定币收益率

不小于美国债券收益率

,进而推导数字经济主体预算约束与期末财富,得出最优政策,包括消费、加密货币与固定收益资产(含美国债券和稳定币

)的分配,不同收益率情况影响资产选择。以

N

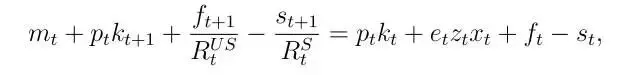

商品为单位,数字经济主体的预算约束为:

数字经济主体需进口N 商品、可出口 D 商品,其与加密货币价格、服务价格存在关联,加密货币质押用于数字交易验证,受特有冲击但加总后冲击抵消。数字经济居民可发行稳定币(数字负债

),其价值稳定,还可持有美国债券

。通过套利分析,均衡时稳定币收益率

不小于美国债券收益率

,进而推导数字经济主体预算约束与期末财富,得出最优政策,包括消费、加密货币与固定收益资产(含美国债券和稳定币

)的分配,不同收益率情况影响资产选择。以

N

商品为单位,数字经济主体的预算约束为:

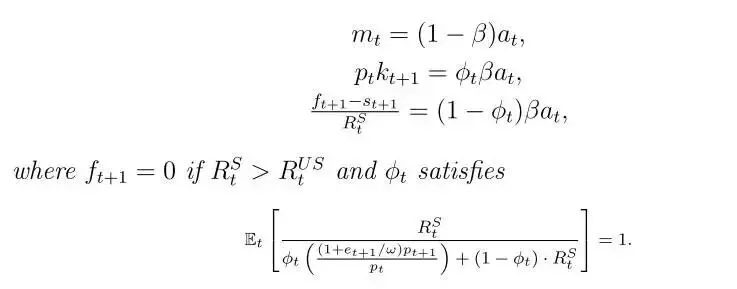

引理1:给定期末财富和价格序列,数字经济主体选择的最优政策为:

引理1:给定期末财富和价格序列,数字经济主体选择的最优政策为:

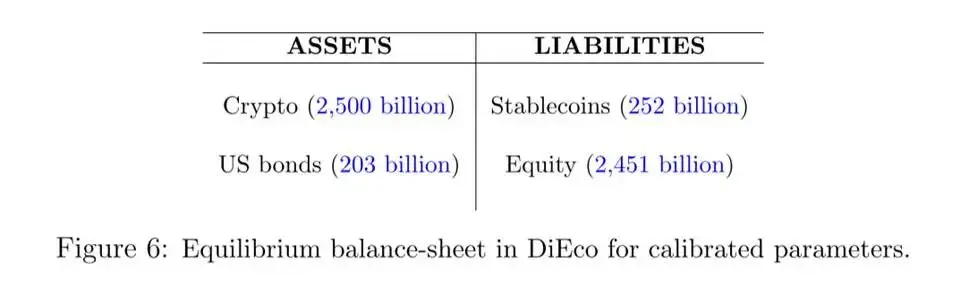

为了理解数字经济主体的投资组合选择,该文提供一个数值概述,说明这些选择如何受到一些关键变量和参数的影响。图 6 显示了校准模型中数字经济主体在稳态均衡下的合并资产负债表。

为了理解数字经济主体的投资组合选择,该文提供一个数值概述,说明这些选择如何受到一些关键变量和参数的影响。图 6 显示了校准模型中数字经济主体在稳态均衡下的合并资产负债表。

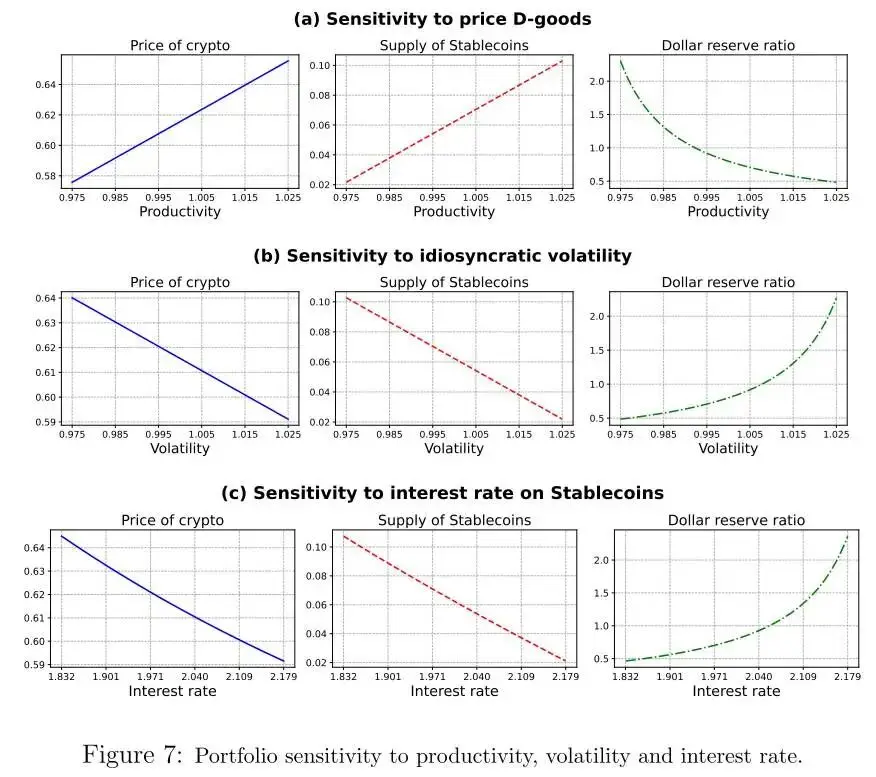

从基准校准出发,该研究探究数字经济主体的投资组合选择如何随三个变量变化:(i) 数字经济生产的D商品相对价格(即数字经济的汇率);(ii) 数字经济特有冲击的波动性;(iii) 稳定币利率。图7展示投资组合对各变量的敏感性。

从基准校准出发,该研究探究数字经济主体的投资组合选择如何随三个变量变化:(i) 数字经济生产的D商品相对价格(即数字经济的汇率);(ii) 数字经济特有冲击的波动性;(iii) 稳定币利率。图7展示投资组合对各变量的敏感性。

D商品价格升高,加密货币市值、稳定币供应增加,因主体财富提升调整投资组合;特有波动性增大,加密货币价格、稳定币供应下降,更多稳定币由美债支持;稳定币利率上升,主体发行稳定币减少,加密货币价格因杠杆降低而下降,且 D 商品价高使稳定币供应多,不确定性和高利率则起反作用。

D商品价格升高,加密货币市值、稳定币供应增加,因主体财富提升调整投资组合;特有波动性增大,加密货币价格、稳定币供应下降,更多稳定币由美债支持;稳定币利率上升,主体发行稳定币减少,加密货币价格因杠杆降低而下降,且 D 商品价高使稳定币供应多,不确定性和高利率则起反作用。

4.2非数字经济

非数字经济主体与生产

美国和世界其他地区(RoW)主体有与数字经济主体相同偏好,追求预期终身效用最大化:

生产用恒定供应的不可再生土地,主体依特有生产力冲击,生产D或N商品,因技术相同,二者相对价格为 1,但数字经济D商品价格可能更低。美国与RoW的差异在于其波动性,RoW 主体面临更高波动,使美国净外国资产头寸更低,符合数据,且 RoW 中分布展形更高(假设3.1)。

主体类型与金融市场

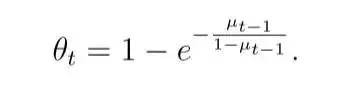

主体分习惯型(了解数字经济、考虑买其 D商品和稳定币)和不习惯型(不了解、不持有),状态随时间以概率和转换,演变影响 D 商品和稳定币需求。

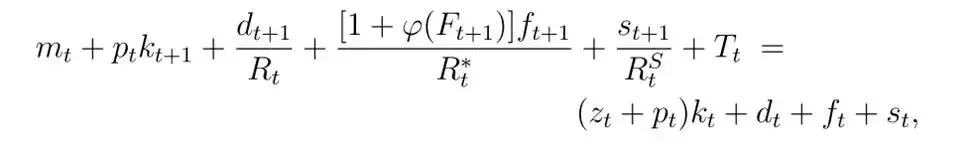

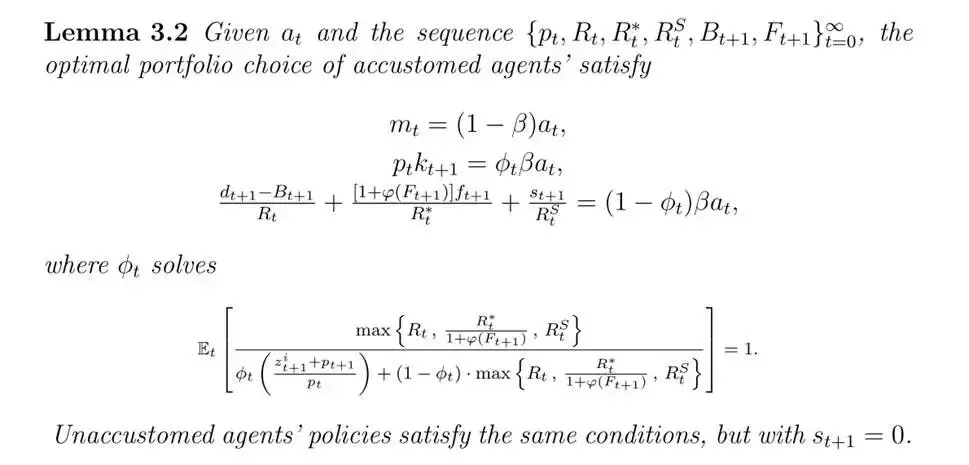

金融市场中,美和 RoW 政府发债,主体可持国内外债券及稳定币,持有外国债券有成本(假设3.2),稳定币因数字经济特性无此成本,主体预算约束因类型而异,习惯型对应约束公式为:

不习惯型不持稳定币,最优政策由引理 3.2 确定,涉及储蓄在土地、债券间配置及不同资产回报比较。

无数字经济的均衡属性

无数字经济时,由于美国与世界其他地区的区别仅在于特有冲击的波动性,整合经济的稳态具有以下属性:

4.3完全整合的世界经济

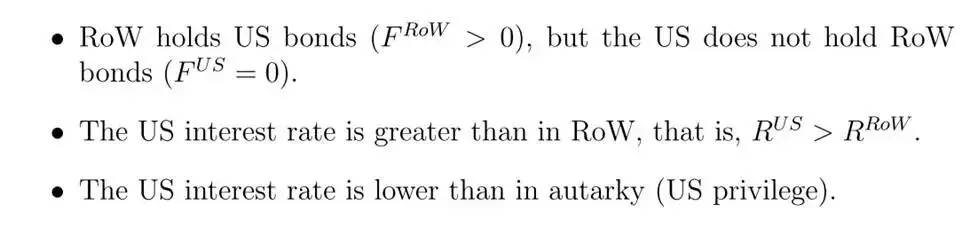

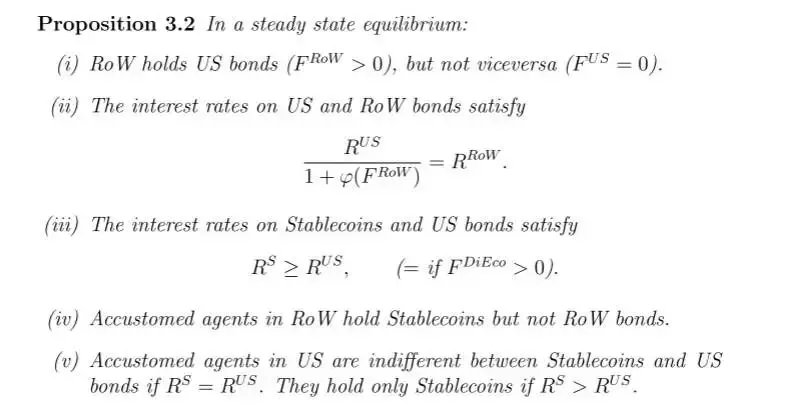

现在考虑完全整合的经济情况,其中美国和世界其他地区(RoW)的习惯型主体可以持有数字经济(DiEco)发行的稳定币,且数字经济的主体可以持有美国和世界其他地区发行的债券。以下命题描述了一些稳态属性。

五、定量分析

本部分聚焦量化数字经济增长对金融市场的影响,其扩张由传统经济主体对数字活动的熟悉度(习惯型主体份额)驱动。增加通过 “金融需求”和 “实际需求”两个渠道影响经济,后续将通过反事实模拟区分分析。

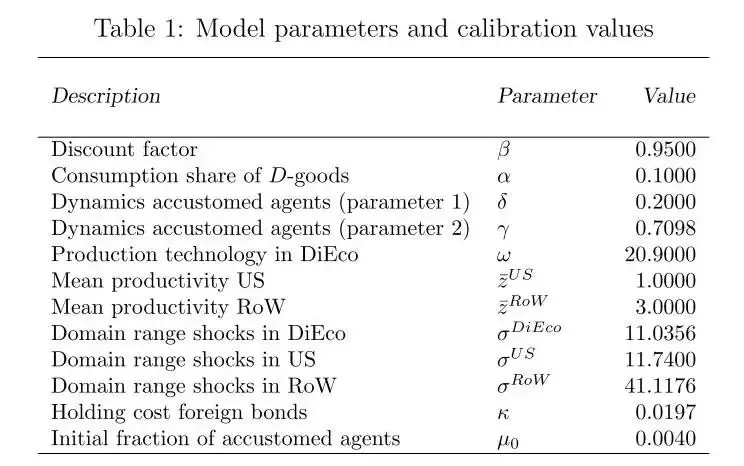

5.1 校准 该文结合2023年加密货币市值等校准初始值与稳态目标。后该文继续校准与生产率、加密货币价值相关参数,以匹配美国债券利率、净外国资产头寸等六个矩。各参数共同作用实现模型校准,表1呈现完整校准参数。

5.2 转移动态均衡

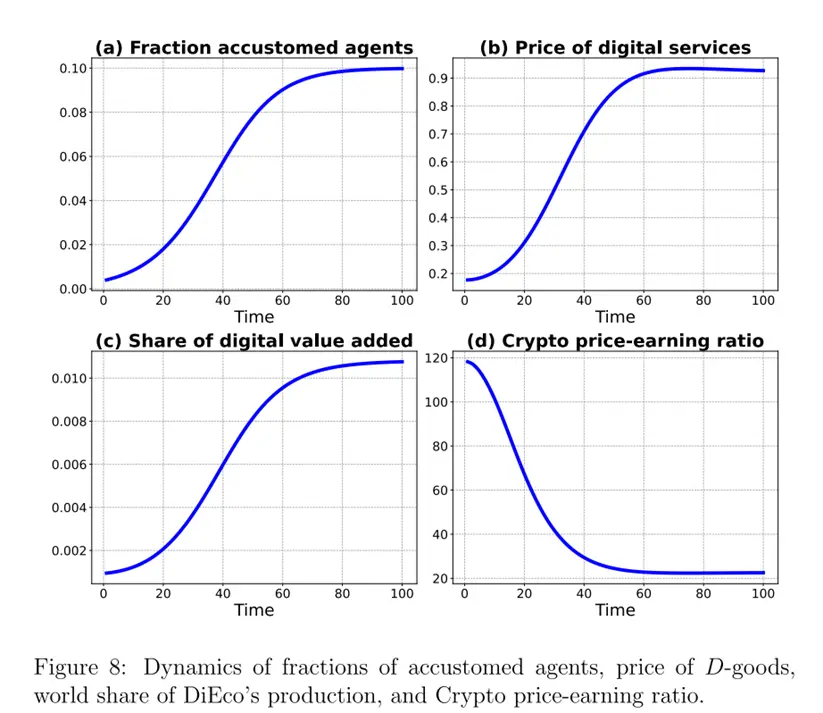

图8呈现四个关键变量转移动态,习惯型主体份额外生演变,从初始0.4% 逐步升至长期10%,驱动模型转移动态。数字经济D商品价格起初远低于非数字经济,因早期需求有限,随主体分习惯型比例增加,需求和价格提升。数字经济增加值占世界总产出比例从0.2%增至约1.1%。加密货币市盈率起初超100,受未来增长预期驱动,后随行业成熟降至约20,类似新兴行业估值变化。

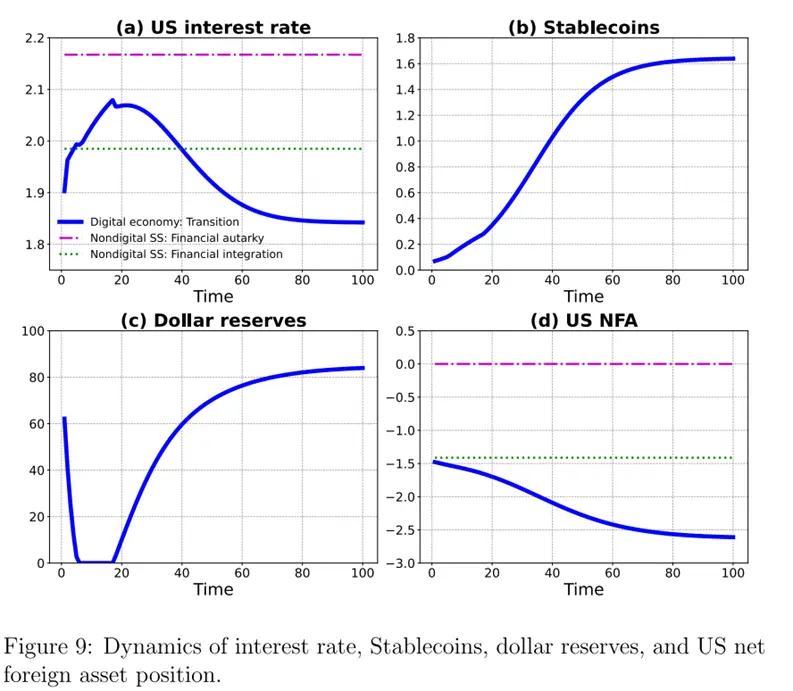

图 9 展示了其他变量的转移动态。美国利率受两种相反力量影响呈非单调轨迹,先升后降。主体分习惯型比例增加使世界其他地区主体转持稳定币,给美国利率下行压力;同时推高 D 商品价格和加密货币价值,数字经济主体财富增加、增发稳定币,又给利率上行压力。稳定币发行随两种力量增加,早期供给侧效应主导,美元储备比率低,后期比率上升强化美债需求。

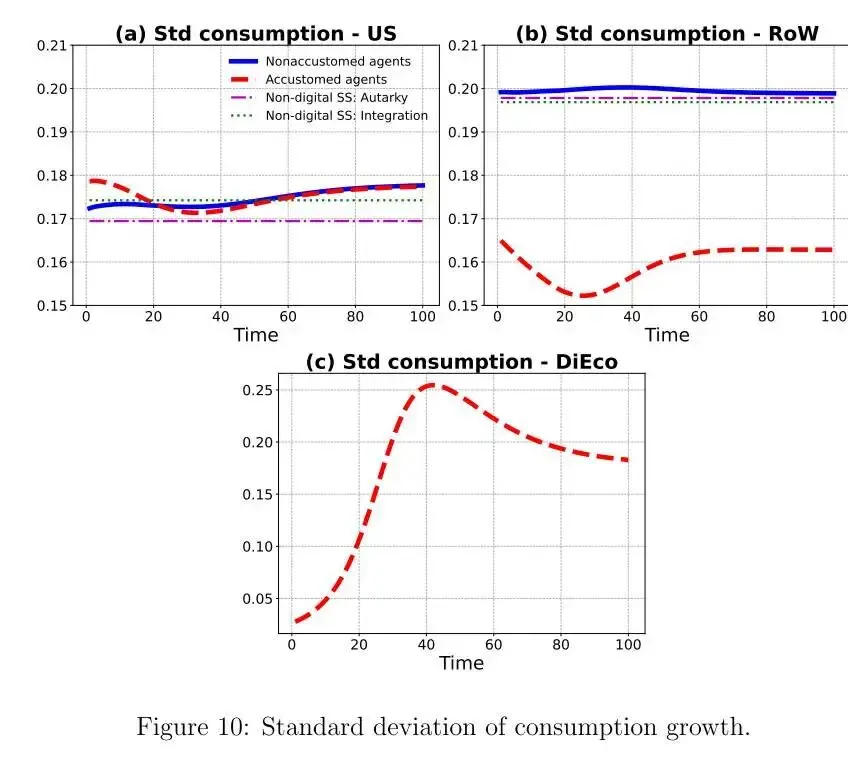

图 10 呈现转型期各国不同类型主体消费增长标准差。美国习惯型主体消费波动性随时间上升,因美国净外国资产下降、杠杆增加,净值和消费波动性变大;不习惯型主体起初波动高,因可能转变类型致 D 商品价格大幅波动,后随价格差异缩小影响减弱。世界其他地区习惯型主体消费波动更低,因接触数字经济可购高回报稳定币,调整投资组合降低净值波动。数字经济主体消费波动显著增加,源于市盈率下降,财富中当前收益(受特有风险)占比升,期末财富波动大,消费波动也大。

图 10 呈现转型期各国不同类型主体消费增长标准差。美国习惯型主体消费波动性随时间上升,因美国净外国资产下降、杠杆增加,净值和消费波动性变大;不习惯型主体起初波动高,因可能转变类型致 D 商品价格大幅波动,后随价格差异缩小影响减弱。世界其他地区习惯型主体消费波动更低,因接触数字经济可购高回报稳定币,调整投资组合降低净值波动。数字经济主体消费波动显著增加,源于市盈率下降,财富中当前收益(受特有风险)占比升,期末财富波动大,消费波动也大。

数字经济增长对全球风险分担影响显著,长期看美国扩展保险供应至世界其他地区,部分由数字经济虚拟居民提供。因个体消费波动与财富波动相关,美国财富集中度会上升,世界其他地区(不含数字经济居民)财富集中度或下降,这体现了数字经济在全球消费保险和财富分布层面的复杂作用。

数字经济增长对全球风险分担影响显著,长期看美国扩展保险供应至世界其他地区,部分由数字经济虚拟居民提供。因个体消费波动与财富波动相关,美国财富集中度会上升,世界其他地区(不含数字经济居民)财富集中度或下降,这体现了数字经济在全球消费保险和财富分布层面的复杂作用。

六、结论与建议

美元凭借其稳定性处于国际金融核心。该文发现数字经济(尤其是稳定币)增长通过两个渠道影响全球金融。第一个渠道是增加对稳定币的需求。由于稳定币部分由美元计价资产支持,这会导致美国利率下降,全球失衡加剧。第二个渠道增加由非美元资产支持的稳定币供应。这会提高美国利率,减少全球失衡。模型模拟显示,从长期来看,第一个渠道主导第二个渠道,美国利率下降。这也意味着美国的净对外借款将继续增加。 同时,该文还发现数字经济扩张将使稳定币供应增加,利于部分主体平滑消费,世界其他地区习惯数字经济的主体更易受益,但会以美国和数字经济主体消费波动升高为代价。全球层面,数字经济因提供廉价服务和保险利于提升福利,但福利在国家和主体间分布不对称,探究其福利影响是后续研究方向。免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

Polymarket:加密货币预测市场的崛起

矿工困局:算力涨、收益跌,比特币生死局

Vitalik的256 ETH捐赠:隐私通讯赛道迎来战略转折点

比特币重返9万美元后能否开启圣诞行情?