CRP-1來襲:香港加密資產監管新規全解,幣圈格局將被改寫

香港金融管理局發布CRP-1《加密資產分類》徵求意見稿,旨在建立兼顧創新與風險防控的監管體系,明確加密資產定義、分類及金融機構監管要求,並與國際標準BCBS接軌。摘要由Mars AI生成,本摘要由Mars AI模型生成,其生成內容的準確性、完整性尚處於迭代更新階段。

仔細看看 CRP-1 都有哪些新要求,和其他國家、地區的監管政策做個對比,再聊聊這些變化會給咱們幣圈玩家帶來哪些影響。

在技術創新浪潮的推動下,全球加密資產市場規模急劇擴張,與此同時,價格劇烈波動、洗錢等一系列風險問題也隨之暴露,對有效監管的需求變得尤為迫切。2025 年 9 月,香港金融管理局(HKMA)向本地銀行業界發出《銀行業監管政策手冊》(SPM)新模組 CRP-1《加密資產分類》徵求意見稿,旨在與國際監管標準接軌,通過建立一套兼顧創新發展與風險防控的監管體系,為銀行業參與加密資產相關業務提供明確指引。

接下來,飒姐團隊就帶大家仔細看看 CRP-1 都有哪些新要求,和其他國家、地區的監管政策做個對比,再聊聊這些變化會給咱們幣圈玩家帶來哪些影響。

01 香港 CRP-1 新規核心內容解讀

(一)基礎界定:監管範圍與適用對象

CRP-1 新規先給加密資產監管劃定了明確範圍,為後續執行打好基礎。具體來說,新規把加密資產定義為:主要依賴密碼學和分佈式帳本技術(DLT)或類似技術;可用於支付或投資目的,或用於獲取商品或服務。不過其明確央行發行的數字貨幣不在這個範圍內,這樣既能精確定義加密資產,又能把法定數字貨幣區分開來,防止監管管得太寬。

在監管對象上,新規管的是香港所有持牌金融機構,像正規銀行、受限牌照銀行,還有接受存款的公司。這些機構是香港金融系統的重要組成部分,它們開展的加密業務直接影響金融穩定,把它們納入監管,就能從源頭控制風險。

在風險管控方面,新規採取「一個不落」的策略。不管是銀行自己持有的加密資產,幫客戶保管、交易加密資產產生的風險,還是通過金融衍生品間接接觸加密資產帶來的風險,全都必須要受到管理。這樣一來,金融機構就沒法鑽空子逃避監管,所有加密資產相關風險都能得到嚴格管理。

(二)核心分類

風險分級是 CRP-1 新規的核心邏輯,新規根據加密資產的風險緩釋能力,將其劃分為第 1 組(低風險)與第 2 組(高風險)。通過下面這張表格,老友們可以一眼看清它的核心分類。

02 CRP-1 與國際規則(BCBS 標準)的銜接與差異

(一)BCBS 標準核心邏輯

巴塞爾銀行監管委員會(簡稱 BCBS)作為全球銀行業監管的核心機構,於 2022 年 12 月發布《加密資產風險敞口的審慎處理》,2024 年 7 月推出《加密資產標準修訂》,構建了全球統一的加密資產監管框架,其核心邏輯可概括為「風險分級、審慎管控」。

在監管目標上,BCBS 標準以「防控加密資產風險,確保銀行資本充足」為核心,避免加密資產風險向傳統銀行體系傳導,維護全球金融穩定。在核心框架上,BCBS 將加密資產按風險分為「集團 1」與「集團 2」,對高風險資產設定嚴格資本要求,同時推動全球監管協同,避免監管套利。

BCBS 標準的推出,源於全球加密資產市場的快速發展與風險積累,其旨在為國際活躍銀行提供統一的監管基準,平衡「金融穩定」與「負責任創新」,為各國監管機構提供參考框架。

(二)CRP-1 與 BCBS 的銜接

CRP-1 新規和 BCBS 標準在很多關鍵地方想法一致,展現出香港作為國際金融中心緊跟全球監管步伐的態度。

從資產分類來看,CRP-1 把加密資產分成「第 1 組」和「第 2 組」,BCBS 則分為「集團 1」和「集團 2」,它們分類的核心標準都是看資產控制風險的能力。比如,合規穩定幣這類風險較低、比較靠譜的資產,在 BCBS 屬於「集團 1」,在 CRP-1 裡就對應「第 1 組」,而且兩邊都要求這類資產要有明確的法律規定,還得做好風險防控;對於那些風險高的資產,兩邊都通過嚴格規定金融機構要準備多少資金來控制風險,充分體現了「風險越大、管得越嚴」的理念。

資金監管要求方面,CRP-1 基本延續了 BCBS 謹慎管理的思路。BCBS 規定,像某些高風險加密資產,金融機構需要準備相當於資產價值 1250% 的資金來應對風險,CRP-1 對「2b 組」資產也是這個標準;對於流動性好的加密資產,BCBS 要求必須在合規交易所交易,並且達到一定的市場規模,CRP-1 對「2a 組」資產的要求也類似,規定要在受監管的交易所交易,還設置了市值和交易量的門檻,確保投入的資金和資產風險相匹配。

另外,CRP-1 和 BCBS 都特別強調要全面監管,不管是銀行自己持有的加密資產,還是為客戶提供服務涉及的資產,甚至是間接關聯的風險,都要納入監管範圍,避免出現沒人管的「灰色地帶」,實現全球統一監管的目標。

03 CRP-1 新規對加密資產用戶的具體影響

CRP-1 新規實施後,銀行加密業務大調整,直接影響咱們老友們買賣、保管加密資產,以及使用的各問題。

先說交易選擇,新規讓能交易的資產和渠道都「收緊」了。高風險的 2b 類資產,像部分 NFT 和治理代幣,銀行不讓交易了,只能去其他平台,但這些平台可能不太靠譜;1 類合規資產雖然安全,但能選的種類變少了;2a 類資產得在持牌交易所交易,開戶審核更嚴、門檻也更高。再說資產安全,新規確實讓資產存管更安全,就算平台出事也能優先拿回錢,但反洗錢要求太嚴格,個人隱私空間變小了,而且不同資產價格波動也不一樣了。

對持有 2b 類 NFT、治理代幣這類資產的朋友,飒姐團隊建議優先選香港金管局監管或有國際合規資質的平台,別把所有資產放在一個地方;喜歡 1 類合規資產的用戶,可以圖銀行的安全,但得接受能買的東西少;交易 2a 類資產的朋友,記得提前準備好身份證、銀行卡等全套材料,應對交易所的嚴格審核。不管你持有哪種資產,都得重新規劃投資組合,關注銀行收費變化,既要享受新規帶來的安全保障,也要在隱私保護和操作便利之間找到平衡。

寫在最後

綜上所述,可知香港 CRP-1 新規在加密資產監管領域展現出顯著的前瞻性,為行業發展與風險防控提供了新的思路與方向。

飒姐認識到,香港加密資產監管將步入動態優化與深化實踐階段。未來,監管機構需緊跟國際趨勢,強化跨境規則協同;行業參與者應建立常態化合規溝通機制。期待香港以 CRP-1 為契機,完善監管科技,平衡投資者保護與創新,樹立全球監管典範。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

以太坊隱私的 HTTPS 時刻:從防禦性工具走向預設基礎設施

從 Devconnect ARG 2025 「Ethereum Privacy Stack」活動的數十場演講和討論中,總結出「隱私範式的整體性重構」。

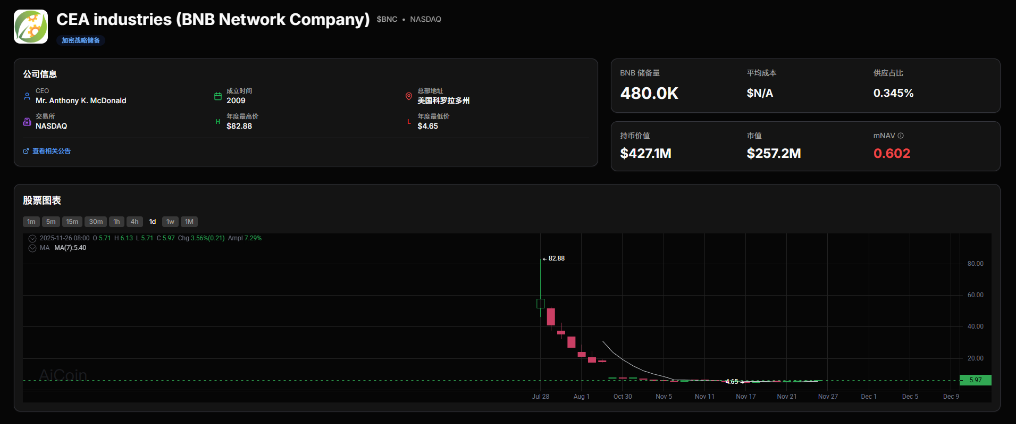

股東起義:YZi Labs逼宮BNC董事會

減半不再是主旋律:ETF 正在重寫比特幣牛市週期

流動性枯竭下的加密市場:ETF 和槓桿的雙重考驗