本輪最強山寨ZEC後面怎麼走?

ZEC多空觀點激烈交鋒

過去 2 個月,狂漲近 10 倍、走著獨立行情的 ZEC 一直都是市場最受關注的焦點。而圍繞著 ZEC 的邏輯討論,也逐漸從早期的 Naval、Arthur Hayes、Ansem 等人針對隱私概念的喊單,逐步發展到了從隱私賽道實際需求的看多,以及從礦幣的算力與挖礦收益角度的看空,這雙方對決的階段。

那麼,在知名人士的喊單外,針對 ZEC 的看多/看空方各自的詳細論點分別都是怎樣的呢?

多方

監管下的「避難所溢價」

表面看來,監管收緊應該打壓隱私幣,但現實恰恰相反,正是因為監管高壓,隱私需求才被激發。

政策層面的收緊正在加速。歐盟《反洗錢條例》(AMLR)草案明確提出,2027 年前將徹底限制隱私幣在歐盟境內的交易;美國金融犯罪執法網絡(FinCEN)也擬對「高風險自託管地址」加碼審查。比特幣、以太坊的現貨 ETF 進入監管視野後,所有鏈上交易都面臨更嚴格的追蹤。

合規資產越來越透明,隱私資產反而變得稀缺。因此,歐美媒體甚至已將本輪行情命名為——「Crypto Anti-Surveillance Wave」(加密反監控浪潮)。ZEC 與 XMR 被重新定義為「鏈上匿名性的最後防線」。社交媒體的共識更直接:「隱私不是功能,而是基本權利。」

鏈上數據證實了真實需求的增長。ZEC 屏蔽池餘額從今年年初的約不到 200 萬枚增長至如今的約 480 萬枚,增幅達 140%;屏蔽交易數量也隨著網絡整體活躍度的提升而有所提升,每週均大約能達到 10%。

近期 2 大「BTC 鉅額資產案件」,陳志案與錢志敏案,兩起合計涉案超過 18 萬枚 BTC 也讓市場重新審視比特幣在「抗審查性」「匿名性」等敘事上的現實邊界。隨著 BTC ETF 的落地、機構資金的深度參與,以及監管體系對加密資產透明度的進一步要求,比特幣早期以匿名性和抗審查為核心的敘事已逐漸淡出主流舞台。

如果 BTC 也難以承擔「抗審查貨幣」的角色,那麼隱私權和鏈上資產儲存的下一代象徵究竟會是誰?市場給出的答案或許已經浮現——在這個時間點逆勢震盪上行的 ZEC,正在成為那個合適的「版本答案」。

機構資金的回歸

灰度的 Grayscale ZEC Trust 重啟是 10 月最重大的事件。10 月 1 日,灰度宣布重新開放 ZCSH 信託的新認購,並提供兩大升級:一是免除管理費,二是加入質押功能,提供 4-5% 的年化收益。這一組合拳大幅提升了收益-風險比。

過去十年裡,灰度幾乎是傳統機構配置加密資產的唯一合規橋樑與價格風向標。它在美國發行的信託長期為養老金、家族辦公室、對沖基金提供加密敞口,使其成為機構入場規模和偏好變化的領先指標。

自 2013 年推出首個比特幣信託以來,灰度先後布局了 ETH、SOL、LTC、BCH、ETC、FIL、XLM 等十餘個單資產信託,其中多個資產都經歷過典型的「灰度效應」——資金流入驅動價格上行、溢價擴大、形成共識敘事。ZEC 信託(ZCSH)最早於 2017 年成立,在 2020-2021 年牛市中也曾出現溢價瘋漲的階段,一度成為隱私賽道中機構配置的主要標的。

然而,自監管趨嚴、隱私幣遭遇合規壓力後,ZCSH 在 2022 年暫停認購,並在 2023 年進入沉寂期。此次重啟意味著灰度重新為隱私資產背書,其信號意義甚至大於資金本身。

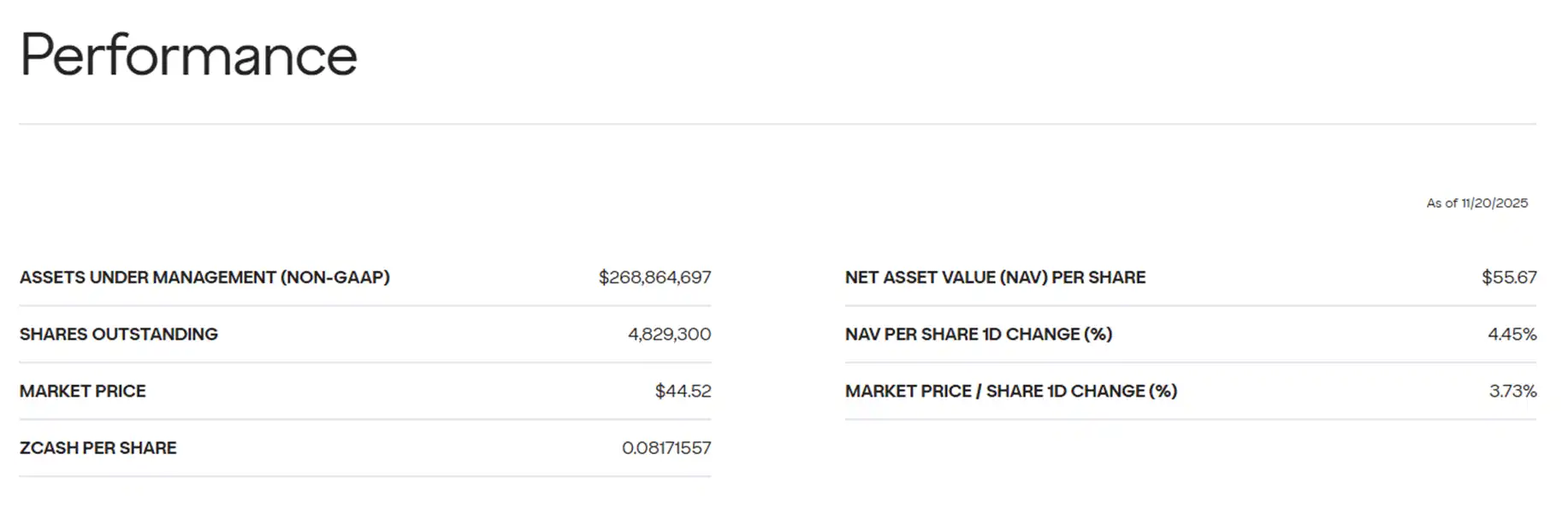

數據顯示,ZCSH 的 AUM(管理資產規模)已從一個多月前的約 4,200 萬美元增至 2.69 億美元,占 ZEC 流通量的約 2.4%。對於一個日均成交量數億美元的資產而言,近 2.5% 的籌碼被長期鎖定在信託中,供給端的緊縮效應顯著。

更深層的邏輯是 ETF 的迂迴效應。比特幣、以太坊現貨 ETF 的獲批讓這些資產進入嚴格的監管框架,每一筆交易都可追溯。部分機構和高淨值個人為了規避這種透明性,開始將資金轉向匿名資產。Grayscale 的 ZEC 信託恰好提供了合規通道——既能獲得隱私幣的敞口,又能通過傳統金融渠道操作。

空方

ZEC 的礦工經濟模型、網絡安全性和鏈上交互活躍度,真的足以支撐高達 100 多億美金的 FDV 嗎?Lacie(@Laaaaacieee) 提出了這個問題並對其進行了深度的剖析。

極短的回本週期(超高 ROI)往往是礦難和幣價崩盤的前兆

按當前最主流的 ZEC 礦機 Bitmain Antminer Z15 Pro 對 ZEC 的挖礦回本週期進行測算,單台 Z15 Pro 每天的淨收益超過 50 美元,Z15 Pro 的靜態回本週期僅約 105 天,換算下年化收益率近 350%。且從歷史數據看,這麼高的收益已經持續至少 1 週以上了。

Lacie 指出,這一數字在整個 PoW 歷史中都極為罕見——甚至可以說是異常:

- BTC 礦機上漲週期的回本週期通常要 12–24 個月

- ETH PoW 時代的礦機 ROI 在 300–600 天之間

- 歷史上回本低於 120 天的 PoW 項目(FIL、XCH、RVN 等)幾乎均在數月後崩盤

Lacie 同時回顧了反覆上演的 Hardware–Price Scissors 案例,如 Chia 和 KAS。Hardware-Price Scissors 是 PoW 挖礦歷史上反覆上演的"收割"劇本,礦工在幣價最高、Fomo 情緒最重時,以溢價幾倍的價格訂購礦機(此時 ROI 看起來極低,僅需 4 個月回本)。然而,當礦機真正交付上架、算力暴漲時(通常延遲 3 個月以上),莊家往往高位出貨,導致礦工面臨"幣價腰斬 + 產量腰斬"的雙殺,而手中的礦機瞬間變成了高價廢鐵。

算力規模導致的網絡安全性問題

Lacie 指出,根據網絡最新數據,ZEC 的全網算力約為 12.48 GSol/s,按一台 Z15 Pro 算力 0.00084 GSol/s 計算,僅需要約 14,857 台 Z15 Pro 礦機,對應的能源消耗大約在 40 MW 級別,這相當於一個中小型比特幣礦場的規模。而一般而言,開啟 51% 攻擊需要在同一時間內掌握超過全網 50% 的算力。若 ZEC 全網近 1.6w 台 Z15 Pro 即可構成主力,那麼攻擊者只需租用或購買數千台設備,就有可能控制超過 50% 的算力。在一個 FDV 近百億美元的公鏈上,僅需百萬級別的算力投資即可發動潛在的鏈重組或雙花,這本身就是一個難以忽視的結構性風險。

ZEC 當前的算力不僅遠低於 BTC/LTC/KAS 等主流 PoW 鏈,甚至連 ETC、BTG、VTC、BSV 這些曾被成功 51% 攻擊的鏈,在遭受攻擊時的算力都普遍高於現在的 ZEC,這意味著 ZEC 的網絡安全性實際上已經落入可被攻擊的危險區間。

真實隱私使用需求的成長實際沒有那麼樂觀

對於 ZEC 的真實隱私使用需求,Lacie 也提出了質疑。過去一個月的日均交易僅 15,000 – 18,000 筆/天,僅為大型公鏈的 1% – 2%。作為隱私鏈,絕大部分交易仍是透明交易,shielded 交易(隱私保護交易)不足 10%。

對於這一點,BuyUCoin 首席執行官 Shivam Thakral 也曾提醒,ZEC 的上漲更多由投機驅動,而非基本面增長。核心依據是 Zcash 的隱私保護交易(shielded transactions)數量增長有限。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

「幣圈多頭」Tom Lee:加密市場調整可能接近尾聲,bitcoin正在成為美股的領先指標

「幣圈多頭」Tom Lee表示,10月10日加密貨幣市場異常觸發自動清算,導致200萬個帳戶被清算,做市商在遭受重創後縮減資產負債表,進而引發流動性枯竭的惡性循環。

貝森特意外現身「比特幣主題酒吧」,幣圈「喜出望外」:這就是信號

美國財政部長Yellen意外現身華盛頓比特幣主題酒吧,此舉被加密貨幣界視為聯邦政府釋放明確支持信號。