華爾街正指望靠比特幣的高波動率發年終獎

ETF 並未「馴化」比特幣,波動率才是資產最性感的指標。

ETF 並未「馴化」比特幣,波動率才是資產最性感的指標。

本文來自:Bitwise 顧問 Jeff Park|編譯:Odaily 星球日報(@OdailyChina);譯者:Moni

短短六週,比特幣市值就蒸發了5,000 億美元,ETF 資金流出、Coinbase 折價、結構性拋售、倉位不佳的多頭頭寸被清算,同時也沒有明顯催化劑刺激市場反彈。不僅如此,巨鯨拋售、虧損嚴重的做市商、缺乏防禦性流動性供應、量子危機帶來的生存威脅,這些持續存在的擔憂仍然是比特幣可能迅速復甦的阻礙。然而在這次下跌過程中,有一個問題始終困擾著社區,即:比特幣波動性究竟發生了什麼?

事實上,比特幣的波動機制已悄悄發生了轉變。

過去兩年,人們普遍認為:ETF 已經「馴服」比特幣,抑制了波動,並將這種曾經對宏觀經濟高度敏感的資產,轉變為一種受到機構監管、波動抑制機制約束的交易工具,但如果將目光聚焦於過去60 天,你會發現情況並非如此,市場似乎又重新回到過去的波動狀態。

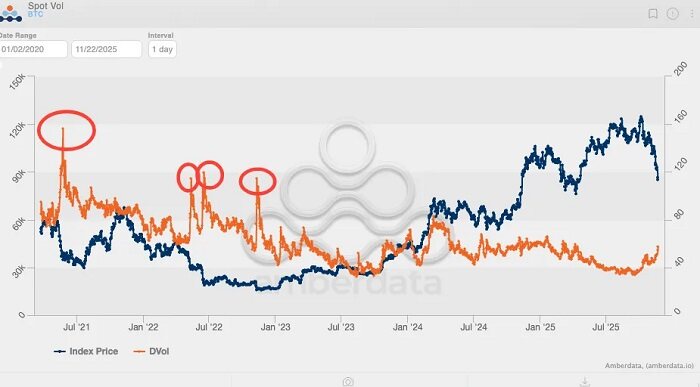

回顧最近五年比特幣的隱含波動率,可以發現這個指標高峰有跡可循:

第一個高峰(也是最高高峰)出現在2021 年5 月,當時由於比特幣挖礦遭遇打擊,導致隱含波動率飆升至156%;

- 第二個峰值出現在2022 年5 月,由Luna/UST 崩盤引發,峰值達114%;

- 第三個高峰出現在2022 年6 月至7 月, 3AC 遭清算;

- 第四個峰值出現在2022 年11 月,FTX 崩盤。

自那以後,比特幣波動率從未超過80%。最接近80% 的一次是在2024 年3 月,當時現貨比特幣ETF 經歷了三個月的持續資金流入。

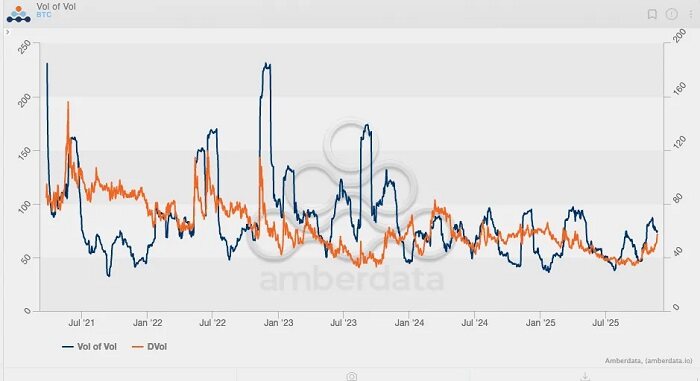

如果觀察比特幣波動率指數(vol-of-vol index)時會發現更清晰的模式(該指數本質上是波動率的二階導數,或者說是波動率本身變化速度的體現),歷史數據顯示,比特幣波動率指數的最高值出現在FTX 崩盤期間,當時該指數飆升至約230。然而自2024 年初ETF 獲得監管機構批准上市以來,比特幣波動率指數從未突破100,隱含波動率也持續走低,與現貨價格走勢無關。換句話說,比特幣彷彿不再出現ETF 推出前市場結構中標誌性的高波動行為。

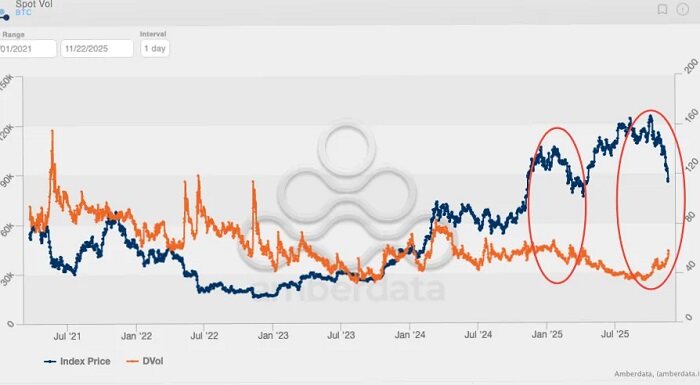

但是,過去60天情況發生變化,比特幣波動率出現2025年以來的首次上升。

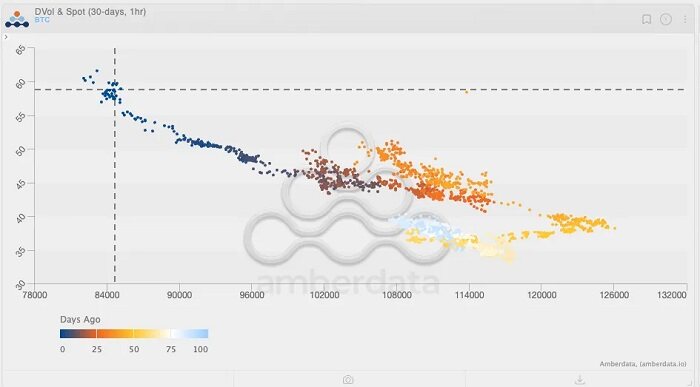

請看上圖,並注意顏色漸層(淺藍色到深藍色分別代表「幾天前」)。追蹤近期走勢,你會注意到一個短暫的窗口期,現貨比特幣波動率指數攀升至125 附近,同時隱含波動率也在上升。當時比特幣的波動率指標似乎暗示市場或有潛在突破,畢竟此前波動率與現貨價格呈正相關性,然而事與願違,現在每個人知道,行情隨後並未如期上漲,而是逆轉下跌。

更有趣的是,即使現貨價格下跌,隱含波動率(IV)卻持續上升。自ETF 時代以來,比特幣價格持續下跌而隱含波動率卻持續上升的情況實屬罕見。可以說,現階段可能是比特幣波動規律的另一個重要“拐點”,即:比特幣隱含波動率再次回到ETF 出現之前的狀況。

為了更好地理解這個趨勢,我們用偏度圖(skew chart)來做進一步分析。在市場大幅下跌期間,看跌期權的偏度通常會迅速飆升——可以看到,在前文中三個重大事件中,偏度都達到了-25%。

但最值得關注的數據點並非市場下跌時的偏度,而是2021年1月,當時看漲期權的偏度峰值超過了+50%,當時比特幣出現近年來最後一次真正意義上的超級伽瑪擠壓(mega-gamma squeeze):比特幣價格從2 萬美元飆升至4 萬美元,突破了2017 年的歷史最高趨勢和動量基金的湧入,實際波動率爆炸式增長,交易員被迫買入現貨/期貨以對沖空頭頭寸的伽瑪風險,這反過來又推高了價格——這也是Deribit 首次出現創紀錄的零售資金流入,因為交易員們發現了價外看漲期權的威力。

分析可見,觀察選擇權部位變化非常重要。歸根究底,正是選擇權部位——而不僅僅是現貨交易——造就了推動比特幣價格創下新高的決定性走勢。

隨著比特幣波動率趨勢「拐點」再次出現,預示著價格可能再次由選擇權驅動。如果這種轉變持續下去,比特幣的下一波上漲行情不僅來自ETF 資金流入,更將來自一個波動的市場(有更多投資者入場尋求在波動中獲利),因為市場終於意識到比特幣的真正潛力。

截至2025 年11 月22 日,Deribit 平台上美元未平倉合約名目金額排名前五名的交易如下:

1. 將於2025 年12 月26 日到期,8.5萬美元的看跌期權,未平倉合約規模10 億美元;

2. 將於2025年12月26日到期,14萬美元的買權,未平倉合約規模9.5 萬美元;

3. 將於2025年12月26日到期,20 萬美元的買權,未平倉合約規模7.2 億美元;

4. 將於2025年11月28日到期,8 萬美元的看跌期權,未平倉合約規模6.6億美元;

5. 將於2025年12月26日到期,12.5 萬美元的買權,未平倉合約規模6.2億美元。

此外,截至11 月26日貝萊德IBIT 十大選擇權持股如下:

由此可見,年底前的選擇權配置需求(以名目價值計算)比選擇權配置需求(以名目價值計算)要多,且選擇權的行使價範圍比選擇權的行使價範圍更偏向價外選擇權。

如果進一步觀察比特幣兩年隱含波動率圖表走勢,會發現過去兩個月持續的波動率需求與2024 年2 月至3 月期間圖表上的類似走勢最為接近。許多人應該還記得,這正是比特幣ETF 資金流動推動的暴漲時期。換句話說,華爾街需要比特幣保持高波動率才能吸引更多投資者入場,這是因為華爾街是一個趨勢型產業,他們喜歡在年底獎金發放前實現利潤最大化。

波動率,就像一台自發性的利益驅動機器。

當然,現在斷言波動率是否已形成突破趨勢以及ETF 資金流動是否會跟進還為時過早,也就是說現貨價格可能繼續下跌。然而,如果現貨價格從當前位置繼續走低,而隱含波動率(IV)在此期間攀升,則更有力地表明價格可能出現大幅反彈,尤其是在交易員仍然傾向於做多期權的“粘性期權”環境下。但如果拋售持續,而波動率停滯甚至下滑,那麼走出下跌區間的路徑將大大收窄,尤其是在近期的結構性拋售引發一系列負面外部效應的情況下。在這種情況下,市場與其說是在尋找反彈點,不如說是逐漸形成潛在的熊市趨勢。

接下來的幾週將會很有趣。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

JST市值突破4億美元,24小時交易量達3149萬美元

某地址 3 小時前增持至 980 枚 BTC 多單,價值 9,106 萬美元

Tom Lee旗下「看空」分析師:上半年或出現「風險清算事件」導致波動加劇

分析師:黃金價格看漲動能仍在,非農數據與最高法院裁決成為關鍵變數