加密市場的三重壓力:ETF資金外流、槓桿重置與流動性低迷

近期加密市場走弱主要因ETF資金流入減速、去槓桿衝擊及流動性不足,在宏觀避險情緒下處於脆弱調整期。

原文標題:Crypto at the Crossroads: ETF Flows, Leverage Reset, and Shallow Liquidity

原文作者:Tanay Ved, Coin Metrics

原文編譯:Luffy,Foresight News

TL;TR

ETF 和DAT 等主要資金吸收管道近期需求疲軟,10 月的去槓桿進程及宏觀避險背景持續對加密資產市場構成壓力。期貨與DeFi 借貸市場已完成全面槓桿重置,持股結構更趨潔淨,系統性風險降低。主流幣種與山寨幣的現貨流動性尚未復甦,市場仍處於脆弱狀態,更容易出現極端價格波動。

Uptober 初期,比特幣一度飆升至歷史新高,但樂觀情緒很快逆轉,「10.11」的閃崩重創市場信心(註:Uptober 指加密貨幣市場在10 月通常會上漲)。此後,比特幣價格下跌約4 萬美元(跌幅超33%),山寨幣遭受更大衝擊,整個加密貨幣市場總市值回落至近3 兆美元。即便2025 年全年出現多項利多基本面進展,價格走勢與市場情緒仍出現顯著背離。

目前,加密資產正處於多重外部與內在因素的交會點。宏觀層面,12 月降息預期的不確定性及科技股近期的疲軟表現,進一步加劇了市場的避險行為;加密市場內部,曾作為穩定資金吸納渠道的ETF 和加密資產國庫(DAT)出現資金外流;與此同時,“10.11”的清算潮引發了史上最劇烈的去槓桿事件之一,其後續低迷仍在持續,市場上依然流動性。

本文將深入剖析近期加密資產市場走弱的核心驅動因素,透過聚焦ETF 資金流向、永續期貨與DeFi 市場的槓桿狀況及訂單簿流動性,探討這些變化所揭示的當前市場格局。

宏觀轉向避險模式

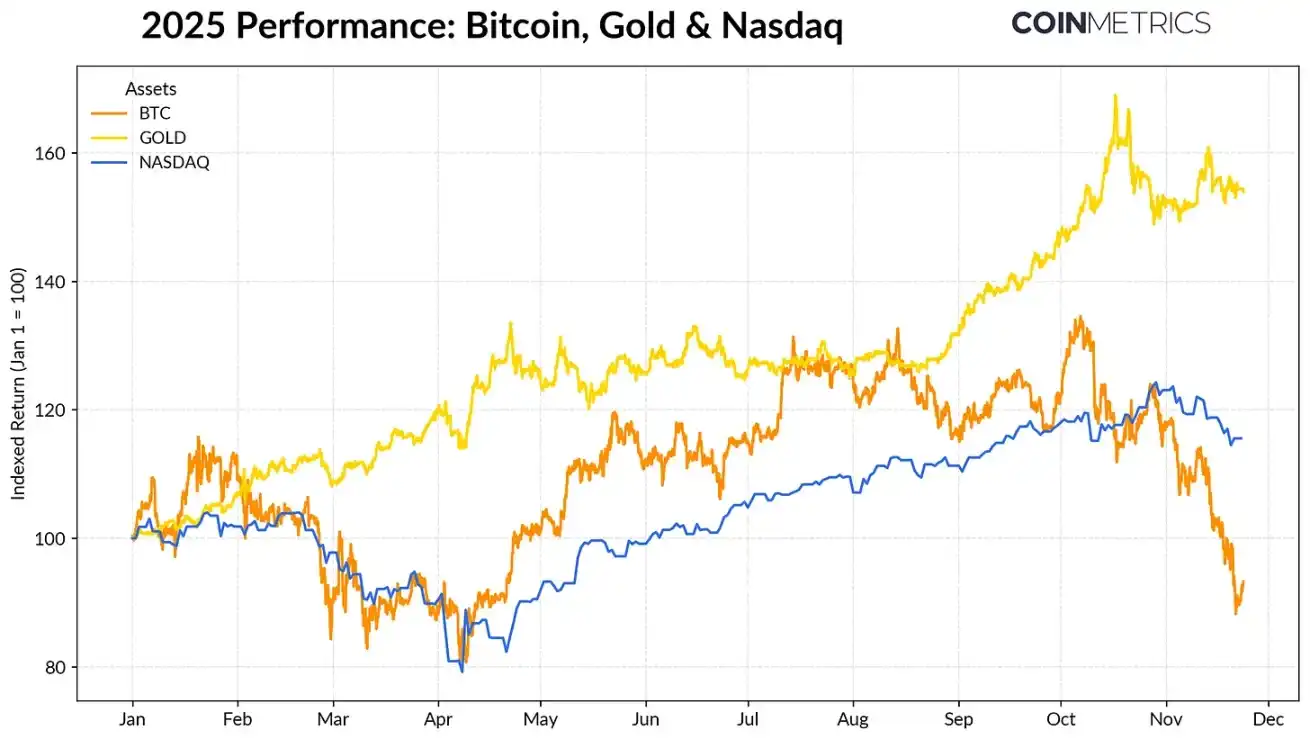

比特幣的表現已與主要資產類別日益背離。在各國央行創紀錄購買黃金及貿易緊張局勢持續的背景下,黃金今年以來回報率超50%,一路高歌猛進;而科技股(納斯達克指數)在第四季度失去動力,市場重新評估美聯儲即將到來的降息概率,以及AI 驅動牛市的可持續性。

正如我們先前的研究所示,比特幣與「風險偏好型」科技股和「避險型」黃金的關係呈現週期性波動,且隨宏觀格局變化而調整。這使得比特幣對市場衝擊或催化事件(如10 月閃崩及近期的避險情緒)特別敏感。

2025 年,比特幣、黃金和納斯達克指數的表現,資料來源:Coin Metrics 與Google財經

作為整個加密貨幣市場的「錨定資產」,比特幣的回檔已蔓延至其他資產。儘管隱私幣等主題板塊曾短暫表現亮眼,但多數幣種仍與比特幣保持高度連結。

ETF 與DAT 的吸金能力減弱

比特幣近期的疲軟部分源自於支撐其2024-2025 年走勢的核心資金管道需求下滑。自10 月中旬以來,ETF 已連續數週出現淨流出,累計流出規模達49 億美元,這是自2025 年4 月「解放日」關稅公告前比特幣跌至7.5 萬美元以來的最大規模贖回潮。儘管短期資金外流,鏈上持股仍呈現上升趨勢,光是貝萊德的IBIT ETF 就持有78 萬枚比特幣,佔目前現貨比特幣ETF 總持股的約60%。

如果ETF 資金流入恢復,將標誌著該管道趨於穩定。歷史數據顯示,當風險偏好回升時,ETF 需求曾是吸收比特幣供給的關鍵力量。

比特幣ETF 每週淨流入,資料來源:Coin Metrics

加密資產國庫(DAT)也開始顯現壓力。隨著價格回調,DAT 公司股票價值與加密資產持倉規模縮水,導致支撐其成長飛輪的淨值溢價承壓。這削弱了DAT 透過股權發行或債務融資獲取新資本的能力,進而限制了其每股加密資產持股的成長。規模較小的新興DAT 對此尤其敏感,市場環境變化可能導致成本基準與股權估值不再適合進一步增持。

目前規模最大的DAT-Strategy,以平均74,333 美元的成本持有649,870 枚比特幣(約佔比特幣目前總供應量的3.2%)。如下圖表所示,當比特幣價格上漲且股權估值強勁時,Strategy 的增持速度顯著加快,而近期增持節奏放緩。儘管如此,Strategy 仍持有未實現盈利,其成本基準低於當前市場價格。

如果價格進一步下跌或面臨指數剔除風險,Strategy 可能遭遇壓力;但市場環境好轉可望改善其資產負債表與估值,重新創造有利於DAT 增持的環境。

Strategy 的比特幣購買量與平均成本基準,資料來源:Strategy 與Bitbo Treasuries

此趨勢與鏈上獲利狀況相符。短期持有者(持倉< 155 天)的已實現損益比(SOPR)已跌至約- 23% 的虧損區間,這一水平在歷史上反映出對價格最敏感群體的投降式拋售壓力。長期持有者平均仍處於獲利狀態,但SOPR 數據顯示獲利了結行為略有增加。如果短期持有者SOPR 回升至1.0 以上,同時長期持有者拋售節奏放緩,將意味著市場正逐步穩定下來。

加密貨幣的去槓桿進程:永續期貨、DeFi 借貸與流動性

「10.11」的清算潮開啟了期貨、DeFi 及穩定幣抵押槓桿的多層級去槓桿週期,其後續影響仍在加密貨幣市場持續發酵。

永續期貨市場的去槓桿清洗

短短數小時內,永續期貨市場出現史上最大規模的強制平倉,數月累積的未平倉合約(OI)減少超30%。山寨幣和散戶交易較多的交易平台(如Hyperliquid、幣安和Bybit)的未平倉合約量降幅最大,這與去槓桿前槓桿集中的領域一致。如下圖表所示,目前未平倉合約規模仍遠低於崩盤前超900 億美元的高點,且在後續小幅回落,顯示隨著市場企穩與重新調整,系統內的槓桿已得到有效清理。

同期資金費率同樣走弱,反映出多頭風險偏好的重置。近期比特幣資金費率徘徊在中性或略負水平,與市場尚未完全重建方向性信心的狀態相符。

各交易平台永續合約持股變化,資料來源:Coin Metrics

DeFi 去槓桿

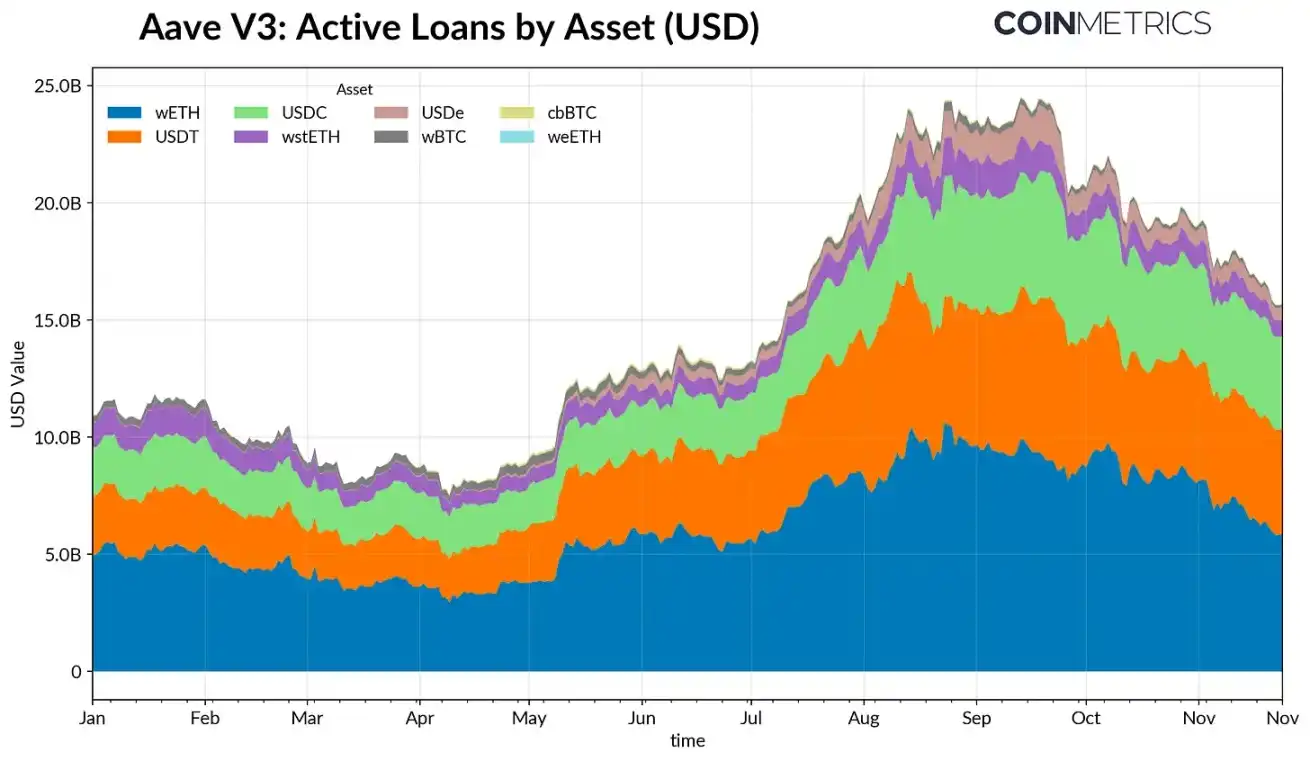

DeFi 信貸市場也經歷了漸進式去槓桿。自9 月底達到高峰以來,Aave V3 上的活躍貸款規模持續下降。在風險偏好疲軟及抵押品重定價的背景下,借款人紛紛降低槓桿並償還債務。穩定幣計價的借貸規模收縮最為劇烈,受Ethena USDe 脫錨事件影響, USDe 相關借貸規模驟降65%,並引發合成美元槓桿的全面平倉。

以太幣相關借貸同樣收縮:WETH 與流動性質押代幣(LST)貸款規模下降約35%-40%,反映出循環借貸策略的減少及生息抵押品策略的收縮。

Aave V3 活躍貸款量,資料來源:Coin Metrics

現貨流動性低迷

「10.11」清算潮後,現貨市場流動性持續緊張。在主要交易平台,比特幣、以太幣、Solana 等幣種的成交量深度(±2%)仍較10 月初水準低30%-40%,顯示流動性尚未隨價格同步復甦。由於掛單量減少,市場仍處於脆弱狀態,小額交易可引發不成比例的價格波動,加劇波動性並放大強制拋售的影響。

山寨幣的流動性狀況更糟。主流幣種以外的訂單簿深度出現更劇烈、更持久的下滑,反映出市場對風險資產的持續規避及做市商活動的減少。現貨流動性的全面改善將有助於降低價格衝擊並穩定市場,但截至目前,深度不足仍是系統壓力未完全緩解的最明顯訊號之一。

交易平台訂單薄深度變化,資料來源:Coin Metrics

結論

加密資產市場正經歷全面調整,受ETF 與DAT 需求疲軟、期貨與DeFi 市場槓桿重置及現貨流動性低迷等因素共同影響。這些動態雖對價格構成壓力,但也使市場體系更健康、槓桿水平更低、持倉更中性,並日益回歸基本面驅動。

同時,宏觀環境仍是主要阻力。 AI 股疲軟、降息預期調整及整體避險基調抑制了市場需求。如果主要資金管道(ETF 資金流入、DAT 增持、穩定幣供應量成長)實現復甦,且現貨流動性反彈,將為市場穩定及最終反轉奠定基礎。在此之前,市場仍將處於宏觀避險背景與加密貨幣內部市場結構的張力博弈之中。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

JST市值突破4億美元,24小時交易量達3149萬美元

某地址 3 小時前增持至 980 枚 BTC 多單,價值 9,106 萬美元

Tom Lee旗下「看空」分析師:上半年或出現「風險清算事件」導致波動加劇

分析師:黃金價格看漲動能仍在,非農數據與最高法院裁決成為關鍵變數