在短短一個多月時間裡,SOL、XRP、DOGE等八隻曾被主流金融界視為「投機玩具」的山寨幣現貨ETF先後獲准上市,累計吸引超過7億美元資金流入,但相關幣種價格卻普遍下跌超過20%。

Bitwise的XRP ETF甚至直接使用「XRP」作為交易代碼,這一大膽的行銷策略在業界引發爭議。截至11月底,六隻Solana基金的資產管理規模已達8.43億美元,約占SOL總市值的1.09%。

一、監管變局下的市場速寫

● 2025年12月的華爾街正經歷一場前所未有的加密資產接納浪潮。在不到一個月的時間裡,Solana、XRP、Dogecoin、萊特幣、Hedera等一眾山寨幣現貨ETF相繼登陸紐約證券交易所和納斯達克。

● 與bitcoin現貨ETF長達近十年的艱難獲批歷程形成鮮明對比,這批山寨幣只用了半年時間就完成了從申請到上市的整個過程。

● 這場突如其來的上市潮源於監管層面的「戰略放棄」。2025年9月17日,SEC批准了三大交易所提出的「通用上市標準」修訂提案,為符合條件的加密資產開啟了快速通道。

● 核心準入條件有兩條:要麼該資產在CFTC監管的期貨市場有至少6個月交易歷史;要麼市場上已有持有該資產至少40%敞口的ETF先例。

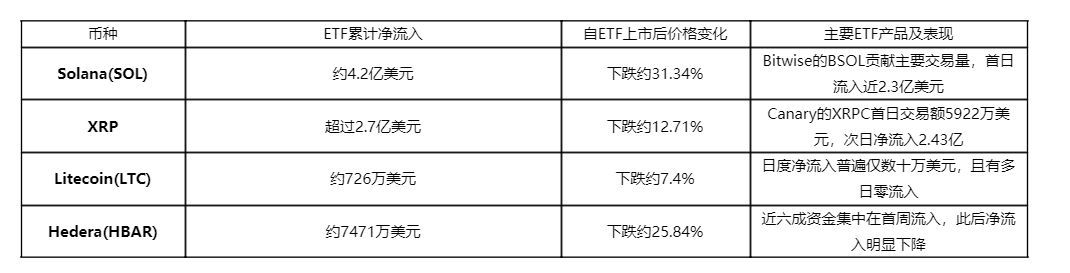

二、ETF資金流入與幣價下跌的背離現象

雖然這些新興加密項目ETF陸續獲批,但一個令人困惑的現象出現了:資金持續流入ETF,而底層資產價格卻普遍下跌。根據Coinglass數據,截至11月中旬,主要山寨幣ETF累計淨流入約7億美元,然而各幣種價格卻出現顯著下滑。

截至11月底,Solana ETF自推出以來已連續20天錄得淨流入,累計流入達5.68億美元。值得注意的是,當bitcoin和ethereum ETF在11月面臨大規模淨流出時,Solana ETF卻表現出強勁的逆勢吸金能力。

三、「賣事實」與市場環境雙重壓力

資金流入與價格下跌的脫鉤現象,主要由市場行為模式和整體環境導致。

● 典型的「買預期,賣事實」行為在加密貨幣市場表現得尤為明顯。投機資金在ETF批准預期形成時提前布局,當利好消息真正落地後便迅速獲利了結,形成短期拋壓。

● 以XRP為例,在Bitwise的XRP ETF上市後幾天內,價格下跌約7.6%,一度跌幅超過18%。

● 宏觀因素同樣對加密市場構成壓力。就業數據強勁導致市場對降息預期減弱,這壓制了整體風險資產的表現。自今年初以來,山寨幣的相對利潤實現大多跌至深度投降區,bitcoin與山寨幣之間出現了以往週期中少見的顯著分化。

四、山寨幣ETF面臨的結構性挑戰

● 除了短期市場情緒外,山寨幣ETF還面臨更深層次的結構性挑戰。流動性與市場深度的不足是核心問題。根據Kaiko數據,近期bitcoin的1%市場深度約為5.35億美元,而大多數山寨幣的市場深度僅為其幾十分之一。

● 這意味著同等規模的資金流入對山寨幣價格產生的推動作用理應比對bitcoin更大,但目前的「賣事實」現象掩蓋了這一效應。

● 市場操縱與透明度風險也不容忽視。很多山寨幣流動性不足,容易發生價格操縱。ETF的淨值估算依賴底層資產價格,如果山寨幣價格被操縱,會直接影響到ETF價值,進而可能引發法律風險或監管調查。

五、長期利好:合規化與市場結構重塑

● 儘管短期表現不盡如人意,但山寨幣ETF的獲批仍然代表著長期的結構性利好。這些ETF的推出在法律層面對這些資產的「非證券」屬性進行了事實上的確認,為其提供了合規的法幣入口。

● 從機構配置角度看,ETF化為這些山寨幣引入了持續的被動買盤。數據顯示,XRP ETF自推出以來累計淨流入已超5.87億美元。

投機者在撤退,但配置型機構資金正在進場,為XRP等資產構築更高的長期底部。

● 更值得關注的是,ETF推出正在加劇加密市場的流動性分層。第一梯隊包括BTC、ETH、SOL、XRP、DOGE等ETF資產,它們擁有合規的法幣入口,註冊投資顧問(RIA)和養老基金可無障礙配置,享受「合規溢價」。

● 第二梯隊則是非ETF資產,包括其他Layer 1和DeFi代幣,由於缺乏ETF通道,這些資產將繼續依賴散戶資金和鏈上流動性。

六、創新嘗試與未來展望

● 在這場山寨幣ETF浪潮中,一些創新嘗試尤為引人注目。Bitwise的Solana ETF不僅提供SOL價格敞口,還試圖通過質押機制為投資者分配鏈上收益。

● 這是一個大膽的嘗試,SEC長期將質押服務視為證券發行,但Bitwise在S-1文件中明確標註「Staking ETF」,試圖設計一種合規結構來分配質押收益。如果成功,Solana ETF將不僅能捕獲價格上漲,還能提供類似「股息」的現金流,吸引力遠超無收益的bitcoin ETF。

● 隨著bitcoin從2025年初的12.6萬美元高點跌至11月末的8萬美元左右,整個加密市場籠罩在下行陰影中。然而,這並未阻止山寨幣ETF的上市步伐,未來6-12個月,市場可能會看到更多資產(如Avalanche、Chainlink)嘗試複製這一路徑。

● BNB ETF則被普遍視為對SEC新領導層監管尺度的終極測試。鑑於BNB與Binance交易所的緊密聯繫,以及Binance此前與美國監管機構的複雜糾葛,其ETF之路將充滿挑戰。

在Litecoin ETF中,日度淨流入普遍僅數十萬美元,且有多日出現零流入的狀況。與此同時,HBAR ETF也有近六成資金集中在首週流入,此後淨流入明顯下降。

這個曾經以投機和敘事驅動的市場,正在不可逆轉地向以合規通道和機構配置為錨的新秩序演進。而山寨幣ETF的集中上市,僅僅是這場變革的開端。